市场波动较大的时候,有许多投资者往往不愿意面临较高的市场风险,去投资权益类基金,而会将目光转向债券型基金,以求稳定的收益。债券基金虽然常常会被投资者打上“稳定”、“风险低”的标签,但是总有投资者会因不了解债券基金的类型,冲动投资,最后却要承担自己所不能承受的风险。

那么,什么是债券基金?债券基金如何分类?又该如何投资债券基金?

一、“五花八门”般的分类方式

按照基金合同约定,债券基金的资产中,必须要有80%以上投向固定收益类的投资工具。相对于其他类型的基金,债券基金的分类体系相对复杂,分类方式较多。

按照不同的维度,债券基金有多种不同的分类方式。就像是幼儿园里的一群小朋友,可以根据性别分为男生和女生,也可以根据年龄分为大班、中班、小班,也可以根据国籍分为国内班,国际班。对于债券基金而言,可以根据投资方式(主动或被动)、产品投向(是否投资股票)以及运作方式(封闭或开放)进行分类。

1、投资方式:主动债基VS被动债基

根据投资方式,可以将将债券基金分为主动管理型和被动指数型。被动型债基主要跟踪某一特定债券指数,产品费率较低,但放弃了通过主动择券、杠杆及久期来调整持仓,放弃了获取超额收益的机会。但指数种类繁多,对投资者而言,选择合适的被动型债基需要具有较高的专业水平。而从目前债券基金的市场情况来看,主动管理型的债基仍占绝大多数。

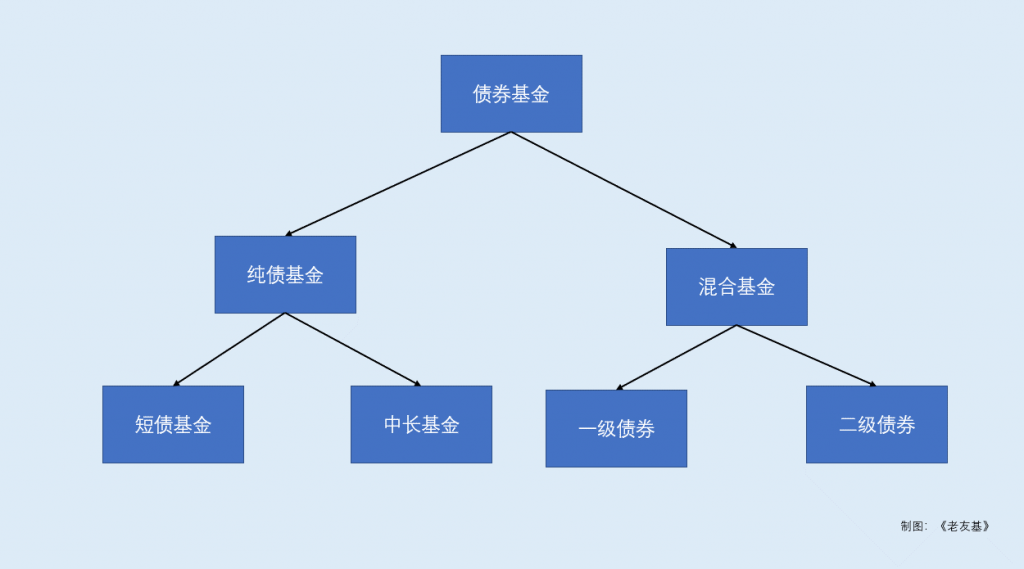

2、产品投向:纯债基金(短期、中长期)VS混合债基(一级、二级)

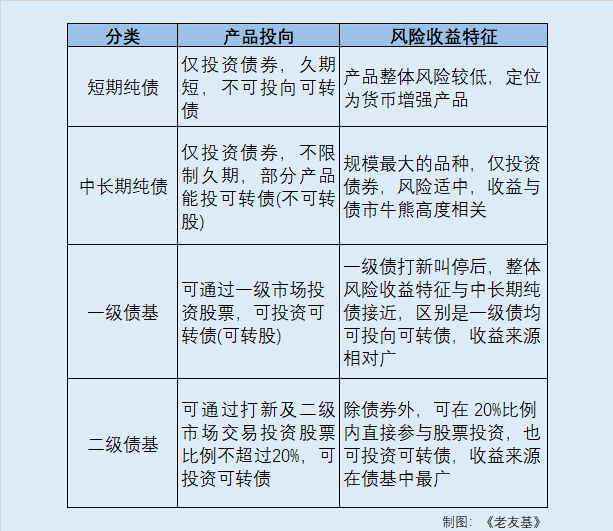

债券基金的资产中,有80%以上投资于债券、存单等债权类资产,根据是否投资于股票可将债基分为纯债基金和混合债基。其中,纯债基金的久期是衡量利率风险的重要指标,因此,根据久期长短又可以将纯债基金分为短期纯债和中长期纯债基金。对于混合债基而言,我们则可以根据参与股市的方式,将其可分为一级债基和二级债基(可通过二级市场买卖参与)。

根据产品投向的不同,债券基金的风险收益特征也各不相同:

3、运作方式:定开式VS开放式

根据运作方式,可以将债券基金划分为定开式债基和开放式债基。定开式债基在每个运作期封闭运作(常见的有3个月、6个月、1年等),产品流动性压力小,故在策略使用上更极致。因此,一般来说,在同等条件下封闭式基金业绩更优。如投资者对流动性无需求,可优先选择封闭式基金。

二、不同考虑策略因“基”而异

从风险承受能力方面考虑,低风险承受能力的投资者可以选择纯债基金,这类基金净值损失概率相对较小,但收益也相对有限。而风险承受能力稍高的投资者,则可选择二级债基。由于参与了股票市场投资,二级债基净值波动的幅度要大于纯债基金和一级债基,预期收益也会高于纯债基金和一级债基。

从资产配置方面考虑,如果看好固定收益市场,可以选择投资纯债基金;而如果既看好固收市场,又看好股票市场,且希望进行小比例权益资产配置,可以选择二级债基。

纯债基金和一级债基适合风险偏好低,预期收益也低的投资者,在股市下行和债券牛市中有高的投资性价比。由于基金经理在管理二级债基时会综合考虑股票和债券的收益特征来配置基金的资产,具有进可攻,退可守的特征,因此二级债基适合风险偏好稍高的投资者。

如果投资周期偏中长,那么可以享受权益类收益的积极债券型基金显然是较好的选择,其收益介于股票基金与债券基金之间,波动性也是如此,可以有较好的持有体验。

但是,如果市场表现得像熊市,纯债以及普通债券型基金收益优势或会更加明显。所以,如果是为了在牛市的后期寻找投资备胎,纯债及普通债券型基金是较为理想的选择。

总之,投资者可以根据自己的风险偏好和收益预期选择适合自己的债券基金,如果说权益类基金是博取高收益的利器,那么债券基则可以熨平组合波动,稳定投资组合的收益,在一定程度上能提升投资体验,帮助投资者长期持有。