或许各位投资者都听说过别人抱怨“投资理财好难”,投资理财为什么难?很多人买卖基金都是追涨杀跌,看到大涨就“啪”的一声买入,看到大跌立马就卖出,这样频繁的买卖不仅会导致较多的交易费,还会因为买卖时机不当导致亏损。投资基金也要讲究策略,找到对的投资策略,交易起来才能更得心应手。

对投资者而言,“不管黑猫白猫,能抓到老鼠的就是好猫”,没有最好的策略,合适的、能帮投资者获利的就是好策略。在基金的投资上,虽然各种投资策略百家争鸣、百花齐放,但投资策略的底层逻辑离不开如何挑选和配置优质的基金,想要在基金投资上获得理想的收益率,就要在挑选和配置基金上下功夫。

一、基金多种组合更显“灵活”

管理组合策略基金的基金经理通常不会直接将基金资产投资于股票、债券、期货期权等金融产品,而是在每种策略之下,筛选一些他们认为的最为优秀的基金产品,然后把所募集到的资金分散投资于这些筛选出来的基金产品中。使用这种策略的基金十分符合“资产配置”的理念。

从挑选和配置优质基金这个底层逻辑出发,基金市场衍生出了FOF基金、MOM管理模式。

1、FOF基金(Fund of Fund)是一类“投资基金的基金”,基金经理在管理FOF时,会通过筛选基金、构建合理的组合来实现基金间的配置。

FOF基金的优势在于,投资者表面上只持有了一只基金产品,实际上已经投资了不同策略的多只基金,实现分散投资,收益因此能比持有多只基金更为平稳。当前,发行FOF基金这样的组合基金的一般是资产管理公司,比如信托、银行、第三方理财等深入研究阳光私募基金行业的金融机构。值得注意的是,海外的FOF基金还可以根据投资风格和投资标的上的不同,还分为保守型、分散型、市场防御型、策略型等子类产品。

2、MOM(Manager of Managers)也称“管理人之管理人”模式。使用这种管理模式的基金,会被分为母基金和子基金两个层面,管理人在管理这种基金时,会使用母基金进行募资,然后把资金分配给下层子基金,子基金的管理人再使用子基金的资金进行投资。

当然,母基金的管理人不只是对资金进行分配,还可以在宏观走势方面作出判断,做好资产配置的计划,然后挑选各种投资风格下最为优秀的管理人,将子基金资产交给他们管理。在资金分配完之后,母基金管理人也可以调整资金分配、增减子基金管理人等等。

FOF是直接投向现有的基金产品,MOM则是把资金交给几位优秀的基金经理分仓管理,更具灵活性。

值得注意的时,目前大多数组合策略基金一般都是去分散配置同一种投资策略的几只基金产品,难以做到全方面的、全天候的资产配置。

此外,使用MOM策略进行管理的基金产品最大的缺点就是双重收费的问题,因为不仅购买的组合策略基金要收管理费,组合基金分散投资的基金层面也要收管理费。所以如果自己有能力筛选优质的基金产品,就没必要买这种组合策略的基金产品。

二、强债策略更追寻信用价值

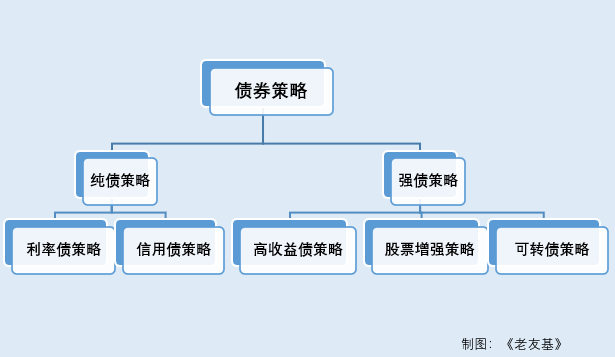

资产中80%以上投资于债券的基金可以定性为债券基金,在实际投资中,我们可以根据产品具体资产的投向不同,相应地对债券策略进行划分。债券策略是指专门投资于债券的策略,不同的债券策略对债券进行不同方式的组合,以寻求较为稳定的收益。

1、纯债策略

使用纯债策略的基金专门投资于债券,包括国债、地方债、公司债等,且在投资债券时可以采取不同方式进行。纯债策略的基金有不少于80%的资产投资于债券。基金主要通过对债券的合理配置及部分波段交易获取收益。

根据配置比例,纯债策略又可以将纯债策略拆解为利率债策略及信用债策略两类。前者至少有50%基金资产投向以政府信用为基础或是以政府提供偿债支持为基础而发行的债券,后者则至少有50%基金资产投向以发行主体自身信用而非以政府信用作为基础或是非以政府提供偿债支持为基础所发行的债券。

2、强债策略

与纯债策略一样,强债策略主要以投资债券为主,但与纯债策略最大的区别在于,其除了80%以上的资产投资于普通债券外,剩余主要资产将用于可转债,权益类,债券衍生品,ABS等其它有定期利息收入的品种,以增强基金收益。

从信用风险及收益的角度考量,国债及地方债等利率债或准利率债尽管可以被视作无风险资产,但与之相对应的便是较低的配置收益。

尽管信用债收益相对较高,但与之对应的则是高企的信用违约风险,一旦发生风险事件则可能损失全部本金。

尽管有可能会存在一定风险,市场上多数债券策略管理人也开始逐步在传统的纯债策略的基础上,叠加部分固收相关或非相关的品种配置或交易,通过强债策略在获得原有稳定纯债收益的基础上,博取其他来源的、相对稳定的高额收益。

根据叠加品种的不同,强债策略主要可以分为高收益债策略、股票增强策略、可转债策略三类。

在上述品种之外,市场上也有基金管理人选择以各类商品、金融期货及期权进行“固收+”策略的增强,在低收益相关性的基础上,充分发挥套利策略的杠杆优势。

策略的选择基于基金产品的目标,投资者在决定投资之前,需要对基金产品的投资范围、投资限制、投资行业分布、组合久期、业绩基准等情况有清晰明确的认知,以防出现风险收益错配的情况。只有选好自己的投资策略再加上属于自己的仓位管理,才能在投资中获得理想的收益。