《金基研》映雪/作者 杨起超 时风/编审

鉴于激光在工业生产和国防军事领域的重要战略地位,我国很早之前就十分重视对于激光技术的研究。1961年,以王大珩、王之江为代表的科学家团队研制出了我国第一台红宝石激光器,这标志着我国激光理论和实验室激光技术迈入了世界先进行列。但遗憾的是,由于种种因素的制约,激光技术并未在后续的工业生产中实现大规模的推广和应用。

随着现代化工业和科技的发展,产品和零件的加工日益微型化、精细化,凭借对下游应用的深刻理解,苏州德龙激光股份有限公司(以下简称“德龙激光”)着眼于技术含量高、应用前沿高端的方向,对各种激光应用材料及工艺进行了前沿性的研发,及时推出精密激光加工解决方案,不断拓展激光精细微加工应用领域,助力国内制造业转型升级。目前,德龙激光产品批量应用于碳化硅、氮化镓等第三代半导体材料晶圆划片、MEMS芯片的切割、Mini LED以及5G天线等的切割、加工等。

一、全球激光市场规模稳步增长,国内激光市场近十年复合增长率达21.71%

激光技术自诞生之日起,便凭借其优异的光学特性博得了社会各领域的一致青睐,经过几十年的发展和技术进步,激光技术目前几乎涵盖了所有主要的高端制造业领域。

近年来,激光技术正逐步向精细微加工的增量市场拓展,充分满足了通讯、显示面板、消费电子、集成电路、医疗医美、光伏新能源等领域精细微制造的工艺需求,在推动上述行业发展的同时也为自身的发展创造了机遇。

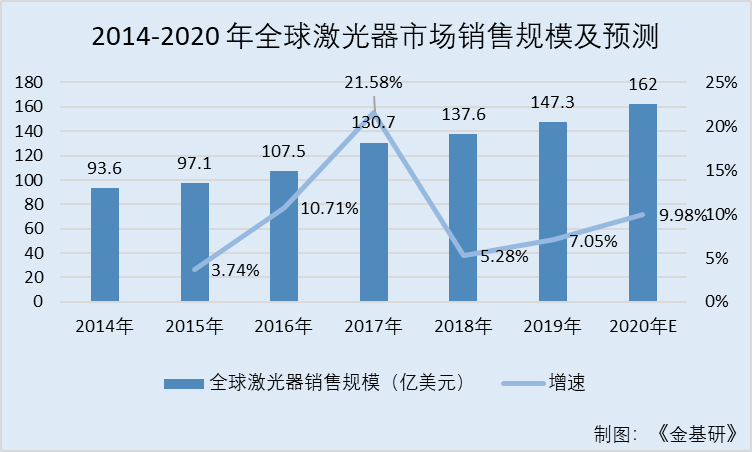

据《2020中国激光产业发展报告》统计,2014-2019年,全球激光器市场销售收入已由93.6亿美元增长至147.3亿美元,年化复合增长率达9.49%,预计2020年还将进一步增长至162亿美元。

近年来,随着《“十三五”先进制造技术领域科技创新专项规划》等一系列产业政策和发展规划的出台,国内工业制造业开始了新一轮的转型升级。

一方面,激光技术作为高端制造的核心技术之一,在精细化制造、智能制造等领域有着极其重要的地位,未来将逐步替代传统工业制造业技术的存量市场。

另一方面,随着国民经济的发展和人民生活水平的持续提高,半导体、显示面板、消费电子、新能源汽车等下游应用的旺盛日益需求,这一部分增量业务亦将助力国内激光设备市场实现快速增长。

据《2021中国激光产业发展报告》统计,2020年国内激光设备市场销售收入已达692亿元,自2010年以来复合年化增长率为21.71%。

2020年虽受疫情影响,但国内激光设备市场整体销售收入仍维持增长态势,随着国内经济的进一步向好以及下游需求的持续旺盛,预计2021年国内激光设备市场规模还将增长至770亿元左右。

中国是全球制造业大国之一,激光设备目前主要应用于工业生产之中。

2020年,工业领域激光设备销售收入为432.1亿元,占全市场销售收入的比重为62.53%;信息领域激光设备销售收入为152.2亿元,占比为22.03%;商业、科研和医用激光设备占比则均未超过10%,分别以41.8亿元、34.3亿元和30.6亿元位列三、四、五位。

预计2021年国内激光设备市场规模还将继续增长,其中工业用激光设备依旧是最为主要的增长点。

随着激光技术在科学研究领域的不断深入和在实践中的持续积累,预计未来的专利申请量还将不断增多,激光技术也将在国内的社会生产活动中发挥出更大的作用。2020年国内新增激光技术相关专利12,707项。

激光精细微加工一般指利用激光手段在微米级别的精度下对材料器件进行加工的工艺过程。

随着国内制造业进一步向高精尖、智能化的方向发展,传统的机械加工手段在精度、加工效率、可靠性、适用范围等诸多方面愈发难以适应新的工业生产要求,激光精细微加工则凭借其精度高、柔性强、热效应小、适用面广泛等优势,逐步成为高端精密制造领域的核心加工手段。

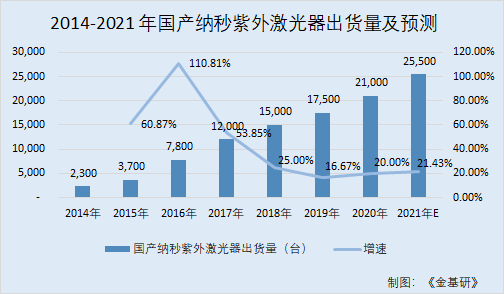

根据《2021中国激光产业发展报告》,国产纳秒紫外激光器的出货量已由2014年的2,300台增长至2020年的21,000台,复合年化增速达44.57%,预计2021年还将进一步增长至25,500台。

国产皮飞秒超快激光器出货量已由2015年的40台增长至2020年的2,100台,5年间增长超50倍。预计2021年还将进一步大幅增长至3,300台。

从输出功率上来看,国产纳秒紫外激光器和皮飞秒超快激光器也从早期的3-5W提高到了目前的30-40W,逐步向世界先进水平靠拢。

此外,受下游旺盛需求的持续驱动,预计未来国产激光器出货量还将保持快速增长。

二、下游产业链逐步复苏需求旺盛,激光加工设备行业发展前景广阔

从整体上来看,激光加工设备的下游应用可分为宏观领域和微观领域两大类,宏观领域的激光加工设备主要装载大功率光纤激光器,用于大型材料的切割、焊接、覆层及表面清理,在微观领域则以固体激光器为主,相关精密激光加工设备主要应用于半导体及光学、显示、消费电子、新能源以及科研领域。

半导体是指常温下导电性能介于导体与绝缘体之间的材料,半导体产品主要包括 LED、集成电路、分立器件、光电子器件等产品大类,其中尤以集成电路占主导地位。

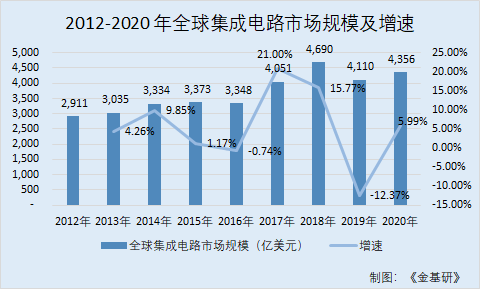

在全球范围内,受益于人工智能、物联网等新兴产业的崛起以及通信、计算机、消费电子、智能电网和医疗电子等应用领域需求带动,近年来全球集成电路市场规模整体呈现出不断扩大的态势。

2012至2020年间其总量已由2,911亿美元增长至4,355.6亿美元,8年间复合增长率为5.17%,2019年全球集成电路市场规模出现了一定程度的回落,而随着贸易缓和以及下游产业链需求逐步复苏,2020年集成电路市场重回增长趋势,预计未来对于精密激光加工设备的需求也将进一步扩大。

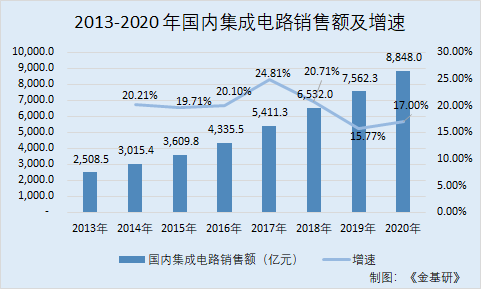

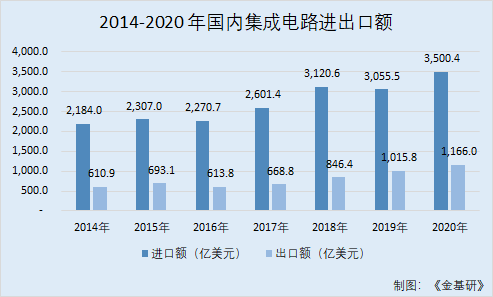

中国半导体行业协会数据显示,2020年国内集成电路产业进口额为3,500.4亿美元,出口额为1,166亿美元,贸易逆差已达到2,334.4亿美元,进口替代的空间仍然非常大。

可以预见,随着国家产业政策的引导和支持,未来国内集成电路制造企业的产能将进一步释放,也会进一步刺激对相关精密激光加工设备和激光器的需求。

据中国半导体行业协会数据,2014-2020年,国内集成电路进口额分别为2,184亿美元、2,307亿美元、2,270.7亿美元、2,601.4亿美元、3,120.6亿美元、3,055.5亿美元、3,500.4亿美元。

同期,国内集成电路出口额分别为610.9亿美元、693.1亿美元、613.8亿美元、668.8亿美元、846.4亿美元、1,015.8亿美元、1,166亿美元。

在LED领域,LED激光设备主要为激光划片机,2016-2018年受益LED行业的发展,以及激光划片机逐步取代金刚石刀具切割成为市场主流,LED激光设备投资规模达到4-5亿人民币左右,随着2019年后LED景气度回落,激光设备投资也下降至2-3亿左右。

未来随着Mini LED越来越多的商用,特别是未来Micro LED等新型显示技术的逐步成熟量产,预计LED行业将重回快速成长通道,相关激光设备也将从切割设备扩展为切割、裂片、剥离、修复等多种设备,有望带动国内LED相关激光设备市场突破6亿,预计2025年达到6.6亿人民币规模。

在光学领域,激光加工设备主要用于高清摄像头模组光学部件(主要是红外截止滤光片和光学镜头)的加工处理,在全球智能手机、平板电脑、视频监控系统市场快速发展的大背景下,摄像头模组出货量呈现出持续增长的态势。

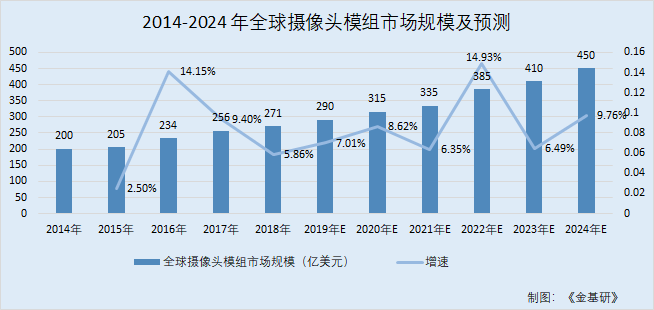

据Yole Development统计,2018年全球摄像头模组市场规模已达271亿美元,预计在2024年将增长至450亿美元,2018-2024年复合增速将达到8.82%,而根据头豹研究院的数据,摄像头模组中红外截止滤光片和光学镜头的成本占比大致分别为5%和15%,由此可粗略估算出2024年其各自市场规模将分别达到22.5亿美元和67.5亿美元,发展前景十分广阔。

据Yole Development、中国产业信息网数据,2014-2018年,全球摄像头模组市场规模分别为200亿美元、205亿美元、234亿美元、256亿美元、271亿美元。

2015-2018年,全球摄像头模组市场规模的增速分别为2.5%、14.15%、9.4%、5.86%。

此外,数据显示,预测2019-2024年,全球摄像头模组市场规模分别为290亿美元、315亿美元、335亿美元、385亿美元、410亿美元、450亿美元,逐年增长呈上升趋势。

在消费电子领域,激光加工设备主要用于手机、电脑、电视等各类消费电子产品相关组件(如柔性电路板FPC、印制电路板PCB等)的加工处理。

消费电子与人们的日常生活息息相关,也因此有着极为广阔的市场空间,据Statista统计,2012年全球消费电子市场总收入为8,450亿美元,2019年增长至10,320亿美元,年均复合增速约为2.9%。

2020年受疫情因素影响,预计市场规模将会降低至9,900亿美元,但随着全球疫情的逐步控制和下游消费需求的复苏,本市场的产值规模有望实现较快的反弹和增长。

除此以外,德龙激光产品国产化率高,德龙激光的技术与产品得到了下游领先企业的一致认可,确立了德龙激光在激光精细微加工行业中的市场地位。

三、市场高认可度行业地位突出,国内销售额及销售数量名列前茅

根据《2021中国激光产业发展报告》统计,2020年,国产纳秒紫外激光器的出货量为21,000台,国产皮飞秒超快激光器出货量为2,100台,德龙激光2020年纳秒紫外激光器的出货量为683台,市场占有率3.25%,皮飞秒超快激光器出货量为235台,市场占有率11.19%。

值得关注的是,德龙激光致力于激光精细微加工领域,聚焦于半导体及光学、显示、消费电子及科研等应用领域,为客户提供激光加工解决方案。

其中,在半导体领域,德龙激光成功进入国内最大的半导体设计企业华为海思;国内最大的半导体制造企业中芯国际;国内最大的半导体封装测试企业长电科技;第三代半导体器件厂商代表企业华润微、泰科天润、能讯半导体等。

根据CINNO Research统计,2020年国内泛半导体激光设备销售额排名,德龙激光排名第三,销售额占比为15%,仅次于日本DISCO德龙激光和大族激光;在显示领域,2016-2020年国内主要面板厂的激光切割类设备数量,德龙激光销量占比为12%,排名第三,仅次于韩国LIS德龙激光和大族激光。

近年来,面对日益复杂的国际贸易、经济形势,在“加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局”的战略背景下,提高半导体、显示等重点产业领域供应链国产化率和核心技术自主可控水平越发重要且紧迫。

此时,德龙激光的精密激光加工设备依托在激光器、运动控制平台、控制软件、自动化部件等方面的自主可控的关键核心技术,大量采购国产化元器件及各类零部件,部分设备实现国产化率96%以上,服务于华为、中电科、中钞研究院等高端客户,符合国家战略。

此外,德龙激光是业内少有的同时覆盖激光器和精密激光加工设备的厂商,相较于专攻激光器或激光设备的其他厂商,德龙激光可以充分发挥产业链一体化优势,在实际生产过程中实现激光器和激光设备之间的交流互动,将下游客户需求及时顺畅地反馈到激光器的研发和改进之中,以及激光加工新工艺开发对激光器不同性能、指标的要求,具有一体化协同效应。

产业链一体化可以使德龙激光实现快速交货,快速满足客户的即时需求。

凭借多年的技术创新和工艺积累,德龙激光与下游众多知名客户建立了稳定的合作关系。

在半导体及光学领域,德龙激光主要客户包括中电科、三安光电、华灿光电、水晶光电、五方光电、美迪凯等。

在显示领域,德龙激光主要客户包括京东方、华星光电、维信诺、同兴达、天马微电子、群创光电等。

在消费电子领域,德龙激光主要客户包括东山精密、信利德龙激光等;在科研领域,德龙激光主要客户包括中钞研究院、中科院等。

不止于此,德龙激光的技术与产品得到了下游领先企业的一致认可,确立了其在激光精细微加工行业中的市场地位。

四、经营业绩快速上升净利增长逾200%,持续盈利能力增强

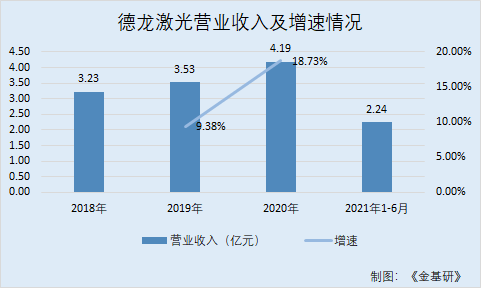

此外,2018-2020年及2021年1-6月,德龙激光营业收入持续增长,经营业绩快速上升。

2018-2020年及2021年1-6月,德龙激光营业收入分别为3.23亿元、3.53亿元、4.19亿元、2.24亿元;2019-2020年,营业收入增速分别为9.38%、18.73%。

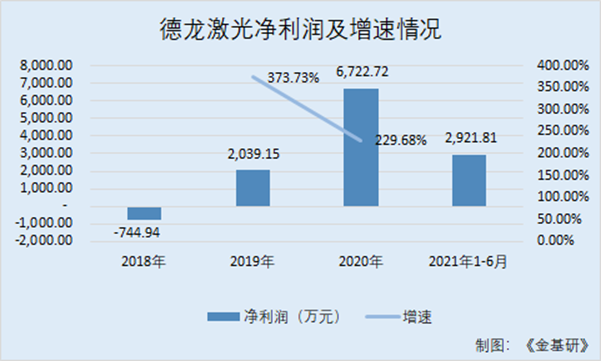

同期,德龙激光净利润分别为-744.94万元、2,039.15万元、6,722.72万元、2,921.81万元。

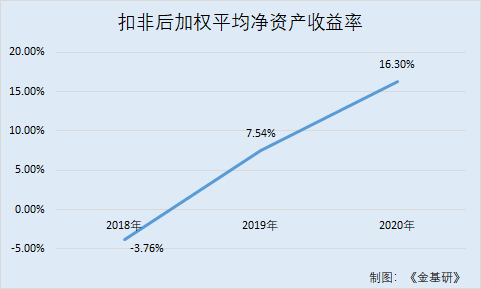

据东方财富Choice数据,2018-2020年,德龙激光的扣非后加权平均净资产收益率分别为-3.76%、7.54%、16.3%。

可见,德龙激光的扣非后加权平均净资产收益率逐年增长。

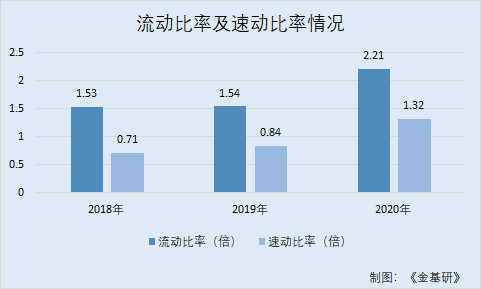

2018-2020年,德龙激光流动比率分别为1.53、1.54、2.21和2.24,速动比率为0.71、0.84、1.32和1.14,2020年末流动比率和速动比率较2018年末和2019年末大幅上升,偿债能力显著增强。

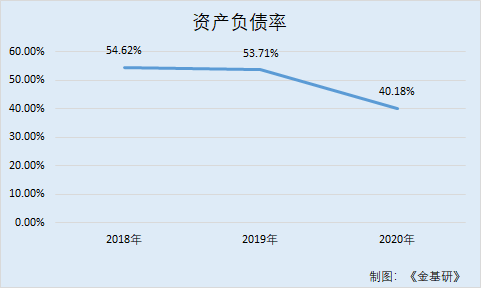

同期,德龙激光的资产负债率分别为54.62%、53.71%、40.18%、39.75%。

综上所述,德龙激光营收净利营收快速增长,扣非后加权平均净资产收益率呈上升趋势,持续盈利能力增强,流动比率和速动比率大幅上升,偿债能力显著增强,同时,资产负债率呈下降趋势。

五、主营业务突出毛利率超50%均高于同行,产品竞争力强劲

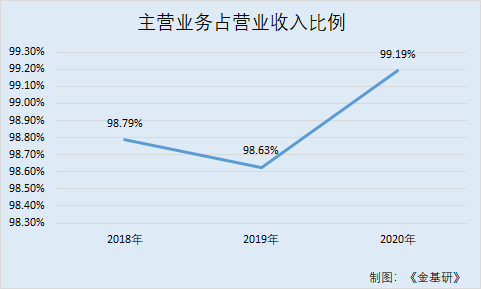

值得一提的是,德龙激光营业收入主要来源于主营业务收入,即精密激光加工设备和激光器的销售及相关服务所形成的收入。

2018-2020年及2021年1-6月,德龙激光主营业务收入分别为3.19亿元、3.48亿元、4.16亿元、2.23亿元。

与此同时,德龙激光主营业务占营业收入的比例分别为98.79%、98.63%、99.19%、99.49%。

不难看出,德龙激光的主营业务收入整体呈上升趋势,特别是2020年主营业务收入快速增长,其主营业务突出。

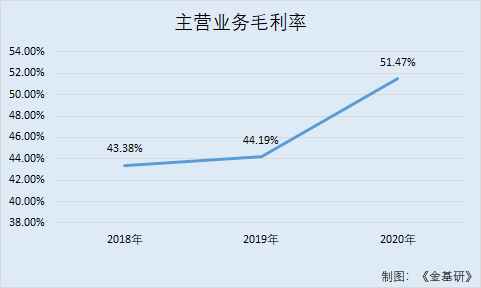

同期,德龙激光主营业务毛利率分别为43.38%、44.19%、51.47%和51.68%。

可见,德龙激光主营业务毛利率处于高水平,体现了德龙激光具有强劲的产品竞争力及突出的盈利能力。

此外,值得关注的还有德龙激光的毛利率,其激光加工设备应用领域前沿、定制化程度高,搭配自产核心部件激光器,盈利能力强,毛利率高于同行业可比公司。

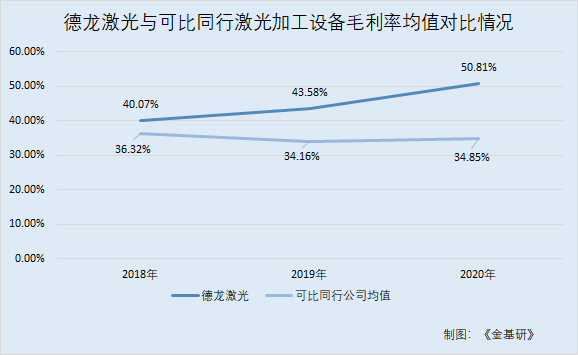

在与同行业可比公司毛利率对比中,德龙激光选取的同行可比公司分别为大族激光、华工科技、海目星,进行对比激光加工设备毛利率。

上述三家公司,大族激光的主营业务为激光及自动化配套设备;华工科技的主营业务为激光加工及系列成套设备;海目星的主营业务为消费类电子、动力电池、钣金加工等行业的激光及自动化设备;德龙激光的主营业务为激光加工设备。

2018-2020年及2021年1-6月,德龙激光的激光加工设备毛利率分别为40.07%、43.58%、50.81%、50.61%。2018-2020年,大族激光的激光加工设备毛利率分别为37.02%、32.64%、40.75%,华工科技的激光加工设备毛利率分别为38.06%、35.33%、35.09%,海目星的激光加工设备毛利率分别为33.87%、34.51%、28.72%。同期,三家可比公司的毛利率均值分别为36.32%、34.16%、34.85%。

不难看出,德龙激光的激光加工设备毛利率逐年增长,不仅高于同行可比公司毛利率均值,还均高于上述三家可比公司的毛利率。

六、研发费用占营收超11%,核心技术产品收入达3.81亿元

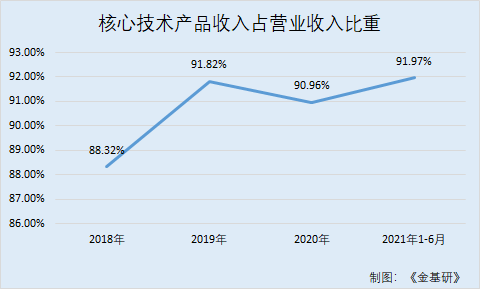

值得关注的是,德龙激光是一家技术驱动型企业。报告期内,德龙激光营业收入主要来自于核心技术产品销售收入。

2018-2020年及2021年1-6月,核心技术产品收入分别为2.85亿元、3.24亿元、3.81亿元、2.06亿元,占营业收入比重分别为88.32%、91.82%、90.96%、91.97%。

截至招股说明书签署日2021年12月6日,德龙激光授权有效专利共128项,其中发明专利35项,实用新型专利93项。

此外,德龙激光拥有软件著作权60项。德龙激光建有国家博士后科研工作站分站、江苏省认定企业技术中心、江苏省先进激光材料与器件重点实验室等高规格、高水平的技术研发平台。

不止于此,德龙激光多项产品被评为江苏省首台(套)重大装备产品(3项)、江苏省专精特新产品(2项)、江苏省优秀新产品奖、江苏省科学技术奖三等奖、苏州市技术发明奖、苏州市科学技术进步奖一等奖、苏州市科学技术进步奖三等奖、苏州市核心技术产品等。

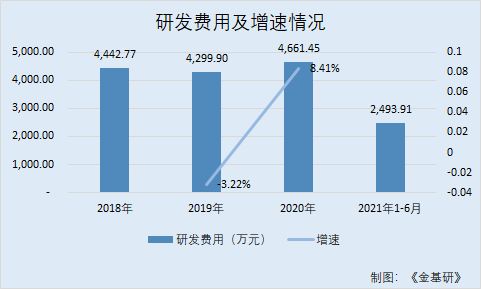

另外,德龙激光始终高度重视技术研发对德龙激光业务发展的推动作用,每年投入大量经费进行新技术、新产品的研发工作。

2018-2020年及2021年1-6月,德龙激光的研发费用分别为4,442.77万元、4,299.9万元、4,661.45万元、2,493.91万元。2019-2020年,研发费用增速分别为-3.22%、8.41%。

同期,德龙激光研发费用占营业收入的比例分别为13.77%、12.18%、11.12%、11.12%。

由于德龙激光所处的激光加工行业属于技术和人才密集型行业,所以高端专业研发技术人员对其的发展具有重大影响。

截至2021年6月末,德龙激光的研发人员为137人,占员工总数的22.35%。数量众多的高水平研发人员,为德龙激光技术创新、保持竞争优势提供有力的保障。

此外,德龙激光的核心技术人员任职时间均超过10年,彼此间长期合作、分工默契,积累了丰富的经验与成熟的工艺。

一直以来,德龙激光注重对研发的投入,在研项目储备丰富,覆盖半导体及光学领域、显示领域、消费电子和科研领域等各领域,强大的研发能力及丰富的研发储备将为德龙激光持续推出新产品、满足终端需求、实现业绩持续增长提供有力保障。

与此同时,德龙激光将持续加大研发投入力度,强化研发创新能力,更加注重在半导体及光学领域的激光器、激光加工设备及激光技术的研发创新,进一步研发功率更高、应用领域更广的固体激光器以及定制化程度更高的精密激光设备。

未来,德龙激光将积极跟进市场、客户需求的变化,及时响应客户的定制化、多样化需求,不断提升产品升级、技术研发创新的能力。