一、美国宏观经济数据

美国12月通胀水平如预期再次突破并创近期历史高位。12月美国CPI同比增长7%,前值为6.8%,通胀水平创1982年6月以来最高值,美国12月CPI数凸显美国通货膨胀压力持续攀升。美国CPI环比增幅为0.3%,前值为0.5%,环比增幅维持连续两个月下滑。美国核心CPI当月同比增幅飙涨至达到了5.5%的高位,创31年来新高。美国核心CPI环比增长为0.6%,前值为0.5%,较上月小幅回升。

美国 PPI 同比小幅回落。2021年12月美国PPI同比小幅回落0.1%至9.8%,环比增长 0.2%,环比增速降至2020年12月以来最低点,核心PPI同比持平于9.4%。分项来看,能源价格环比的大幅下降对美国PPI的影响较大,食品价格也有所回落,但运输仓储、贸易等相关服务价格继续上涨,说明美国供应链紧缺的问题仍在演绎。

美国周度首次申领失业救济人数持续上升,达两个月以来最高水平。美国劳工部数据显示,截至1月8日,周度首次申领失业救济人数连续两周持续上升,实际值达到23万人,超越预测值为两个月以来最高水平。近期受Omicron毒株的影响,新增感染人数持续增加,但随着疫苗接种比例提高,疫情有望得到进一步控制,劳动力市场或将持续恢复。

美国零售销售额环比下降明显,消费者信心不足。美国12月零售销售额环比下降1.9%,远低于预期值-0.1%和修正后的上期值0.2%,创10个月来最大降幅,12月份不包括汽车的零售销售额环比下降2.3%,12月份不包括汽油和汽车的零售销售额环比下降2.5%。同时,美国1月初消费者信心指数为68.8,低于预期值70和上期值70.6,受物价持续上涨以及疫情的影响,美国消费者对经济前景信心不足,居民消费支出增长恢复缓慢。

美国工业产值有所下滑,制造业生产环比下降明显。美国12月工业产值环比下降0.1%,略低于预期值0.2%,远低于上期值0.7%,其中12月制造业产值下降0.3%,低于预期值0.3%和上期值0.6%,近期供应链紧缩问题逐步缓解但影响仍在,劳动力和原材料短缺等问题持续影响工业生产的恢复。

数据来源:Bloomberg,CEIC,兴业证券经济与金融研究院整理

1、海外经济情况

欧元区投资者信心好转,失业率有所回落。欧元区2022年1月投资者信心指数达到14.9,高于预期值13和前值13.5,投资者对欧元区经济信心有所改善。欧元区2021年11月失业率为7.2%,较上期值有所下滑,劳动力市场缓慢恢复。供应链紧缩、通胀高企等问题持续阻碍欧元区经济发展,但总体上投资者对未来欧元区经济状况持乐观态度。

2、海外央行动态

美联储新任副主席布雷纳德一改之前鸽派作风,对于货币政策的表态明显偏鹰。副主席表示联储在Taper结束就可以开始加息,并在一段时间后开始缩表,美联储将用一套有效的货币政策手段压低通胀,利率是应付通胀的重要手段。布雷纳德暗示美联储将于3月开始加息。芝加哥联储主席Evans和费城联储主席Harker均表示,预计美联储2022年加息3次,若美国通胀指标没有明显改善则将会有第四次加息。

3、美联储公布经济景气报告褐皮书

美联储在1月12日发布经济褐皮书。经济褐皮书表示,美国各地的经济活动在2021 年末期至今以温和的速度扩张。经济增长预期有所放缓,主要是受到新冠疫情在Omicron 的促进之下快速蔓延。褐皮书报告显示部分地区通胀水平已出现缓解,美国通胀或即将见顶。

4、疫情新况

Omicron已经成为欧美主要经济体的主要感染病毒。根据GISAID的数据,截至1月10 日,除德国外,Omicron在欧美主要经济体中的感染占比均已超过5成,尤其是意大利从上一周的20.6%升至69.7%。

美国医疗负担持续加重。截至1月15日,美国日均新增病例上升为76.0万例,较上一周增加了9.8%,主要与奥密克戎变异毒株成为主流感染病毒有关,增幅已经有所放缓。尽管美国重症率和死亡率仍维持在相对低位,但激增的新增病例仍给医疗资源带来持续的压力。

欧洲疫情仍在改善。截至1月15日,欧洲日均新增病例上升为81.2万例,较上一周增加了10.0%,仍是受奥密克戎变异毒株扩散影响,不过增幅在持续放缓。

5、东南亚疫情走势分化。

本周关注要点

二、标普500指数情况

1、 一周指数表现

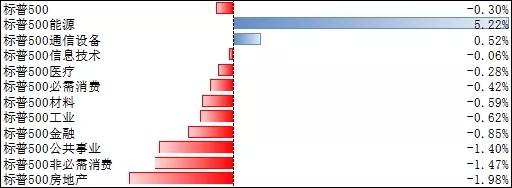

上周,标普500指数整周下跌0.30%,其覆盖的11个行业板块中,有2个板块上涨,9个板块下跌。其中,能源、通信设备等板块涨幅居前,房地产、非必须消费、公共事业等板块下跌。

数据来源:Bloomberg

2、 配置建议

近一周(截至1月14日)全球股市表现分化,新兴市场回暖,恒生指数继续反弹。往后看,在美联储等发达经济体央行政策正常化进程中,新兴市场将面临资本外流压力。

在美联储加息与缩表的过程中,基本面依然扮演了重要角色。货币政策固然有影响,如抬升融资成本或者造成流动性拐点出现,但都并非绝对主导。以美元为例,美联储加息和缩表阶段美元照样可以走弱(2017年);美联储降息阶段,美元照样可以走强(2019年),美债和美股也是类似。

向前看,短期的预期变化对于利率和美股的走势依然尤为关键,我们建议密切关注即将举行的1月FOMC会议,如若3月果真如市场预期的将会首次加息的话,那么1月会议将是最后一个正式信号的窗口。

数据来源:Bloomberg

美国标普500指数是国际市场公认的美股风向标,覆盖美国 11 个行业 500 多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的 80%。博时标普500ETF可以作为良好的全球大类资产配置工具,标普500ETF和其他国内权益资产及黄金等资产相关性相对较低,均衡配置各类资产可以可有效减少单一市场的依赖及风险。