回顾今年上半年,尤其是春节以来,在全球流动性收紧预期增强背景下,A股的波动持续加大,且市场分化格外加剧。其中,部分蓝筹公司股价不断创新低,而以新能源汽车、半导体、光伏等为代表的高景气成长板块,却表现强势。

那么,在国内外环境存在较多不确定性的背景下,未来A股市场将会如何演绎?哪些行业的投资机会大呢?又该如何正确投资呢?带着这些疑问,我们与国内权益投资部基金经理陈思郁,做了深入的交谈。

在国内女性的投资人中,陈思郁是较为出色的一位,其于2007年入行,拥有超过14年投研经验和6年基金管理经验,经历多轮牛熊周期,锤炼了一套成熟的投资体系,擅长从中长期视角出发,优选空间大、增速快的高景气行业,右侧布局“好α+好β”的优质龙头公司。

陈思郁女士,英国伦敦大学学院经济学硕士,2007年5月至2009年8月在国泰君安研究所担任研究员。自2009年9月起加入上投摩根基金管理有限公司,历任行业专家、基金经理助理,现任国内权益投资部基金经理,自2015年8月起担任基金经理。

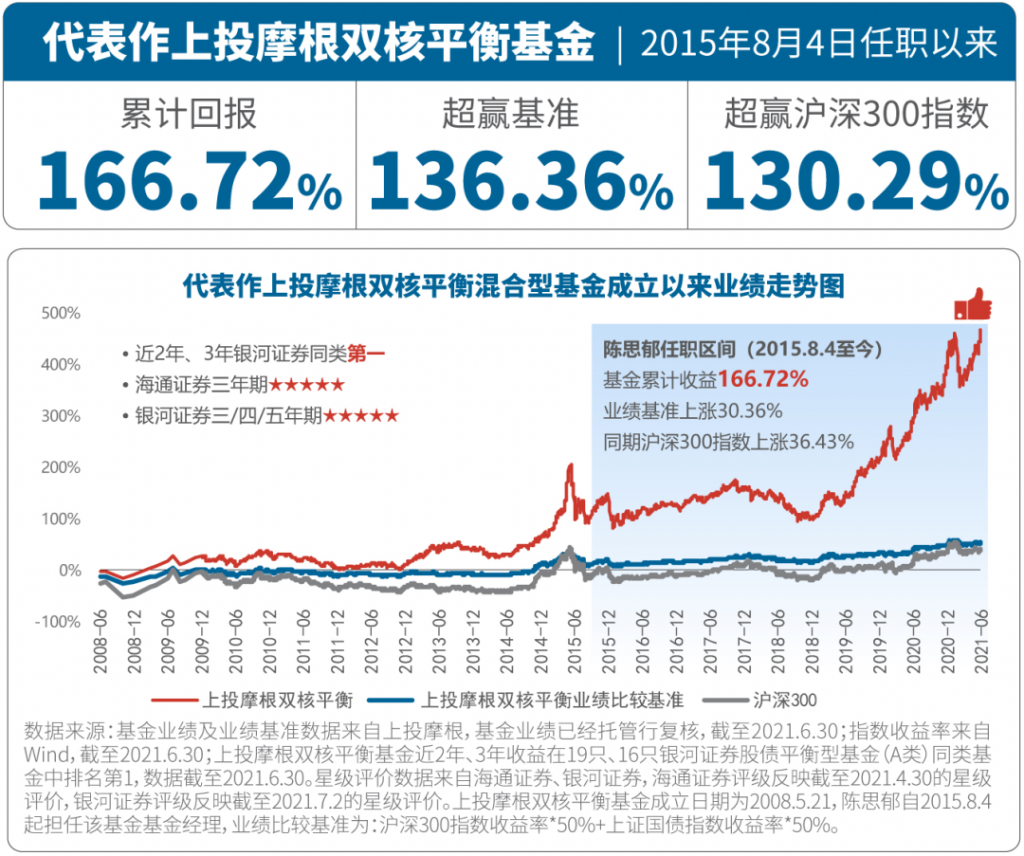

作为高景气赛道的成长选手,陈思郁过往创造了良好的回报。截至2021年6月30日,陈思郁在管的产品任职以来收益全部超过165%,全部获评权威机构三年期五星基金。

数据来源:基金业绩及业绩基准数据来自上投摩根,基金业绩已经托管行复核,业绩数据截至2021.6.30;陈思郁目前同时管理上投摩根双核平衡基金(混合型基金)、安全战略基金(股票型基金),任职日期 分为2015.8.4和2016.10.21,任职以来收益率分别为166.72%、170.06%。星级评价数据来自海通证券、银河证券,海通证券评级反映截至2021.4.30的星级评价,银河证券评级反映截至2021.7.2的星级评价。

以上投摩根双核平衡混合型基金为例,截至2021年6月30日,自陈思郁任职以来,收益率达到166.72%,而同期业绩基准上涨30.36%,沪深300指数上涨36.43%,取得了明显的超额收益。

问:我们发现,思郁总的业绩非常好,所管的两只产品任职以来的收益全部翻倍,均获得了银河证券、海通证券“三年期五星基金”,可以和我们讲讲您的投资理念吗?

陈思郁:我是一个成长型的基金经理,比较喜欢并擅长去捕捉市场上成长性的机会,希望在中长期的投资过程中,能够取得一个比较好的业绩。与此同时,我也很注重基金的波动和回撤,比较会考虑投资者的持有体验,不希望净值的波动和回撤过大。

我的投资理念是,结合宏观和中观变化趋势,自上而下选择高景气的赛道,同时自下而上的选择赛护城河比较深的优质龙头公司。在资产配置方面,我不会过多的择时,但是当市场发生系统性风险时,会第一时间降低仓位,以减少组合的波动。

此外,风控是我投资框架里面非常重要的部分,我会从三方面出发,来尽量降低组合的风险。首先是组合比较分散;其次是从行业景气度进行布局;最后进行右侧投资,投资标的业绩确定能高增长后再进行投资。

问:截至上半年末,思郁总管理的上投摩根双核平衡基金近2、3年的收益在银河证券同类基金中排名第1,其中的股票配置功不可没,能和我们聊一聊在股票方面的投资理念和方法吗?

陈思郁:公司的成长性要么来自于行业增速,要么来自于本身市占率的提升,也就是公司自身的α。选择阿尔法的两个维度,一方面从财务指标对比,看重成长性和盈利能力;一方面从竞争格局看,看好两类竞争格局。

我的核心持仓就是“好α+好β”。目前整体GDP增速在5-6%,但还是有一些行业增速两位数甚至更高,这样的β叠加公司的α,每年30%甚至更高增长是比较确定的;好α买多少很多时候取决于是否有好β的机会,例如2019年,整个半导体行业的国产化率在提升,业绩短期爆发力非常强,可持续性也很强,因此我阶段性的布局了这一类资产,也带来一定的额外收益。

同类排名来自银河证券,同类为银河证券股债平衡型基金(A 类),近2年、3年参评基金数量分别为19、16, 截至2021.6.30。

问:今年以来,尤其是春节以来市场的波动相对较大,也是非常的分化。想问一下,对于接下来的A股市场,怎么看呢?看好哪些板块呢?

陈思郁:从上半年的行情来看,A股的波动相对较大,但是我认为下半年预计不会出现系统性风险,将维持震荡市的判断。二季度上涨是基于一季度末开始的调整和阶段性的流动性宽松,市场呈现宽幅度震荡。在维持流动性合理充裕的货币政策下,结构性行情是可以期待的。

不过,无论是周期股还是成长股,今年需要关注的是,估值和业绩增长必须匹配。那些行业周期向下、业绩不达预期的板块,可能会面临基本面和估值下调的风险。因此,需要密切跟踪公司业绩的增速和行业的景气度,后续投资中,聚焦选择业绩高增长,尤其是能超预期的板块和公司,从这个角度,会更加关注成长逻辑的公司。

在结构性行情之下,相比于择时调整仓位而言,选择业绩高增长,尤其是能超预期的板块和公司要更为重要。具体到行业层面,我个人较为看好医药及新兴消费等行业细分领域。同时,从今年弹性投资机会来看,新能源汽车和军工也存在较好的机会。

问:从中长期角度来看,你对未来权益市场怎么看呢?你认为哪些行业的机会大?

陈思郁:从更长的周期来看,我国的资本市场慢牛行情早已开始,中国作为一个持续高增长的经济体,放眼全球都是稀缺资产。中国宏观经济和流动性未来越来越呈现的弱周期性,为慢牛提供了温和的宏观环境;同时,也诞生了一批放在国际舞台上都毫不逊色的龙头公司,本身也具备抗周期性。

中期来看,A股已经进入了牛市的下半场,流动性边际收紧的拐点已经出现,但流动性拐点并不意味着股市拐点,且这次流动性拐点目前也只是回归常态化,因此依然看好后面震荡上行的结构性牛市。

未来,相对看好两大板块。首先消费类行业是非常值得注重的一个赛道,其在GDP中的占比持续提升,说明增速快于整体经济,增速较快的是医疗、医美等,以及部分细小的食品饮料行业。另一方面,行业的韧性也较强,不太受中美贸易摩擦、疫情等各种突发风险因素的影响,是比较好的行业。

其次,是从0到1快速增长的高β行业,比如说新能源车。这一轮新能源汽车跟过去不一样,是真正出现了消费者认可的品牌和车型,并且中国诞生了国际舞台上都毫不逊色的一些龙头公司。

问:由你担纲管理的上投摩根景气甄选混合型基金即将于8月11日发行。对这只新产品,你后期的投资策略是怎么样的呢?

陈思郁:我们会从投资人的角度出发,通过科学的组合管理,来控制回撤,降低波动,以提高投资者在投资过程中的体验。在此基础上,我们还会积极发挥我们在权益投资领域的主动管理能力,精选高景气赛道上的优质龙头公司,力争获取超越业绩比较基准的超额收益,为投资者创造更高的回报。

在具体的投资上,采用定量及定性研究方法,通过自上而下和自下而上相结合的方式,紧密跟踪宏观和中观的变化趋势,挖掘高景气优质赛道上的龙头个股。

在宏观层面,基于对经济增长和中国未来趋势的长期判断,同时结合经济增长、政策、流动性、外部环境等变化,形成中周期大类资产配置建议;在中观层面,我们会跟踪行业景气度,以及估值的多维比较,并结合上投摩根资产配置团队观点与建议,以确定组合的行业配比;微观层面,凭借优质研究能力,构建股票池,通过公司财务、公司治理、增长潜力、竞争优势等指标,精选优质赛道上的龙头及优质个股,尤其关注被低估的投资标的。

在投资过程中,除了关注业绩之外,我们还会时时的关注风险,密切关注业绩基准,通过行业集中、个股分散的方式,构建投资组合,严格控制净值回撤,争取在短、中、长期内实现稳定超盈,争取更高风险调整后回报。

问:我们注意到,与你目前管理的其他两只基金不同的是,上投摩根景气甄选混合型基金投资范围更为广泛,可以同时投资A股和港股,所以可以和我们介绍一下港股的投资策略吗?

陈思郁:目前,我在管理的上投摩根双核平衡混合基金和上投摩根安全战略股票基金只能投资A股,投资范围还是相对较小。考虑到在港股市场上,有很多A股所稀缺的优质标的,而且未来还将有更多有特色的公司在港股上市。为了能够将这部分优质个股纳入投资范围,以更全面的把握中国长期发展中的机遇,因此新产品的投资范围内新增了港股部分。

在投资范围上,上投摩根景气甄选混合基金可以同时投资A股和港股,其中港股通标的股票的投资比例不超过股票资产的50%。其实,从估值水平来看,很多港股并不“便宜”,相比于“定价”机会,在未来的投资过程中,将更关注新经济核心资产的长期机遇,重点关注互联网、医药、消费等A股所稀缺的优质核心标的。