《金基研》 霞路/作者

2024年4月12日,国务院发布《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》(以下简称“新‘国九条’”),该意见指出,要全面加强基金公司投研能力建设,丰富公募基金可投资产类别和投资组合,从规模导向向投资者回报导向转变。换言之,新“国九条”对公募基金的投研提出了更高要求。

而在近年来,公募基金数量越来越多,基金整体规模越来越大。在此背景下,一些公募资深基金经理名下基金的规模也在持续扩大,这些资深基金经理在管理这些大规模基金时或将面临越来越大的压力,其中一些基金经理可能会因此选择与其他基金经理合作管理一只甚至多只基金。那么,同一基金由多名基金经理管理且“老带新”会给基金带来什么样的影响?对于投资者而言,基金经理“老带新”是“利大于弊”还是“弊大于利”?

一、基金经理“老带新”现象增多,互补与冲突并存

随着公募基金产品数量的增加和基金产品规模的扩大,一些公募基金公司面临着人才紧缺的局面。为了培养新晋基金经理,一些基金公司采用了新任基金经理与资深基金经理合作管理的“老带新”模式。

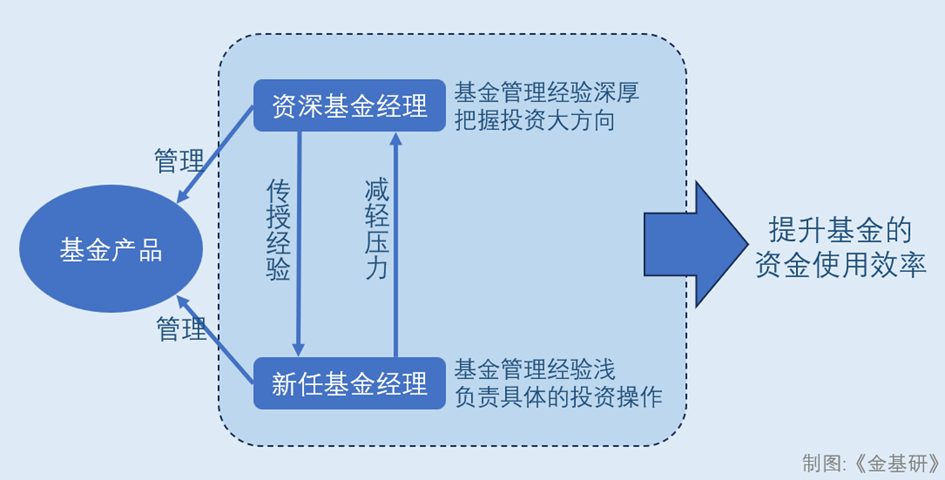

在“老带新”模式下,新任基金经理能够借鉴资深基金经理的经验,而在这种交流和合作的过程中,资深基金经理也能帮助新任基金经理理解市场、把握投资机会及规避风险。

此外,为资产规模较大的基金配备“双经理”甚至“多经理”,能够在一定程度上缓解资深基金经理的压力。在分工上,参与基金管理的新任基金经理,可以负责具体的投资操作,具体的投资大方向则仍由资深基金经理把握。

据此,在“利”的方面看,由多位基金经理合作管理的基金,其资金的运用或能更加有效。

然而,“老带新”模式并不完全意味着基金经理的“师徒式”合作,“老带新”也有可能是一种基金经理即将更换的表象。

随着公募基金行业的发展,不同的公募基金公司旗下产品的构成形成了一定差别,而不同基金公司旗下相同类型基金产品的业绩也有一定区别。也就是说,不同公募基金公司可能会具有不同的“基金类型禀赋”。而如果基金经理自身的优势和特点与其所在基金公司的禀赋有区别,基金经理自身的发展可能会受到限制。因此,一些基金经理可能会为了充分发挥自身的优势,去往更大的平台,而在离职之前,这些基金经理可能会以“老带新”的方式,移交基金产品的管理权。

而在基金经理更换的过程中,“老带新”或意味着基金风格的切换。比如,某价值风格的基金经理甲在管理基金A时,更倾向长期持有其看好的证券,如果基金经理甲将该基金A交给更偏向短期持有、偏好选股择时的成长风格基金经理乙,那么基金A可能会出现风格转换、换手率上升的现象。

二、面对基金经理“老带新”,投资者应如何“见招拆招”?

对于“师徒式”合作管理的“老带新”基金而言,其资深基金经理和新任基金经理合作是否有效、优势是否互补,能够在一定程度上决定基金长期运行的稳定性、资金的运用效率。随着时间的推移和市场的变化,资深基金经理与新任基金经理的默契合作,能够为基金带来更好的业绩。

比如,东方财富Choice数据显示,截至2024年6月4日,由李湘杰、胡一立、黄芳合作管理的华夏港股通精选股票(LOF)A在今年以来获得了15.43%的收益率,高于其业绩比较基准在同期内为7.39%的涨幅,也高于沪深300指数在同期内为5.38%的涨幅;另一只基金,由叶敏、杨景喻一同管理的摩根成长动力混合A,今年以来获得的收益率为9.29%,跑赢了同期涨幅为4.7%的业绩比较基准,也跑赢了沪深300指数。

那么,那些表面上是“老带新”,实际上是准备更换基金经理的基金,投资者可以怎样将其识别出来?

比如,投资者可以回顾资深基金经理曾经离任基金时采用的方式。

如果投资者发现手中基金的基金经理由一名变为两名,那么可以先看看资深基金经理在历史上退出某一基金时是否采用过“老带新”的方式。如果两位基金经理共同管理的时间过短(比如不足1个月),那么投资者就要考虑这位资深基金经理离任的可能。

总之,由多位基金经理管理同一基金的现象并不罕见,投资者在评估“老带新”基金时,应综合考虑管理团队的结构、历史业绩、费用水平以及个人的投资目标和风险承受能力。通过深入了解基金的管理模式和团队动态,投资者或能做出更合理的投资决策。