《金基研》云灵/作者 杨起超 时风/编审

近十年来,受市场行情和监管政策等因素助推,纯债基金在经历了三轮扩容潮后,总规模已突破五万亿元。其中,尽管规模前二十机构排名有所更迭,博时基金始终名列前茅。

近期市场持续震荡,投资者如何稳中求进?即便是固收类产品,收益也会“加减不一”,良好的持有体验需要固收团队的稳扎稳打,这就涉及到相关机构的投研体系、投资策略、专业领域与投资专才等方方面面。

作为“金牛奖”的坐上常客,博时固收团队规模大、业绩稳、理念新、客户多、荣誉足,成员背景丰富,具有全面视野和丰富经验来分析和应对市场变化,且团队成员对于团队价值观高度认同,具备强大的团队战斗力。其中,资深基金经理作为博时固收团队的中流砥柱,力撑博时固收业绩的持续稳健优秀。

一、老牌基金管理经验丰富,五大“标签”一览博时固收团队品牌优势

博时基金成立于1998年7月13日,是首批成立的五家基金公司之一,致力于为海内外各类机构和个人提供专业、全面的资产管理服务。

而且,博时基金是首批全国社保基金投资管理人、首批基本养老保险基金证券投资管理人、首批企业年金/职业年金基金投资管理人。

目前,博时基金是国内资产管理规模最大的公募基金公司之一,并受全国社会保障基金理事会委托管理部分社保基金,以及多个企业年金、职业年金及特定专户。

截至2021年12月31日,博时基金共管理311只公募基金,管理资产总规模逾16,687亿元,剔除货币基金后,博时基金公募资产管理总规模逾5,366亿元,累计分红逾1,561亿元。

值得关注的是,博时固收投资能力在业内一直是“佼佼者”。

实力自然得用数据说话。

其一,博时基金客户多,债基规模大,纯债基金规模蝉联行业第一。

博时基金服务客户总数量超过1.5亿人。银河证券数据显示,截至2021年4季度末,博时基金旗下公募债券投资方向的资产净值合计超3,159亿元,居行业第二(2/133)。

据万得资讯、中金公司研究部数据,细分类别来看,截至2021年底,博时基金纯债基金管理总规模名列前茅,定开纯债基金、中长期纯债基金规模均超过千亿元,行业排名具有优势。

其二,博时固收团队长期业绩突出,行业排名居前。

海通证券数据显示,截至2021年4季度末,博时基金近十年固定收益类基金收益率188.21%,居行业第二(2/52);近7年固收基金业绩50.96%,排名15/68。

当然,市场风格不会一成不变,这就要求管理人“嗅觉”敏锐,发掘“主流”,谋定而后动。而博时固收团队投资理念便突出一个“新”字。

自上而下做好大类资产和类属资产配置是决定投资业绩的关键。博时固收团队以自上而下为核心,自上而下对宏观、政策、市场进行分析,主要趋势主导次级趋势。

同时,团队投研的重心是对各阶段宏观和市场主要矛盾的动态识别,投资要顺应各阶段的主要趋势。博时固收团队顺时取物,顺势而为,深谙“风来了要把帆拉满”,把主要精力和资源投入到符合市场主要趋势的方向,以此为依据挖掘符合趋势、风险收益比合理的品种和机会。

具有包容性和迭代能力的研究体系是投资业绩持续稳健的前提条件。博时固收团队以研究驱动投资,倡导持续研究、全员研究;研究贯穿投研人员整个职业生涯;投研团队无论资历、岗位,均需保持积极的研究热情和深入的研究能力。

以突出的实力打底,博时固定收益总部屡获“基金业奥斯卡”金牛奖、金基金奖等奖项认证。

在过去的12年中,博时固定收益部门获产品单项金牛奖共11次,曾连续两年获得《中国证券报》颁发的固定收益投资金牛基金奖,还斩获《上海证券报》金基金·产品单项奖2座、金基金·债券投资回报基金管理公司奖2座。

由此可见,作为老牌基金之一,博时基金在时间的长河中积累了丰富的管理经验。并且,博时固收以“规模大、业绩稳、理念新、客户多、荣誉足”五大亮点,打造了突出的品牌优势。

二、多元化风格覆盖多赛道,固收全产品线布局,过往投资业绩优异

实际上,博时基金不但在中国基金业内率先倡导价值投资理念,而且最早开始细分投资风格小组,近年更大力推进投研一体化改革,形成研究驱动、多元化风格的投资策略体系。

一方面,博时基金尊重产品合同的风险偏好,通过大类资产配置、投资风险控制等机制保障组合风险特征相一致。另一方面,博时基金追求卓越能力,在个股投资上坚持创造长期价值,兼顾投资团队的风格多元化。

在规模扩张的同时,博时固定收益部精益求精,不断开发各类多样化产品,满足客户全方位的固收投资需求,实现全面覆盖、专精卓越。

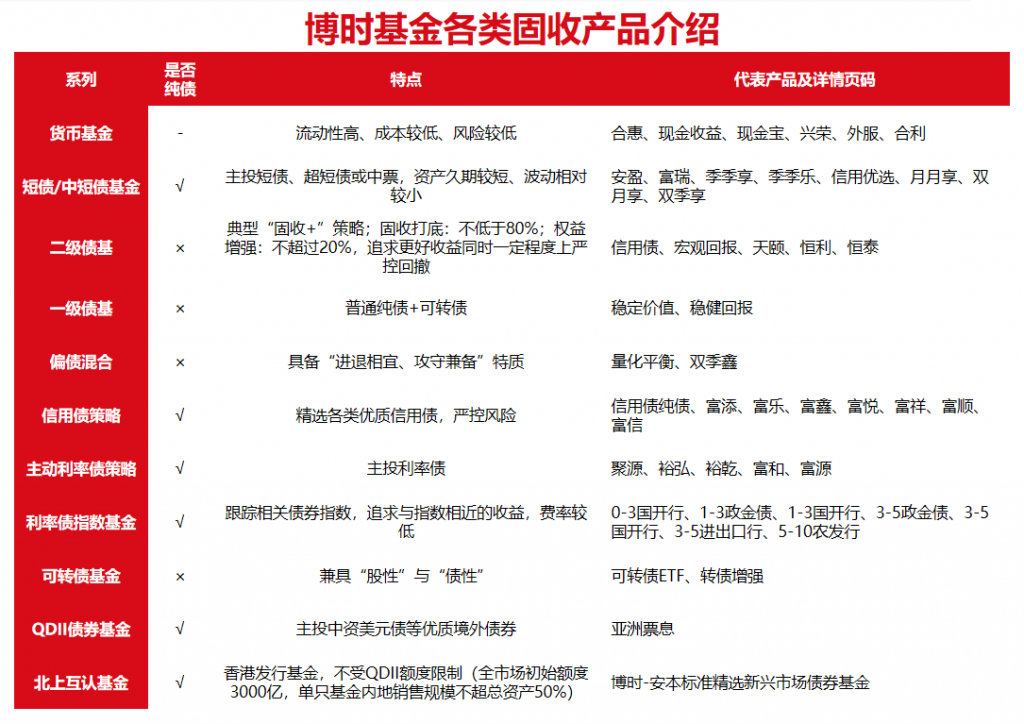

按照大类产品分类,博时基金固定收益的产品布局主要包括公募、社保、年金、专户四类。

其中,公募产品包含主动和被动产品,主动产品有货币、中长期纯债、一级债基、二级债基、定开、转债基金等不同类别,其中不乏短中长期业绩优异的明星产品,被动产品有中债1-3政金债指数、中债3-5口行债指数、中债5-10农发债指数等。

非公募产品方面,博时社保组合整体业绩突出屡获社保嘉奖;企业年金方面,博时基金是投资服务国资委所属一级央企客户年金项目最多的投资管理人之一;专户服务客户主要包括银行、保险等大型金融机构。

按照投资区域划分,固定收益总部有QDII公募和专户、海外公募及专户产品,负责投资境外债券市场。

根据客户的负债期限要求,纯债定开产品进一步分为3个月、6个月、12个月、18个月和36个月不同封闭期限;根据客户的风险偏好,纯债基金可根据客户需求开发短债基金、纯利率债基金和纯信用债基金等。

值得一提的是,2013年9月,博时基金旗下的博时月月薪成立,该基金系国内首只定期支付基金。且目前,博时基金是唯一一家发行了针对中证可转债及可交换债券指数ETF产品的基金管理人,该基金为博时中证可转债及可交换债券ETF,在市场中天然具有一定的稀缺价值。

与此同时,博时基金在业绩上实现了“一花独放不是春,万紫千红春满园”。

据博时基金、GIPS报告数据,截至2020年12月31日,博时所管理各类资产组合群中,公募灵活配置债券成立以来累计收益率为180.48%,规模加权年化收益率为8.42%(统计时长为12年);公募纯债规模成立以来累计收益率为44.54%,规模加权年化收益率为4.86%(统计时长为7年);公募货币规模成立以来累计收益率为67.6%,规模加权年化收益率为3.19%(统计时长为16年)。

一言以蔽之,博时基金不仅“固收产品库”拥有不同久期长度、应用于多种资配场景的基金,其所管理各类资产组合群的过往投资业绩也优异。

三、团队成员“术业有专攻”,绩优产品频出,“固收+”业绩新酒陈酿两相宜

对于投资者而言,除了关注资管机构是否拥有“大而全”的投研体系,还需关注相关研究框架或体系是否能够与机构的投资策略和专业领域有足够深度覆盖。

而博时固收拥有专业能力突出的投研团队,分工明细,人员充足,从业经验丰富,研究覆盖广度和深度。

博时首席基金经理、混合资产投资部过钧,以大类资产配置为核心,横向对比各类资产性价比,倾向超配低风险高收益资产;权益部分从基本面出发,崇尚价值投资理念。其擅长各类资产的估值比较,重仓低估品种,尤其是低市盈率高股息率品种,中长期持有,低换手率;擅长对传统行业证券的投资;有海外留学背景,对海外宏观市场的分析也是特长之一。

博时固定收益研究部总经理、研究总监王申,以基本面为出发点,基于潜在产出模型和实体收益率的变化,自上而下把握各类资产的周期波动规律;以基本面自上而下驱动的大类资产配置视角为主,辅助对各类资产收益波动周期位置的量化分析,通过基本面和资产量化分析结合来实现绝对收益。其对自上而下的宏观利率和大类资产配置有资深的研究经验,同时也有较为丰富的实际组合管理经验。

纯债基金方面,博时固定收益投资三部总经理、投资总监张李陵,坚定贯彻长期价值投资理念,根据对经济和金融周期的理解,在不同的时点采取不同的久期和评级策略,以获取长期的超额收益。具体实施投资策略时,不仅分析经济和盈利周期,还要分析政策和金融周期,通过综合两个周期的影响,在不同的组合中实施不同的资产配置策略,配置也在久期策略和信用策略之间实施切换。其擅长运用久期和杠杆策略获得超额收益,擅于对中长期资产表现进行分析和判断。

货币基金方面,博时固定收益投资二部总经理、投资总监魏桢,拥有8年货币和纯债公募产品投资管理经验,主打短债和信用债票息策略。其擅长根据负债属性匹配资产久期,流动性管理经验丰富;偏好高杠杆和高票息,挖掘信用利差超额收益;低回撤低波动重视客户体验。

短债基金方面,博时固定收益投资一部基金经理黄海峰,通过研判经济基本面和行业周期波动,先定组合久期,再定信用品种类属配置。其投资风格稳健,在积累安全垫基础上逐步提升组合净值,主抓趋势性机会,善用中高评级和利率债参与波段交易,在利率债基金和短债基金方面经验丰富。博时固定收益投资二部基金经理倪玉娟,具有深厚的宏观信用分析能力和丰富的投资经验,研究领域侧重在宏观政策、流动性、房地产行业等方面,投资风格稳健,擅长灵活运用久期策略、杠杆策略获取超额收益。

“固收+”产品方面,博时混合资产投资部投资总监助理兼基金经理邓欣雨,权益投资重视公司基本面中期趋势,长期赚盈利的钱;注重中期趋势方向判断,分析资产潜在相对收益比价,追求自上而下做细分资产轮动,尽量降低交易频率,做风险收益回顾分析以便做灵活调整。其擅除债券外,有类权益资产投研经验。

债券指数方面,博时固定收益投资二部基金经理万志文,以组合净值稳健增长为目标,注重回撤控制为投资风格。其擅长在客户流动性及信用风险预算之下合理安排组合资产分布,善于在类属资产及利率债各期限资产之间挖掘相对价值。

进而,优秀的固收团队为博时基金各类固收产品打造了多只代表作,也造就了优异的业绩。

据基金定期报告及Wind数据,截至2021年12月31日,博时基金共有11只绩优“固收+”成立以来年化超6%,基金成立日期从2009年跨越到2020年不等。

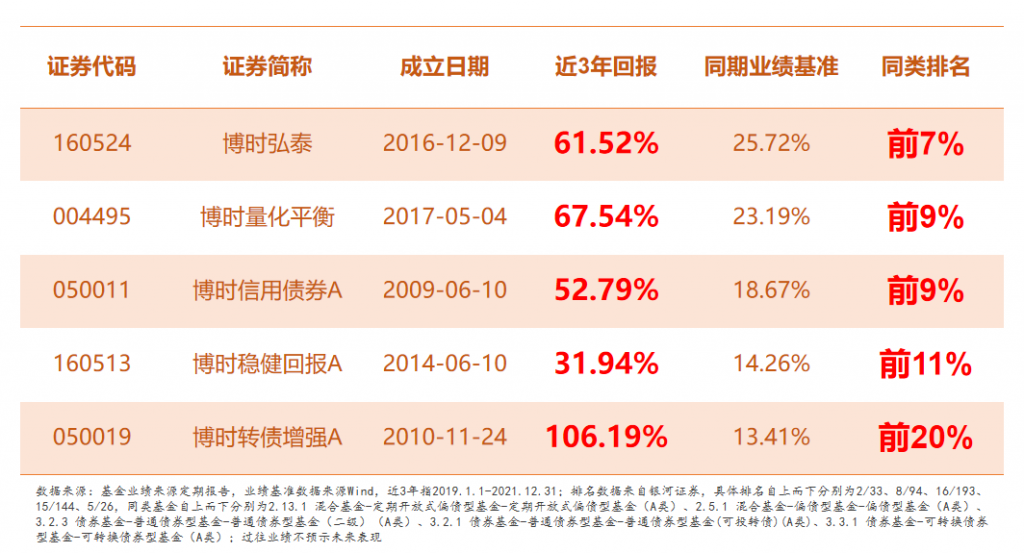

据基金定期报告、银河证券及Wind数据,博时基金旗下5只绩优“固收+”近三年(2019年1月1日-2021年12月31日)回报排名同类前20%,并大幅跑赢业绩基准,不负长期考验。

据基金定期报告及Wind数据,截至2021年12月31日,博时基金共有3只绩优“固收+”次新基金回报均超5%。

可见,博时固收团队人员背景丰富,具有全面视野和丰富经验来分析和应对市场变化。并且,在博时“固收+”中,既有产品越陈越“香”,又有不到1岁的“新星”闪耀。

四、明星基金经理身经百战载誉而归,团队“群星璀璨”助业绩持续稳健优秀

目光移至博时固收团队中流砥柱。

过钧:证券从业年限逾20年,业内稀缺“双10”基金经理。

据过钧管理基金四季报,过钧,证券从业年限20.4年,在管基金规模逾百亿元,拥有11座权威奖项。

而且,过钧是目前全市场为数不多的“双10”基金经理(管理单一基金任职时间满10年,任职年化回报大于10%)

据基金定期报告及Wind数据,截至2021年12月31日,自2021年1月20日起,过钧任职6个月定开偏债混——博时双季鑫(债券比例不低于70%+股票比例不超过30%)的回报为6.47%,大幅跑赢同期业绩基准0.94%,最大回撤-1.71%。

拉长时间来看,过钧管理产品业绩持续并大幅跑赢比较基准。

博时基金定期报告显示,博时新收益灵活配置混合A类成立于2016年2月4日,C类成立于2016年4月1日,过钧任职日期为2016年2月29日,A类2017-2021年年度收益率分别为5.57%、3.82%、25.99%、35.29%、23.65%,C类2017-2021年年度收益率分别为5.47%、3.73%、25.86%、35.13%、23.52%,2017-2021年同期业绩比较基准收益率分别为0.65%、-9.62%、19.92%、15.2%、0.3%。

张李陵,投资专才“黄金标准”与8座权威奖杯加身,代表作排名居前实力换荣誉。

据张李陵管理基金四季报,张李陵,CFA,2014年加入博时基金,拥有9.4年证券从业经验,7.64年公募基金管理经验,管理规模超200亿元。

公开信息显示,CFA是全球投资业里最为严格与含金量最高的资格认证,被称为金融第一考的考试,为全球投资业在道德操守、专业标准及知识体系等方面设立了规范与标准。2006年,《金融时报》杂志将CFA专业资格喻为投资专才的“黄金标准”。

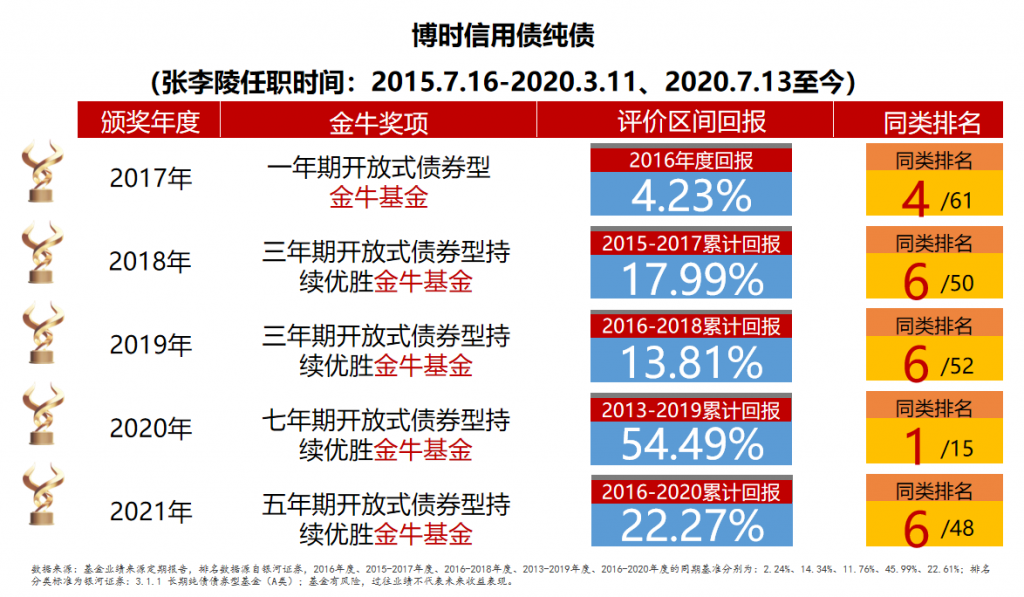

而且,张李陵管理的博时信用债纯债在2017、2018、2019、2020、2021年,连续5年获得《中国证券报》金牛奖,博时信用债纯债、博时稳定价值、博时天颐分别在2017年、2017年、2021年获得由《证券时报》颁发的3座明星基金奖。

以张李陵任职时间最久的博时信用债纯债(任职时间为2015年7月16日-2020年3月11日、2020年7月13日至今)为例,该基金2016年、2015-2017年、2016-2018年均位居同类前6,2013-2019年七年同类排名第一。(排名数据源自银河证券,排名分类标准为银河证券:3.1.1 长期纯债债券型基金(A类))

值得一提的是,据博时基金定期报告,张李陵管理时间最久的博时信用债纯债,在其任职期间,2016-2021年每个完整年度均为正收益。

王申:“固收+”代表作能把控回撤,又超越基准。

据王申管理基金四季报,王申,博士,2013年加入博时基金,证券从业年限11.9年,在管基金规模突破百亿元,拥有4座明星基金奖。

据基金定期报告及Wind数据,截至2021年12月31日,自2019年10月14日起,王申任职一年定开偏债混——博时乐臻(债券比例不低于70%+股票比例不超过30%)的年化为6.6%,最大回撤-0.73%。值得注意的是,同期任职年化超6%且最大回撤低于1%的基金全市场共4只,王申任职的博时乐臻占据一席之地。

魏桢:货币产品投资管理经验丰富,任职产品业绩长跑能力出色。

“星光熠熠”的团队有望助力博时固收业绩持续稳健优秀。