1月27日凌晨,美联储公布最新议息声明,维持基准利率和Taper速度不变,删除了“后续节奏可灵活调整”的措辞,即表明将于3月初完全退出QE、结束扩表,整体符合市场预期。美股本是普遍走高,演绎“靴子落地”的逻辑,然而随着鲍威尔释放出超预期的“鹰派”信号,如“未来每次会议都可能加息,需要大规模缩表,将在加息后开会讨论缩表事宜、且至少一次”等,美国三大指数迅速跳水,10年期美债收益率也飙升至1.87%。

受此影响,1月27日A股市场再度回调,上证指数、沪深300、创业板指分别下跌1.78%、1.96%、3.25%,市场暴跌下,段子横飞。有网友说‘以前觉得鲁迅先生的“我家门口有两棵树,一棵是枣树,另一棵也是枣树”完完全全是在凑字数,不过最近把这个句式套用到“我的账户里有两只股票,一只是绿的,另一只也是绿的”,马上就懂了大文豪的悲悯氛围感’,这足以看出大家的苦中作乐。

在美联储“鹰”气逼人的背景下,A股如何安好?

首先,抛去美联储的“鹰派”表态,从大类资产的反应可以看出,市场的恐惧并不是来自于负面事件本身,核心还是在于“是否计入市场预期”,“预期之内”的就是“靴子落地”,“预期之外”的才会“措手不及”,毕竟一切的一切皆是人性。经济的背后是政治,政治的背后是历史,历史的背后是哲学,哲学的背后是人性。

在人性的博弈中,更需要理性应对,而不是被市场情绪带着跑。如果用理性的态度去看待“加息”、“缩表”,并不需过度恐慌。

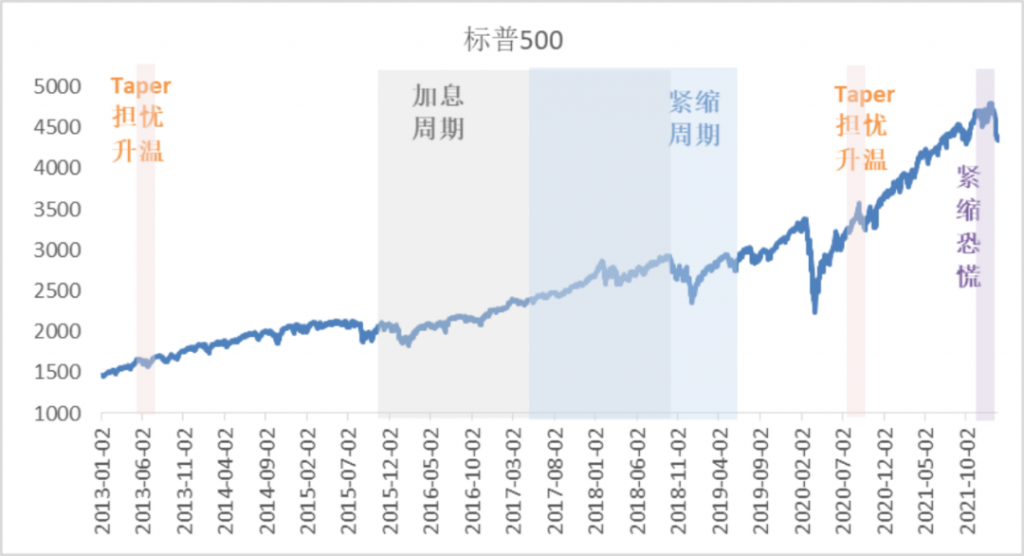

一方面,潮起潮落、因果循环,历史告诉我们,‘危机/疫情冲击→货币水漫金山→经济恢复常态→货币“水龙头”拧紧’并非偶然,而是必然规律,而且回过头看,这些都只是资本市场长河里的小浪花。

图1:标普500走势

另一方面,市场具有极强的学习效应,预判也在不断提前,目前已计入较为充分的加息预期。根据中金公司测算,目前美股市场当前计入未来一年加息预期为3.3次,短端国债为3.1次,黄金为5.9次;另外,若假设全年加息4次,标普500的估值收缩空间为10%,而目前估值已回落8%,较为充分。所以整体而言,“预期差”最多的时候或已逐渐过去,未来在加息和缩表的进程中,资产价格仍会有反复,但随着预期的消化和计入,掣肘逐渐消散。

其次,货币政策对于资产价格的影响并非是“绝对主导”。2017年,即使是在“加息-缩表”的周期下,沪深300、恒生指数、标普500也分别取得22%、36%、19%的年收益,核心在于短期的情绪扰动只是“噪音”,关键还是要回归本源,虽然水龙头“拧紧”,但基本面的强劲也可以对股市形成强力的支撑。

那么就2022年而言,哪类全球资产有望走出相对强势,一方面要考虑哪国货币政策能够在全球“拧紧水龙头”的大潮中翩然独立,另一方面要考虑其长期经济增长是否有望逐季改善。

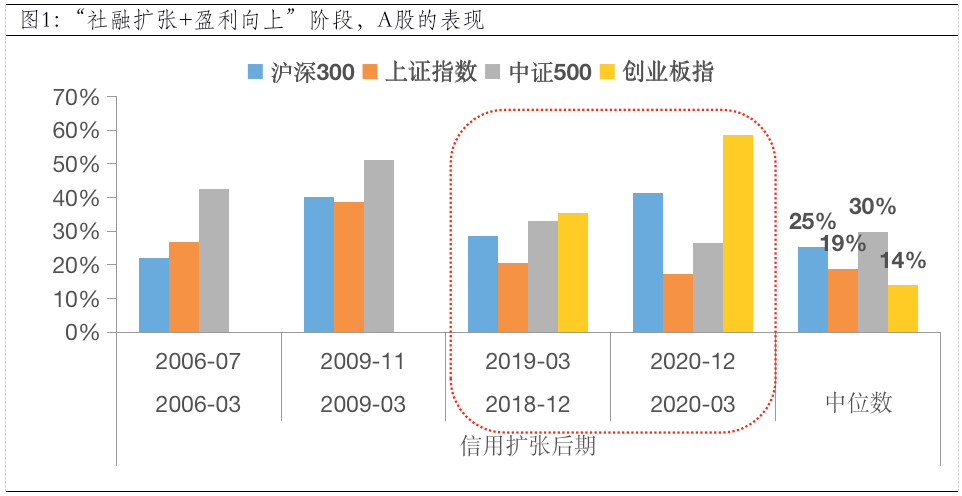

1月17日,中国央行下调1年期MLF利率和7天逆回购利率10BP,标志着“宽货币”已在路上,后续“宽信用”或逐渐夯实。另外,就基本面而言,在“稳增长”定调下,盈利或企稳回升。而且根据历史统计,在“社融扩张+盈利向上”的阶段,A股都取得了亮眼的表现。

历史不会简单的重复,但总是踏着相同的韵脚,迷茫的时候不妨多回顾下历史,坚定信心,毕竟信心比黄金更重要!