到底是买大盘股好,还是买小盘股好,这是二八轮动策略(也称“大小盘轮动策略”)值得被思考的“哲学”问题。在A股市场,大盘股数量和小盘股数量往往二八分,大盘股的数量占市场股票总数的20%,而其市值往往能占到全市场股票的80%左右,呈现明显的“二八定律”。

有的基金投资平台在推出二八轮动的组合,如果从过往业绩来看,这些投资组合中有不少的表现能够令人眼前一亮,有的投资者往往会想是否可以买点二八轮动组合来增厚收益。那么,如何使用二八轮动策略呢?

一、何为二八轮动策略?

“二八轮动”是市场上常见的轮动策略,也被称为大小盘轮动策略。“二”代表数量占比20%左右的大盘权重股,“八”代表数量占比80%左右的中小盘股票,二八轮动就是指在大盘股与小盘股中间不断切换,轮流持有来获得超额收益。在实际投资中,我们通常可以用沪深300指数代表大盘股,中证500指数代表中小盘股。

当大盘表现强势时,买入沪深300指数基金或者增强基金,如:易方达沪深300量化增强;同理,在中小盘表现强势时则可以买入中证500指数基金,如:华夏中证500ETF联接A;如果市场整体不好,大小盘都表现较弱时,则持有货币或债券等固定收益类资产。

以某个二八轮动组合为例,该组合的策略是:对比当前交易日收盘数据与二十个交易日前的收盘数据,若当前交易日数据对于二十个交易日前的数据是上涨,那就选择沪深300指数和中证500指数中涨幅较大的一个,下一交易日切换为持有该指数,若两个指数均为下跌,则持有国债指数。

这里的“当前交易日数据对于二十个交易日前的数据”其实就是一个投资信号,它的理论依据是动量理论。简单地说,价格的上涨是具有惯性,如果在一定的时间某个投资标的的价格内发生了上涨,那么这个上涨可能会持续一段时间。

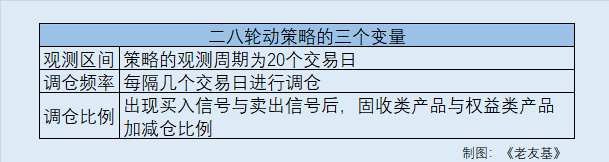

需要指出的是,二八轮动策略的三个变量如下图:

总体看,“二八轮动”是一种趋势交易策略,结合了板块轮动和择时交易的优势。

二、如何挖掘二八轮动策略的有效性?

其实,任何策略都会出现很有效、很好用的时候,但是任何投资策略都不可能永远好用且永远有效。

从A股近些年的市场来看,A股市场的股票风格特质很明显,追涨杀跌的现象突出,因此A股大小盘的收益率存在着明显的差异性。换句话说就是大小盘轮动风格比较显著,所以这个理论对于A股市场来说相对有效。

换一个角度看,二八轮动策略实质是一种“动量效应”。这种“动量效应”是指股票的收益率有延续原来的运动方向的趋势,即过去上涨的资产未来还会上涨,过去下跌的资产未来还会下跌。

如果选择过去一段时间里表现强势的股票指数,并将股市中存在的大盘股和小盘股分化的效应有效利用,我们形成大小盘资产的轮动效应。

基于股票动量效应,投资者可以通过买入过去收益率高的股票、卖出过去收益率低的股票获利。简单讲,我们可以把轮动策略理解为“追涨杀跌”的趋势策略。谁涨的好买谁,直到市场风格切换,卖出下跌指数,及时跟随市场转换产品。

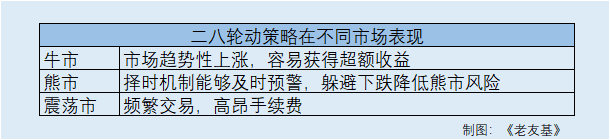

在具有不同特征的市场中,二八轮动的表现并不一致。

在趋势非常明显的市场,尤其是牛市的时候,持有一个指数可以长期稳定得到更好的收益,并且可以及时预警,而出现回撤的时候能够及时赎回空仓、躲避熊市,尤其是能够躲避A股这种断崖式下跌的熊市。因此,在市场趋势明显时,使用二八轮动更适合。

而在震荡市中,二八轮动的优势并不明显。在震荡市使用二八轮动策略会造成频繁交易,反复“打脸”,好不容易有的一点收益全都贡献给基金公司做手续费了。所以轮动策略并不适合震荡市,更适合趋势明显的牛市和熊市,尤其是牛市。

正如上述所言,二八轮动适用于追涨杀跌,在市场趋势明显,尤其是在牛市时,可以取得较高的收益,在熊市时能够空仓躲避下跌。而在震荡市中,二八轮动策略常常会因为追涨杀跌,频繁交易,在不断震荡的行情中被反复打脸,所以投资者也需要学会合理运用,切莫盲目崇拜任何一种投资策略。