《金基研》翼缘/作者 杨起超 时风/编审

近年来,平稳、快速增长的国民经济和人均可支配收入推动了证券行业的发展。随着国内多层次资本市场的逐步建立,证券投资者数量不断增加,证券市场规模日益壮大,结构也在不断优化。国内证券市场在优化资源配置、促进企业转制、改善融资结构、加速经济发展等方面发挥的作用越来越重要,也为证券公司的发展带来了历史机遇。

作为北京市国资控股的证券公司,首创证券股份有限公司(以下简称“首创证券”)立足北京,面向全国,以服务客户为中心、市场需求为导向、创新发展为手段,围绕资产管理类业务和以固定收益为重点的投资类业务打造品牌,提升投资银行类业务实力,实现零售与财富管理类业务突破,全面提升投融资能力、销售能力、产品设计能力、风险管理能力等核心竞争力,完善综合金融服务体系,实现各项业务的协同发展。经过多年的发展,首创证券已成为了具有自身特色和区域竞争优势的全国性综合证券公司。

一、宏观经济稳定增长居民投资需求提升,各板块持续发展行业前景广阔

近年来,国内经济持续、稳定增长,推动了居民收入的提升和社会财富的积累,是国内证券行业快速发展的基础。

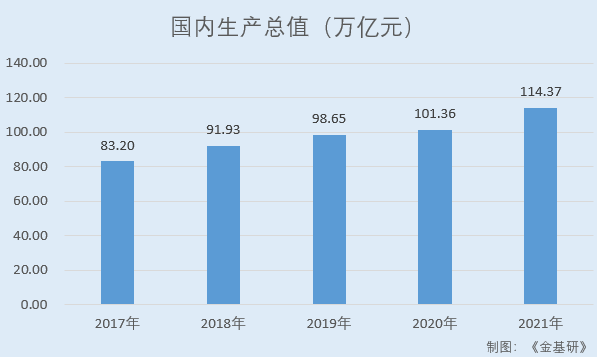

据国家统计局数据,2017-2021年,国内生产总值分别为83.20万亿元、91.93万亿元、98.65万亿元、101.36万亿元、114.37万亿元。

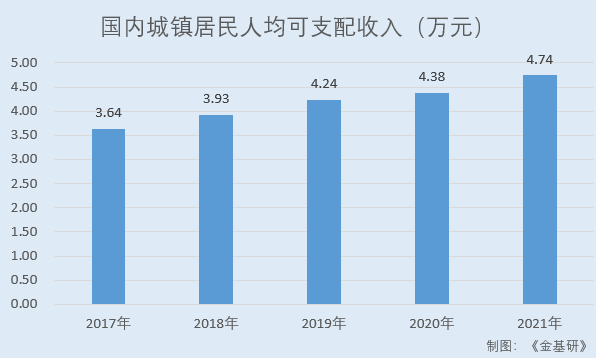

在国民经济持续、稳定增长的同时,2017-2021年,国内城镇居民人均可支配收入亦稳步增长。

据国家统计局数据,2017-2021年,国内城镇居民人均可支配收入分别为3.64万元、3.93万元、4.24万元、4.38万元、4.74万元。

平稳、快速增长的国民经济和人均可支配收入,一方面为国内企业持续盈利创造条件并激发了企业融资需求,另一方面提高了居民对股票、基金、债券等证券资产的投资需求,从而推动了证券行业的发展。

在股票市场方面,自1990年上交所和深交所成立以来,国内资本市场实现了快速发展,已经形成包括主板、创业板、科创板、新三板以及区域性股权市场等在内的市场体系,有力地支持了实体经济高质量发展。

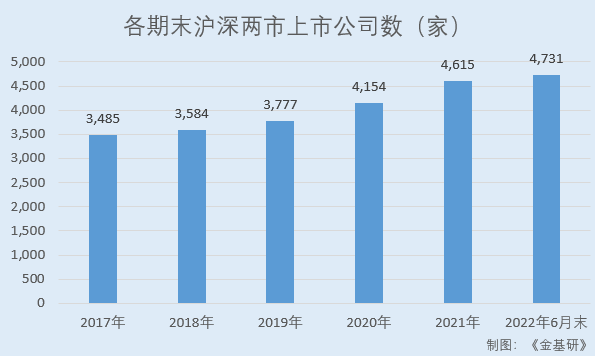

据Wind数据,2017-2021年及2022年6月各期末,沪深两市上市公司家数分别为3,485家、3,584家、3,777家、4,154家、4,615家、4,731家,呈持续上涨态势。截至2022年6月末,沪深两市上市公司总市值达到84.83万亿元,流通市值70.83万亿元。

另据Wind数据,截至2022年6月末,新三板挂牌企业共计6,728家,其中创新层1,696家、基础层5,032家。在转板上市规则逐步落地和北京证券交易所设立的情况下,预计新三板在中小企业培育方面将发挥更大作用。

在债券市场方面,目前,国内债券市场拥有国债、地方政府债、央行票据、金融债、公司债、企业债等多项品种。

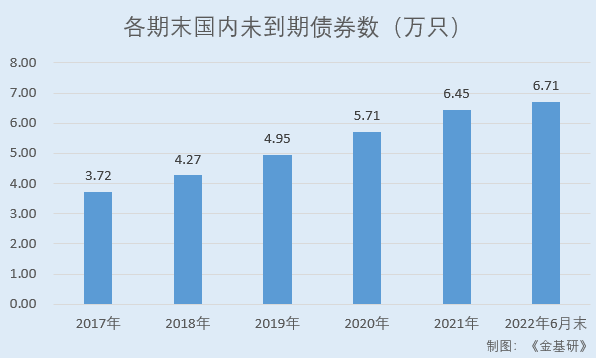

据Wind数据,2017-2021年及2022年6月各期末,国内未到期债券只数分别为3.72万只、4.27万只、4.95万只、5.71万只、6.45万只、6.71万只。截至2022年6月末,全市场未到期债券票面总额138.30万亿元。

在基金市场方面,作为证券市场的机构投资者,国内的基金业伴随着居民财富不断累积、财富管理需求不断上升而快速发展。

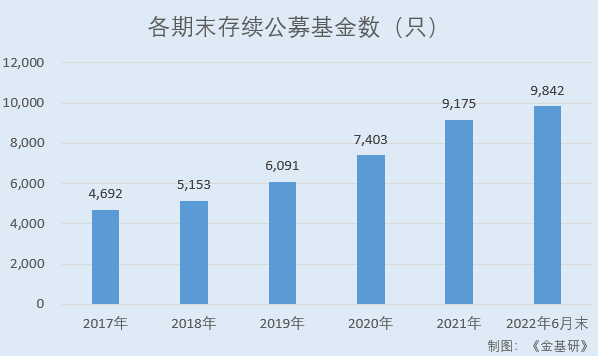

据Wind数据,2017-2021年及2022年6月各期末,国内尚处于存续期的公募基金只数分别为4,692只、5,153只、6,091只、7,403只、9,175只、9,842只。截至2022年6月末,尚处于存续期的公募基金份额24.00万亿份,资产净值26.66万亿元。

总的来看,据证券业协会发布的数据,2019-2021年及2022年1-6月,国内证券公司合计营业收入分别为3,604.83亿元、4,484.79亿元、5,024.10亿元、2,059.19亿元,市场规模呈持续扩大趋势。

综上,随着国内经济的稳定增长,居民对证券资产的投资需求持续提升,证券投资者数量不断增加,证券市场规模日益壮大,行业前景广阔。

二、营收净利成长性高于证券行业,国有股东实力雄厚实现协同发展

受益于国内证券市场的发展,近年来首创证券经营业绩实现稳步增长。

据招股书,2019-2021年及2022年1-6月,首创证券实现营业收入分别为13.40亿元、16.58亿元、21.13亿元、7.58亿元,实现净利润分别为4.34亿元、6.11亿元、8.59亿元、2.42亿元。

其中,首创证券近三年的营业收入及净利润年均复合增长率均高于国内证券行业。

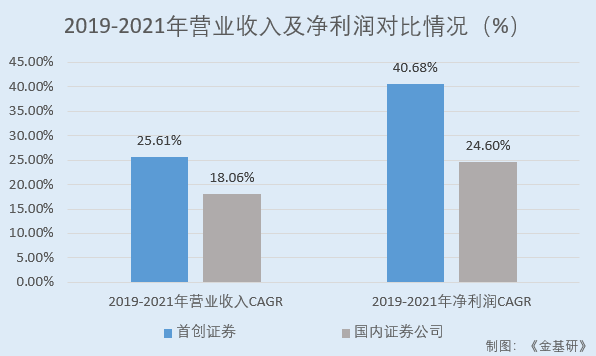

据招股书,2019-2021年,首创证券营业收入及净利润年均复合增长率分别为25.61%、40.68%。

同期,据证券业协会公布的数据,国内所有证券公司的合计营业收入分别为3,604.83亿元、4,484.79亿元、5,024.10亿元,年均复合增长率为18.06%;合计净利润分别为1,230.95亿元、1,575.34亿元、1,911.19亿元,年均复合增长率为24.60%。

与此同时,首创证券近三年的净利润和净资产收益率排名均明显高于其总资产排名,净资产收益率位于行业前列,盈利能力突出。

据证券业协会统计数据,截至2022年6月30日,国内共有140家证券公司。2019-2021年,首创证券总资产排名分别为64位、59位、59位;净利润排名分别为51位、49位、43位;净资产收益率排名分别为-(未披露)、21位、26位。

需求说明的是,证券业协会2019年度仅公布“净利润”位于行业中位数以上证券公司净资产收益率的排名,所以首创证券2019年净资产收益率排名无确定数据。

值得一提的是,首创证券充分发挥国有控股金融企业的优势,不断提升综合金融服务能力。

截至2022年11月22日,首创证券的股东首创集团、京投公司、京能集团均系北京市国资委下属的大型国有企业,分别持有首创证券63.08%、19.23%、9.23%的股份,截至2021年末,上述股东的总资产均超过2,000亿元,均连续多年跻身中国企业500强。

强大的股东背景有助于首创证券业务开展和市场拓展。首创集团、京投公司、京能集团及其下属企业实力雄厚,主营业务涉及环保产业、房地产、基础设施、能源投资等多项业务,可与其实现协同发展。

简言之,近年来,首创证券营业收入、净利润增长率高于国内证券行业整体情况,净资产收益率排名明显高于其总资产排名,盈利能力突出。同时,首创证券国有股东背景强大,实现协同发展。

三、立足首都北京区位优势明显,不断优化布局积累客户资源

在二十多年稳健发展过程中,首创证券立足北京、深耕北京,具有优越的区位优势。

北京市是国内经济最为活跃、经济最为发达、人均可支配收入最高的城市之一,2021年北京市实现生产总值4.03万亿元,人均可支配收入达7.50万元排名全国第二。

作为国家金融管理中心,北京是一行两会、国家金融企业总部和重要金融基础设施所在地。据中国人民银行发布的《北京市金融运行报告(2022)》,截至2021年末,北京市共有法人证券公司18家,法人期货公司19家,法人基金管理公司36家,辖区内境内上市公司总数为424家。

同时,北京市是国家科技创新中心。据2021年《北京市人民政府工作报告》,截至2020年末,北京市国家高新技术企业达到2.9万家,独角兽企业93家,数量居世界城市首位。

繁荣的经济、高净值人群聚集、众多的金融机构及上市公司、高新技术企业,为首创证券财富管理、资产管理、投资银行等业务的开展提供了便利。

2021年11月15日,北京证券交易所正式开市。作为深化新三板改革的重要举措,北京证券交易所的设立,将形成与新三板创新层、基础层的统筹协调与制度联动,与沪深交易所、区域性股权市场的错位发展与互联互通,资本市场可能迎来新的发展格局。

多年来,首创证券立足北京,可充分把握北京证券交易所设立的政策机遇,以丰富的新三板业务储备为基础,积极加强服务创新型中小企业、服务首都经济发展的力度,扩大业务规模,提高经济效益。

在立足北京的同时,首创证券不断在经济发达的重点城市或地区设立分支机构,进行战略布局。

分支机构是证券公司对外服务的窗口,是证券公司开展证券经纪、资产管理等业务的重要载体。经过多年发展,首创证券已在全国经济发达、投融资活跃的城市构建了规模合理、高效运营、不断优化的经营网络,在全国范围内积累了客户资源。

截至2022年11月22日,首创证券在19个省、直辖市设有17家分公司、49家营业部,其证券经营网点主要集中在华东和华北经济相对发达的地区。

可见,首创证券在立足首都北京的同时,持续推动区域性战略布局,不断强化业务拓展的广度和深度,为其进一步扩大业务规模、提升竞争能力奠定基础。

四、固收业务收益率大幅跑赢指数,资产管理业务迅速崛起

据业务类型和业务牌照的不同,首创证券各项业务划分成资产管理类业务、投资类业务、投资银行类业务、零售与财富管理类业务和研究业务等。其中,首创证券传统业务经营效益稳步发展,资产管理业务和固定收益投资交易业务形成优势和特色。

固定收益投资业务方面,首创证券以自营投资为核心,大力发展多品种资本中介、量化对冲等业务。首创证券在自营投资盈利性、量化投资收益率和机构业务客户服务能力等方面,具有不俗的竞争力。

2019-2021年及2022年1-6月,首创证券固定收益投资交易业务实现的收益分别为3.86亿元、2.14亿元、5.58亿元、3.50亿元。作为首创证券重要收入来源,固定收益投资交易业务已成为其特色业务,并逐步建立了竞争优势。

首先,首创证券拥有不俗的自营投资与研究能力。在传统债券投资的基础上,首创证券不断拓展投资领域,投资品种覆盖了利率债、信用债、公募基金、可转换债券、国债期货、利率互换等。首创证券较早建立了专业的信用管理和债券研究团队,对债券发行人进行深入分析,为交易业务提供有力支持。

其次,首创证券量化投资水平卓越。首创证券使用量化交易策略开展国债期货及现券的套利及投机,是市场上最先开展国债期货套利业务的机构之一,期货和现券成交量均位居市场前列。

再次,首创证券的债券交易实力突出。首创证券多次荣获银行间同业拆借中心“年度银行间本币市场交易300强”和“银行间本币市场活跃交易商”等奖项,是银行间及交易所市场活跃的交易商之一。

最后,首创证券具备持续的业务创新能力。首创证券积极参与中国外汇交易中心推出的各种创新性产品,如X-Bond、X-Lending、iDeal、匿名拍卖等,根据全国银行间同业拆借中心公布的统计情况,首创证券荣获“2019年度银行间交易机制创新奖”奖项等。

由此,首创证券的固定收益投资收益率大幅跑赢指数。

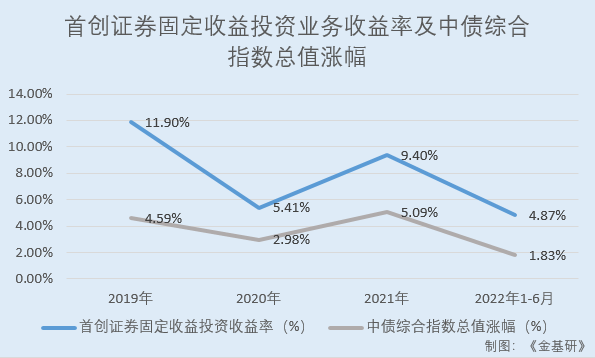

2019-2021年及2022年1-6月,首创证券固定收益投资业务收益率分别为11.90%、5.41%、9.40%、4.87%。同期,中债综合指数总值涨幅分别为4.59%、2.98%、5.09%、1.83%。

资产管理业务方面,首创证券充分发挥在固定收益投资交易方面的传统优势,积极向权益领域拓展延伸,其资产管理能力不断增强,资产管理规模快速增长,资产管理业务收入逐年上升,目前已成为首创证券优势业务之一。

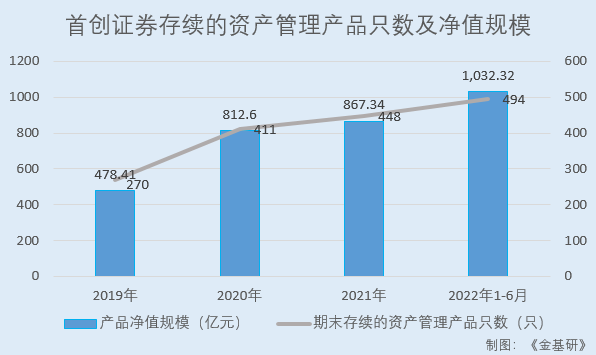

2019-2021年及2022年1-6月各期末,首创证券存续的资产管理产品只数分别为270只、411只、448只、494只,产品净值规模分别为478.41亿元、812.60亿元、867.34亿元、1,032.32亿元,规模增长迅速。

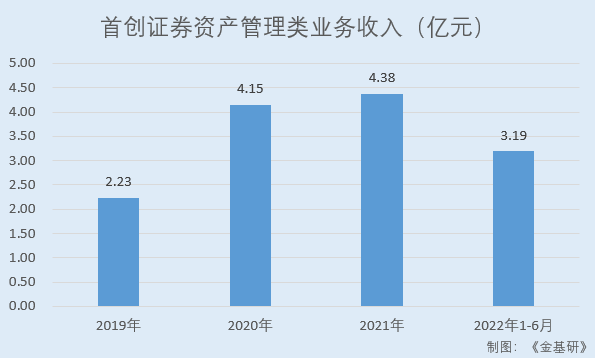

据招股书,2019-2021年及2022年1-6月,首创证券资产管理类业务实现收入分别为2.23亿元、4.15亿元、4.38亿元、3.19亿元,占其当期营业收入的比重分别为16.65%、25.02%、20.71%、42.12%。

简而言之,首创证券固定收益业务稳健发展,固定收益投资收益率大幅跑赢指数,同时其资产管理能力不断增强,资产管理规模快速增长,资产管理业务收入逐年上涨。

五、研究赋能业务发展凸显核心竞争力

证券公司的研究业务能够为经纪业务、自营业务和资产管理业务等其他业务提供决策支持,证券公司研究能力的差异成为证券公司核心竞争力的体现。首创证券确立了研究业务内外兼顾的战略定位,明确研究业务为投资者提供证券研究与投资咨询服务的同时,也为其管理及各项业务的开拓提供支持。

目前,首创证券研究发展部构建了完整的宏观经济、产业经济及上市公司研究框架体系,覆盖了宏观研究及科技、消费、化工、地产、环保等多个行业,为客户广泛提供研究报告、路演、产业调研等研究服务。

在向客户提供研究成果和服务的同时,首创证券研究发展部在符合监管与合规要求的前提下,强化对内服务水平,努力为首创证券各项业务的顺利开展提供研究支持。

在研究架构方面,首创证券的研究业务由研究发展部负责开展,下设宏观策略与行业研究团队、机构销售团队和中后台运营团队。

近年来,首创证券持续加大对研究实力的投入,通过多种举措推动其研究品牌建设,努力形成中小型精品研究力量。

2019-2021年及2022年1-6月,首创证券研究发展部的研究费用分别为587.69万元、635.82万元、2,034.48万元、1,517.12万元。

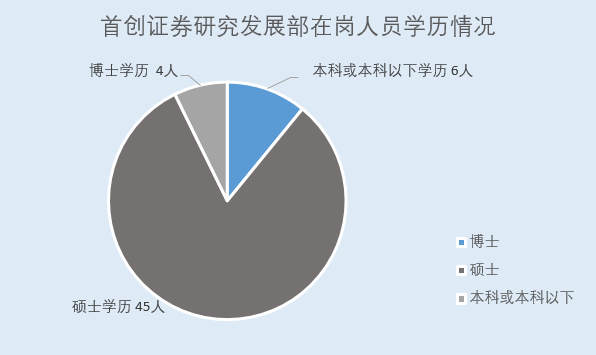

截至2022年6月30日,首创证券研究发展部在岗人数55人,具有证券投资咨询业务(分析师)资格的人员共22人。其中,博士学历6人,占比10.91%;硕士45人,占比81.82%;本科或本科以下4人占比下7.27%。

与此同时,为保证持续稳健运行、提高风险管理能力和核心竞争力,首创证券建立了符合监管要求的全面风险管理体系,包括一套全面的、可操作的管理制度;一个健全的、执行有力的组织架构;一支专业的风险管理人才队伍;一套科学合理的量化风险指标体系;一套可靠的信息技术系统;一个有效的风险应对处理机制。

未来,首创证券将坚持推进“以资产管理类业务为核心引领,以零售与财富管理类业务和投资银行类业务为两翼支撑,以投资类业务为平衡驱动”的差异化发展战略,扩大特色业务竞争优势,实现各类业务的科学布局和协同发展,完善综合金融服务体系,提高可持续盈利能力。