Photo by Verne Hoon Unsplash

《金基研》筱漫 诺亚/作者 杜锋 介甫/编审

2020年三季度,青岛海尔生物医疗股份有限公司(以下简称“海尔生物”)实现营业收入9.81亿元,同比增长34.76%,净利润2.72亿元,同比增长104.31%。报告期内,海尔生物对重庆三大伟业制药有限公司(以下简称“三大伟业”)的收购,无疑是一大亮点。

此次收购,海尔生物以5.47亿元的对价收购钟世良持有的重庆三大伟业制药有限公司(以下简称“三大伟业”)90%的股权。此次交易完成后,海尔生物或能在既有优势的基础上发挥协同效应,完善自身场景应用布局,实现与用户的高频交互,也是海尔生物向血液安全领域延伸的“重要举措”。

一、延伸血液安全领域布局,5.47亿元收购采浆设备供应商三大伟业

2020年三季度,海尔生物以5.47亿元的价格收购钟世良持有的重庆三大伟业90%股权,一时间“激起千层浪”。

从本次收购的目的来看,海尔生物在自身基础及未来发展两方面均具有合理性。

一方面,在业绩表现上,海尔生物前三季度实现营业收入9.81亿元,同比增长34.76%,其中,血液安全场景收入增幅9.14%,良好的业绩表现能够为本次收购交易“托底”。

另一方面,海尔生物立足物联网科技生态战略,聚焦生物安全领域,持续进行技术迭代、新产品布局和市场开拓,而血液安全作为生物安全的重要组成部分,此次收购,也是海尔生物拟延伸自身生物安全领域的场景与方案,实现与血液安全领域用户的高频交互,以达到用户最佳体验感的“重要一步”。

公告显示,三大伟业自成立以来一直深耕血制品公司下属的单采血浆站领域,在采浆行业拥有丰富的客户资源,建立了良好的用户口碑,是国内领先的采浆设备和采浆耗材供应商。

而海尔生物在血液安全领域深耕多年,在低温存储领域优势明显。此次交易,正是海尔生物基于低温存储安全的既有优势,通过场景与方案拓展,向临床安全解决方案延伸的战略举措。此次交易完成,或能进一步发挥双方的协同效应,提升海尔生物的服务广度与深度,增强综合竞争力。

二、标的资产营收净利稳增长,期间费用控制能力“出色”

三大伟业成立于2001年8月30日,是国家定点生产药品和医疗器械的专业企业,主要为血浆采集提供血浆分离机、一次性使用离心式血浆分离器及配套使用的输血用枸橼酸钠注射液及氯化钠注射液等,是国内少数具有采浆设备、耗材以及配套药品等全系列采浆产品的企业之一。

观其业绩表现,近年来三大伟业的经营情况良好,营收净利持续增长,现金流充足,且期间费用控制能力“出色”。

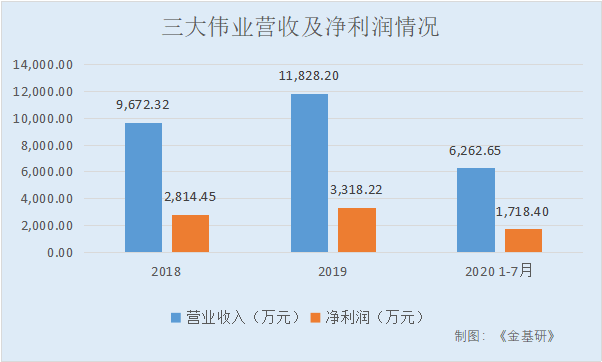

据天健会计师事务所(以下简称“天健所”)于2020年9月25日出具的审计报告,三大伟业2018-2019年及2020年1-7月的营业收入分别为9,672.32万元、11,828.2万元、6,262.65万元,同期,实现的净利润分别为2,814.45万元、3,318.22万元、1,718.4万元。

2019年,三大伟业的营业收入同比增长了22.29%,净利润同比增速为17.9%。

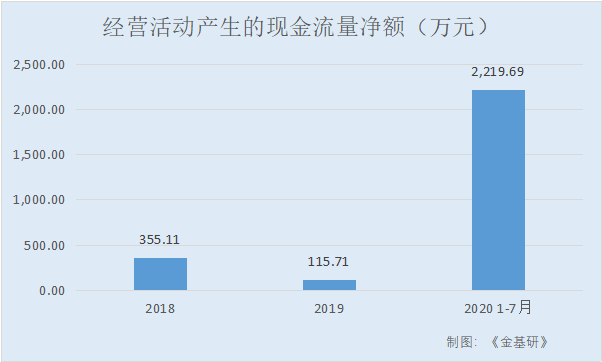

在营业净利持续增长的同时,三大伟业经营性现金流也保持充足,“造血”能力增强。

2018-2019年及2020年1-7月,三大伟业经营活动产生的现金流量净额分别为355.11万元、115.71万元、2,219.69万元。

在期间费用上,2018-2019年三大伟业的管理费用及财务费用占营业收入的比重均逐年走低,期间费用管理能力“出色”。与此同时,三大伟业注重自身研发创新能力,不断加大研发投入。

2018-2019年,三大伟业的管理费用分别为849.41万元、751.07万元,占营业收入的比重分别为8.78%、6.35%;财务费用分别为57.75万元、54.67万元,占营业收入的比重分别为0.6%、0.46%。

同期,三大伟业的研发费用分别为3.54万元、87.11万元,占当期营业收入的比重分别为0.04%、0.74%。

三、溢价超三倍收购标的资产股权,经营稳健现有产品市场潜力大

据公告信息,本次海尔生物溢价收购三大伟业,溢价率超过300%。

公告显示,青岛天和资产评估有限责任公司以2020年7月31日为基准日对三大伟业股东全部权益的市场价值进行评估,采用收益基础法评估后,三大伟业的市场价值为6.11亿元,采用资产基础法评估后,三大伟业的市场价值为1.35亿元,相差4.76亿元,差异率为353.02%。

最终确定的本次收购的标的股权(三大伟业90%的股权)的转让价格为5.47亿元。而从三大伟业目前的经营情况和未来的市场潜力来看,此次高价收购或“物有所值”。

从经营情况看,三大伟业目前经营稳健,2019年营业收入为1.18亿元,同比增长了22.29%,净利润为3,318万元,同比增速为17.9%,2020年1-7月营业收入为6,262万元,净利润为1,718万元。同时三大伟业在单采浆行业处于国内领先水平,可以为客户提供包括设备、耗材和药品全方位解决方案;且下游客户群为大型生物制品公司,稳定性较好,因此能够在原有的浆站细分领域持续保持稳定增长。

与此同时,三大伟业现有产品的市场潜力较大,且其未充分利用的注册证具有潜在价值。

公告信息显示,三大伟业在原有的血浆站细分领域持续发展的基础上,未来可以与海尔生物现有的国内外市场资源充分协同,新进入医院等渠道、拓展海外市场,使现有产品产生更大的市场价值。

此外,三大伟业现有的三类医疗器械注册证和药品注册证中,其中19个药品注册证和1个医疗器械注册证未生产(另外一个医疗器械注册证的部分产品型号进行生产),可以进一步开拓更广阔的血液安全市场。

四、发挥优势融合和协同互补,提升价值创造能力及综合竞争力

基于海尔生物的战略规划,本次收购完成后,将会对海尔生物的产品布局、综合服务能力、核心竞争力等方面产生积极影响。

一方面,本次交易完成后,海尔生物在血液安全领域的用户场景不仅得以从医院、血站向采浆站延伸,还能够实现“设备+软件+耗材+药品”的综合解决方案拓展,相关方案可应用于包括血站、医院、采浆站等在内的血液安全全场景。通过与用户的高频交互,能够进一步增强用户粘性,提升服务广度与深度,丰富延展血液安全生态布局。

其次,作为生物制品相关领域,血浆采集行业受到国家严格监管,具有较高的资质认证门槛。目前三大伟业获批国产药品注册证23项、三类医疗器械注册证3项,已经成为国内领先的采浆综合解决方案服务商之一,2019年净利润超3,000万,具有较高的壁垒和较强的竞争力。

且海尔生物在血液安全领域深耕多年,三大伟业现有的产品布局与海尔生物血液安全板块的业务发展高度协同。后续双方不仅可以快速整合医院、血站和浆站的国内市场资源,还将通过加大产品认证体系建设进一步开拓海外市场,实现优势融合和协同互补。同时,三大伟业可借助海尔生物的研发体系加强新品开发,进一步提升产品及方案竞争力。

本次交易完成后,海尔生物对用户围绕采血、供血、用血全流程需求的综合方案服务能力将得到进一步增强,有利于上市公司提升盈利能力,强化综合竞争力,为股东创造更好的回报。

五、收购方业绩“出色”现金流充足,收购交易或增加报表营收及利润

本次交易,海尔生物将使用自有资金5.47亿元的对价收购,钟世良持有的三大伟业90%股权,而海尔生物近年来业绩表现“出色”,现金流及货币资金充足,此次交易不仅对其现金流影响小,或还是“锦上添花”。

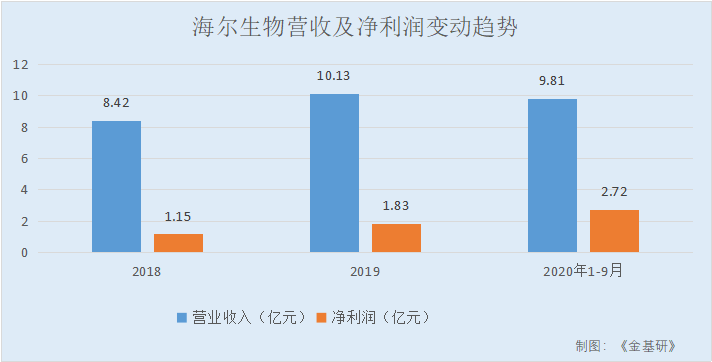

2018-2019年及2020年1-9月,海尔生物的营业收入分别为8.42亿元、10.13亿元、9.81亿元,净利润分别为1.15亿元、1.83亿元、2.72亿元。

2019年及2020年1-9月,海尔生物营业收入同比增长了20.3%、34.76%,净利润同比增速为59.85%、104.31%。

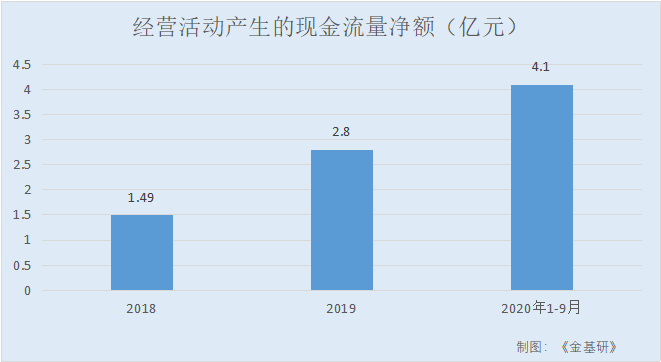

可以看出,海尔生物营收及净利润均保持高速增长。与此同时,其货币资金及现金流均保持充足,资产负债结构合理。

2018-2019年及2020年1-9月,海尔生物经营活动产生的现金流量净额分别为1.49亿元、2.8亿元、4.1亿元。

2018-2019年,海尔生物货币资金分别为3.72亿元、14.08亿元。同期,海尔生物的短期借款分别为5.56亿元、0元,其中,截至2019年3月31日,已偿还短期银行借款5.54亿元,此外海尔生物并无长期借款。

各项数据显示,海尔生物展现了良好的增长态势,自身财务健康,业绩综合表现积极向好,为后期生物安全领域持续发展奠定了强有力的支撑。

据公告信息,本次收购交易完成后,海尔生物将间接持有三大伟业90%的股权,三大伟业将成为海尔生物合并报表范围内的控股子公司。

经天健所审计,三大伟业2019年及2020年1-7月营业收入分别为11,828.2万元、6,262.65万元,净利润分别为3,318.22万元、1,718.4万元,本次交易完成后,海尔生物合并报表下的营业收入和利润将有所增加。