今年以来,市场震荡不断,投资者风险偏好走低。在此情形下,债券型基金逐步走入“聚光灯”下,成为了“闲钱理财plus”的新选择之一。债券型基金种类繁多,既有含股类的偏债混合型产品、混合型二级债基等固收+类产品,也有短债等纯债型产品。面对这么多不同类型的产品,如何挑选适合自己的基金呢?

一、明确投资目标:抗震避险or稳中进取

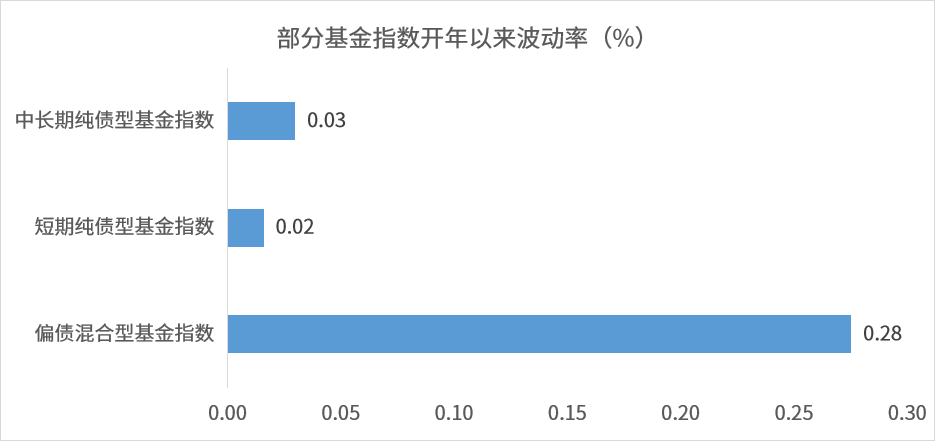

我们在挑选基金时,可以先明确自己的投资目标或者投资偏好是什么,即使是债券型基金,不同的产品类型也存在不同的风险收益预期。一般来说,从波动率来看,偏债混合基金大于纯债型基金。

数据来源:Wind,截至2022.9.13

底层资产的不同导致波动性的不同。像偏债型基金,它们可以在大部分投资于固定收益类资产的基础上,辅以少量优质偏股资产提升收益,也就是我们说的固收+类的产品。因此,这类产品的波动也相对较大,适合稳中进取的投资者。

而纯债型的基金产品主要投资于银行存款、标准化债券等固定收益类资产,产品波动相对较小,适合希望抗震避险、平滑波动焦虑的稳健型理财者。因久期不同,纯债型基金又可以划分为短期纯债型基金和中长期纯债型基金。相对而言,久期越长,产品的波动越大。

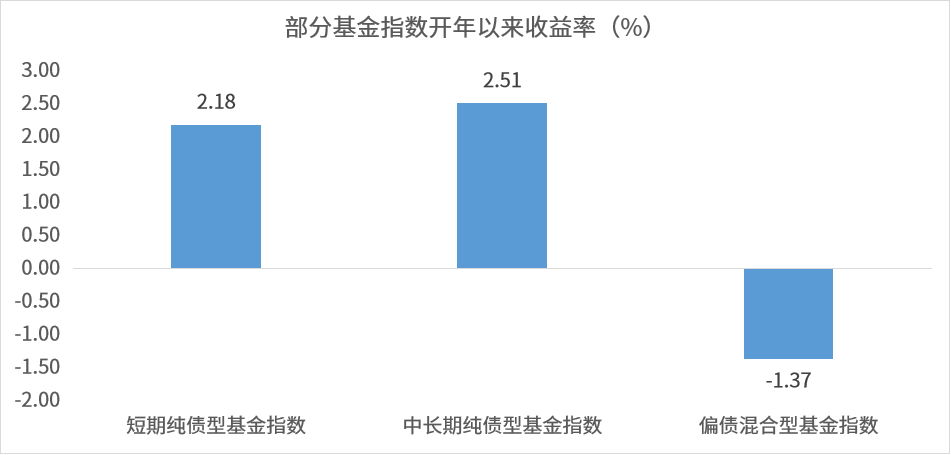

数据来源:Wind,截至2022.9.13

不同的市场形势下,各类资产表现各异。由上图可知纯债型基金在今年的震荡市中表现优于偏债混合型基金,尤其是短债基金以其风险相对较低、收益相对稳健、流动性较强等过硬的自身实力,自然而然地成为了闲钱理财的好去处。

二、发现产品优势:风险、收益两个关键点

当我们选定一个赛道进行投资时,相应的,需要一套合适的选基标准来帮助我们筛选到表现较好的产品。优质的债券型基金需要从回撤控制、盈利能力等因素来品评。

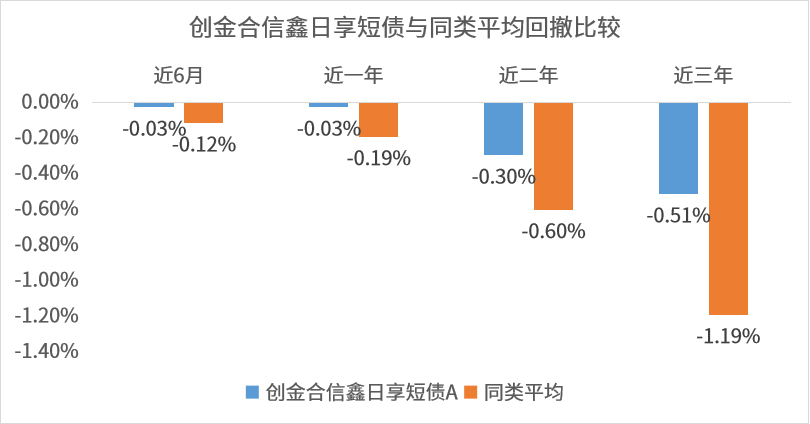

回撤控制:债券型基金多采用市值法估值,会根据利率波动、二级市场债券价格的波动计算债券净值。也就是说,债基也可能会出现亏损。我们需要持续观察产品业绩的波动性,在收益性和波动性之间进行平衡。

数据来源:Wind,截至2022.8.31。同类指二级分类-短债基金。

以创金合信鑫日享短债为例,这只产品在大类上属于纯债型基金,同时也属于债券型基金里面波动更小的短债。根据wind数据显示,创金合信鑫日享短债的回撤无论是在短期还是长期的区间内都低于同类平均水平,可谓抗震优选。

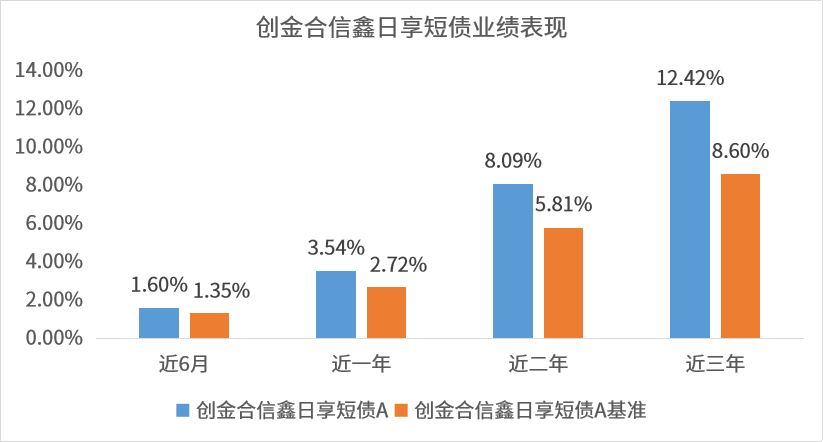

盈利能力:对于债券投资者,长期稳定的历史业绩也十分重要。毕竟许多投资债券基金的客户,初始的投资目标都并不是要博取多高的收益,而是希望能够借由投资,力争实现财产的保值升值。

数据来源:创金合信基金,已经托管行复核,截至20220831,创金合信鑫日享短债成立于20190117,业绩比较基准:中证短债指数收益率,定期报告显示该产品A类份额2019年、2020年、2021年、今年以来(2022.1.1-2022.8.31)收益率分别为4.77%、3.31%、4.76%、2.28%,同期业绩基准分别为2.96%、2.50%、2.89%、1.41%。基金过往业绩不预示未来表现。

创金合信鑫日享短债成立以来收益率15.97%,同期业绩基准收益率为10.63%,年化回报达到4.17%,在各个业绩区间均跑赢基准,并实现了正回报,表明产品有较好的相对收益能力和绝对收益能力。

另外,对于今年的新晋“网红”短债基金,与中长期纯债基金相比,有着较高的流动性,久期风险较低。在刚兑打破、利率下行的大背景下,短债基金兼备流动性和低波动的风险收益特征,正好契合了中低风险投资者的理财需求。

工欲善其事必先利其器。对于个人投资者来说,选择基金产品可以先结合市场情况以及自身需求考虑选择哪一个赛道,再通过相应的指标去进行具体的产品筛选。

例如,在股市表现低迷、资金避险需求较强的市场环境下,短债基金可以有效地做到平衡收益与风险。但在权益市场走强的时候,固收+类的产品又会表现更加优异。本文只给投资者提供了一个选基的整体思路,若想真正选到合适的产品,还需实践出真知。