现在的养老理财方式,走的是多元化路线,

以养老保险、企业年金、定期储蓄等方式居多。

而在2018年,养老基金横空出世。

正所谓多条腿多条路,养老基金的出现,为中国人养老提供了一种新途径。

咱们今天就从大面上说一说养老理财该怎么投资。

可以考虑“三投策略”:早投,长投,定投。

一、早投

张爱玲有一句名言:出名要趁早。

越早投入,需要的本金越少。

这是由复利效应决定的。

年轻人有房贷、车贷、养娃、应酬、享受生活等大把开销需求,能够留给理财或养老的资金比例可能并不多。但这并不能成为不及早规划养老的理由。

恰恰相反,正是因为比例不多,才更需要及早开始。因为越早开始,才能越早有机会享受到复利的力量。

举个栗子:

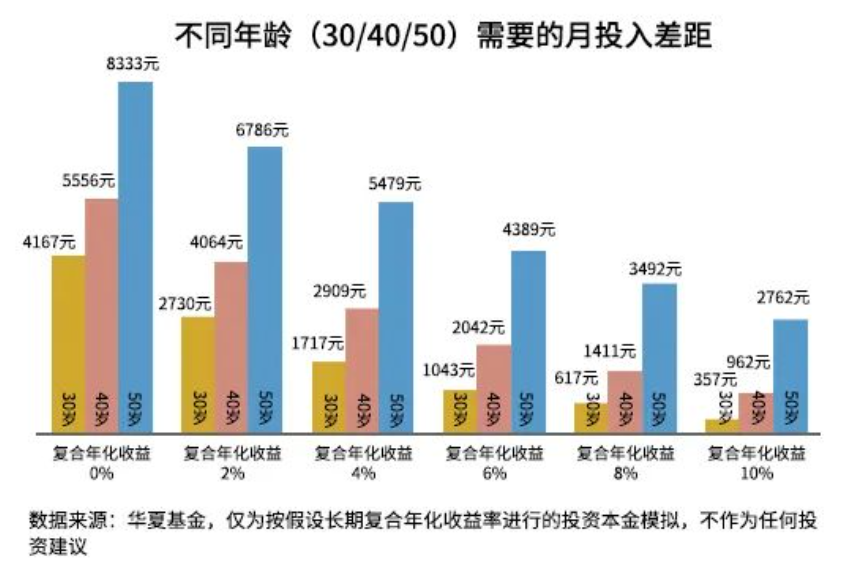

如果我们要在70岁存够200万的养老金,

分别从30岁、40岁和50岁开始投资,所需本金的差异是非常大的。

以复合年化收益6%为例,30岁开始投资每月只要投1043元,而40岁开始则要准备2042元,两者相差接近一倍!

假如我们将复合年化收益上升到10%,30岁时开始投资,每月仅需357元,而40岁要962元,50岁就要2762元了!30岁分别是后两者所需金额的三分之一、八分之一!

可见,越早开始投资养老,每月的投资成本也就会越少。而成本越少,对于日常生活的影响就越小。

人生是一场单向旅行,但是基金由于股票市场的周期性,给了我们一次又一次的机会,我们总是能在一轮又一轮的涨跌中寻找到适合的点位去参与、修正、补救。

越早去感受、去体会,试错成本越低,试错机会越多,都比时间将要来不及了要好。

二、长投

基金需要长期投资这个道理,咱们都懂。尤其是像牛短熊长的A股,“闪电劈下来的时候你必须在场”。

而投资养老基金也非例外。

如果预期寿命都是85岁,那么25岁开始投资养老,从投资到领取,区间跨度会有50~60年。我们应当将这视为是人生中最长的一笔投资。

想想看,60年,这其中会发生多少次市场的牛熊切换、风格转变?

所以,长投的话,更需要投资者有坚定的信心。

一段时间的调整,放在60年的区间里,就如同一桶水倒进湖与海,不值一提。

而一旦明确了长投的信念,那么之后的淡然处之就显得顺理成章了。

我们也可以通过相关的养老基金产品来“锻炼”自己的长期持有心态与习惯。

养老目标基金分为两种模式,其中一种是目标日期基金。如果“管不住手”,可以考虑买带有持有期限制的目标日期基金,一般会在基金名字上有体现。

这类的基金,买入后将有N年不等的最少持有期,可以帮助基民们减少因市场短期波动带来的恐慌抛售行为,有利于坚持长期投资的理念。

基金这种东西,别人说得再多,可能都没有自己真正尝到一次甜头管用。

当你真的因为一次长达5年的坚定持有赚到了比自己频繁波段多得多的钱,你可能也就能对投资理解得更加深刻了。

三、定投

定投对于大家想必并不陌生,是一种定期定额的简便投资方式。养老基金也适用于定投法买入,尤其是年轻的上班族。

从资金来源看,每月拿出工资的一部分进行养老投资本身就是可行的,同时也是大部分人施行的模式。

对于一个年轻人来说,很难能直接拿出一大笔钱,即便拿出来了,可能也会消费在其他方面。

所以,养老的钱,更加现实、可行的方法,就是每个月都省出来一点,通过持续投入来支撑。而定投是一种积少成多的投资方式,能够帮助个人在尽可能减少对当前生活影响的前提下,把资金积累工作平摊在30~40年的工作生涯中。

从“早投”的例子中我们也看到,70岁200万的目标,30岁开始10%的复合年化收益率的每月投入成本357元。虽然每个人的收入水平不同、消费结构不同,但是一个月省出357元,至少要比962元、2762元要容易。每月就用这笔钱,定投起来。

养老基金追求的是养老资产长期稳健增值,因此,想要更好的实现养老金积累,除了要早投、长投,更要坚持不懈地定投。