《金基研》天涯/作者 杨起超 时风/编审

在各个国家和地区政府限塑、禁塑法规加持下,采用可降解材料代替传统塑料成为了各国应对塑料污染问题的最主要途径,以聚乳酸为代表的生物基可降解塑料逐步在全球范围内得到全面应用,聚乳酸行业坐享政策红利。作为一家高新技术企业,浙江海正生物材料股份有限公司(以下简称“海正生材”)主营业务为聚乳酸的研发、生产及销售,主要产品为聚乳酸。

受益于市场需求提升及产能爬坡,海正生材2021年营收规模大幅上涨。同时,海正生材于2020年10月引入中石化资本、中启洞鉴、椒江工联三家知名机构为战略投资者,强强联手提升市场竞争力。深耕聚乳酸行业十多年,海正生材积累了优质的客户资源,销售费用率逐年走低且低于行业均值。在技术方面,海正生材率先实现了聚乳酸产业链的完全国产化,使国内在聚乳酸这一重要材料的制造方面彻底摆脱了对国外企业的依赖,其产品的性能指标达国际先进水平。随着环保政策的推进及产能的爬坡,海正生材未来发展值得期待。

一、国内外环保政策趋严,行业坐享政策红利市场前景广阔

聚乳酸是一种生物基材料,海正生材自设立以来,一直专注于聚乳酸(PLA)的研发、生产和销售。作为一种生物基可完全生物降解材料,聚乳酸能够将原料端纳入资源再生及循环体系,具有石油基塑料所不具备的优势。

联合国环境规划署2021年发布的报告显示,1950年至2017年期间,全球累计生产约92亿吨塑料,其中塑料回收利用率不足10%,约有70亿吨成为塑料垃圾。美国《科学进展》杂志警告,2050年,地球上将有超过130亿吨塑料垃圾,蓝色地球可能变成“塑料星球”。

随着人们环保意识的提高,国内外“限塑禁塑”政策不断升级。

2022年3月2日,在内罗毕举行的联合国环境大会(UNEA-5)上,来自175个国家的国家元首、环境部长和其他代表批准了一项历史性决议,旨在到2024年结束塑料污染,并达成一项具有法律约束力的国际协议。

目前,欧盟及其部分成员国、美国、澳新、加拿大、英国、韩国和日本等国家/组织,已陆续出台了相关的法规和政策,从多方面入手极大程度控制塑料制品的使用及塑料垃圾的回收和利用。

国内方面,2020年1月出台的《关于进一步加强塑料污染治理的意见》,对“限塑禁塑”提出了明确的强制性时间表,将2020年底、2022年底和2025年设置为三大关键时间节点,对部分不可降解塑料制品有序禁止和限制。

在各个国家和地区政府限塑、禁塑法规加持下,采用可降解材料代替传统塑料成为了各国应对塑料污染问题的最主要途径,以聚乳酸为代表的生物基可降解塑料逐步在全球范围内得到全面应用,聚乳酸行业坐享政策红利。

据欧盟统计局的数据,2020年度全球塑料的产量已经达到3.67亿吨,而根据欧洲生物塑料协会统计,2020年度全球可生物降解塑料的产能为122.59万吨,相比之下,可降解塑料的产量尚未达到全球塑料产量的1%,仍属于新兴材料。

目前,达到一定商业应用规模的可生物降解塑料主要有PLA、PBAT、PBS和PHA。在材料性能方面,PLA具有硬度高、力学性能好的特点,且价格能够被下游市场所接受,使其在上述材料中具备了一定的不可替代性。聚乳酸目前是产业化最成熟、产量最大、应用最广泛的生物基和生物降解塑料。

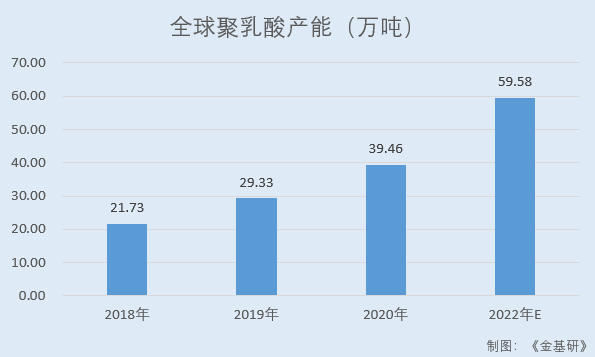

据欧洲生物塑料协会数据,2018-2020年,全球聚乳酸产能分别为21.73万吨、29.33万吨、39.46万吨,年均复合增长率34.76%。预计2022年全球聚乳酸产能将达到59.58万吨。

另据中国淀粉工业协会数据,预计到2022年,国内聚乳酸市场空间将达到年需求近120万吨,成为一个百亿级别的细分市场。

也就是说,在国内外环保政策趋严的背景下,聚乳酸市场空间和产能存在巨大的差额,聚乳酸行业面临蓝海市场。

二、营收规模大幅上涨“造血”能力增强,引入战投强强联手提升市场竞争力

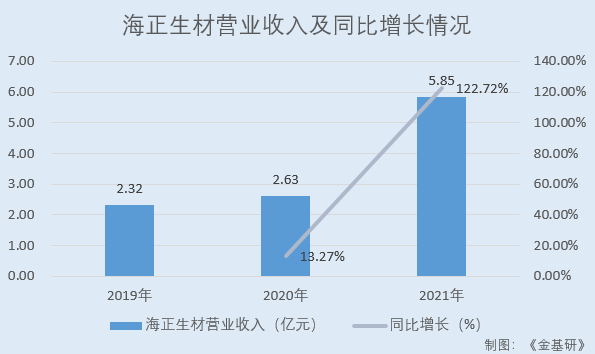

业绩方面,近年来海正生材的收入规模大幅上涨。

据招股书,2019-2021年,海正生材的营业收入分别为2.32亿元、2.63亿元、5.85亿元,2020-2021年分别同比增长13.27%、122.72%。

同期,海正生材的净利润分别为1,000.16万元、3,033.06万元、3,524.37万元,2020-2021年分别同比增长203.26%、16.20%。

到2022年一季度,经天健会计师事务所(特殊普通合伙)审阅,海正生材营业收入及净利润分别为17,531.69万元、993.81万元。

需要说明的是,受限于原材料及国际航运价格上涨明显,海正生材2021年净利润增幅低于营业收入。

而海正生材2021年营收翻倍增长主要系产能提升。海正生材目前正处于产能爬坡期,截至2021年底,海正生材纯聚乳酸年产能达3.45万吨(相关产线的设计年产能为4.5万吨),复合改性聚乳酸产能达1.95万吨。随着产能的持续扩大,海正生材的规模效益将进一步提升。

从收现比情况看,近年来海正生材销售商品提供劳务收到的现金与营业收入的比值均超100%,其营收质量高。

据东方财富Choice数据,2019-2021年,海正生材的收现比分别为112.38%、109.90%、109.60%。

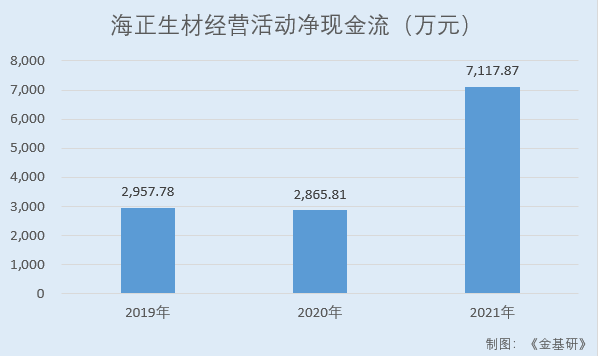

与此同时,海正生材经营活动净现金流呈上涨态势,“造血”能力增强。

2019-2021年,海正生材经营活动产生的现金流量净额分别为2,957.78万元、2,865.81万元、7,117.87万元。

除此之外,海正生材积极引入战略投资者,借助战略投资者强大的背景,在销售渠道扩张、原材料把控、未来资本运作等方面进一步提升其市场竞争力。

2020年10月,海正生材增加股本6,052.8551万股,引入新股东。其中,中石化资本、中启洞鉴、椒江工联等知名机构为战略投资者。中石化资本为中石化集团旗下的投资公司,中启洞鉴拥有中化集团和清华大学的背景,椒江工联拥有椒江国资背景并能衔接多家上市公司资源。

首先,中石化集团及中化集团拥有强大的塑料销售渠道和客户体系,随着国内外限塑和禁塑政策的不断升级,两家石油基塑料市场的替代潜力巨大。海正生材与上述两家集团开展合作可快速消化新增产能,并在新增市场中占领先机。

目前,海正生材正在股东中石化资本、中启洞鉴的推动下,寻求与相关领域龙头企业达成战略合作,旨在就聚乳酸和PGA、PBAT、PHA等其他可降解环保材料在新产品布局方面形成全面的战略协同。

其次,中化集团在全球拥有充沛的糖资源,海正生材可借助中化集团充分应对原材料短缺风险,提升对原材料的把控能力。

再次,中石化集团及中化集团均为中央企业,椒江工联具有地方国资以及上市公司股东背景,未来在资本运作等方面将为海正生材带来持续的正面影响。

可以看出,近年来,海正生材产能处于爬坡期,业绩持续增长,“造血”能力增强,经营情况良好。同时,海正生材通过引入战略投资者进一步提升其市场竞争力。

三、客户资源优质合作关系稳固,取得美日欧认证助力全球市场开拓

聚乳酸行业的下游客户对产品质量及销售服务具有高要求,客户通常倾向与在业内具有良好口碑、产品质量稳定的企业保持持续合作。随着产品行销海内外,海正生材积累了丰富的客户资源。

在国内市场,海正生材生产的聚乳酸已得到客户的广泛认可,海正生材与义乌市双童日用品有限公司、聚乳酸餐具主要制造企业苏州荃华生物材料有限公司、漳州绿塑新材料有限公司及宁波美韬塑料科技有限公司等企业保持着多年的业务合作。

近年来,海正生材以境内客户为主,由于国内聚乳酸制品加工发展早期需要依赖关键原料的进口,并将聚乳酸制品出口至国外市场,因此聚乳酸制品生产企业主要分布在华东和华南这两个外贸业务和制造业相对发达的地区,也是海正生材目前境内客户集中的区域。而海正生材现有两大生产基地均位于浙江省台州市,区位优势突出。

据招股书,2019-2021年,海正生材境内收入金额分别为2.00亿元、2.13亿元、4.63亿元,占当期主营业务收入比例分别为86.86%、82.03%、79.76%。

在国际市场上,海正生材境外客户主要为世界知名塑料、化工企业。凭借优异的产品质量和突出的技术能力,海正生材已成为国际化工巨头BASF、全球领先的生物塑料企业Novamont、韩国著名零售集团BGF等国外企业的供应商,并建立了稳定的业务合作关系。

值得一提的是,海正生材的产品已取得美国FDA食品接触安全认证、日本的合规性认证以及欧盟的REACH注册。除部分定制牌号外,海正生材产品均符合工业堆肥降解测试标准,已通过美国生物降解塑料研究所(BPI)、德国标准化协会认证中心(DINCERTCO)等机构的认证。广泛的认证有利于海正生材的产品在全球各地市场的销售。

近年来,海正生材境外收入及占比均呈上涨态势。

2019-2021年,海正生材境外收入金额分别为0.30亿元、0.47亿元、1.17亿元,占当期主营业务收入比例分别为13.14%、17.97%、20.24%。

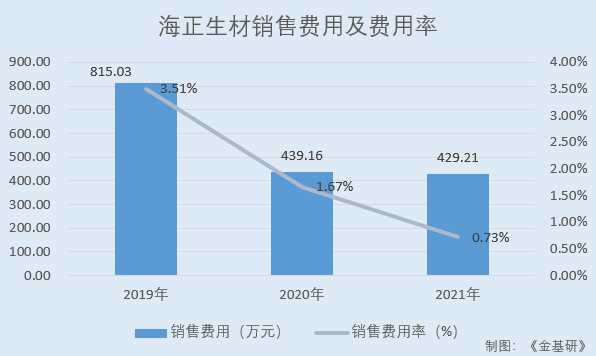

优质的客户资源和稳定的合作关系使得海正生材的销售费用逐年下降,且销售费用率低于行业均值。

据招股书,2019-2021年,海正生材的销售费用分别为815.03万元、439.16万元、429.21万元,占营业收入比例分别为3.51%、1.67%、0.73%。2020年,由于新收入准则将运输保险费调整至成本,销售费用出现下滑。

同期,海正生材同行业可比公司金发科技股份有限公司、中粮生物科技股份有限公司、会通新材料股份有限公司的销售费用率均值分别为3.70%、2.10%、1.25%。

四、产品质量达国际一流水平,市场份额稳定增长国内领先

产品质量是公司保持行业地位、拓展下游市场的基础,是企业的核心生命线。

纯聚乳酸的制造是聚乳酸产业链上最关键的一环,其产品质量直接决定了聚乳酸材料的下游应用方向和范围。在全球聚乳酸市场,海正生材的产品质量已经成为国内市场的标杆,达到国际一流水平。

在采购方面,海正生材对乳酸、丙交酯和改性用原料的质量,由质量中心进行取样检验,合格后验收。此外,海正生材还制定了《供应商评价准则》,供应链部定期对合格供应商进行质量控制标准评价,持续督导供应商品质管理工作的整改与完善。

在生产方面,海正生材制定了规范的生产管理制度,形成了科学的质量管理体系,一方面有利于生产工作的顺利开展,实现规模化供应;另一方面,能够有效保障产品质量,满足下游客户需求,为生产的顺利实施和产品质量稳定性提供保障。

目前,海正生材承担聚乳酸生产的两个主体均取得了包括ISO9001质量管理体系认证、ISO14001环境管理体系认证和ISO45001职业健康安全管理体系认证在内的“三体系认证”。

优异的产品质量令海正生材在行业竞争中具备不俗的竞争力,其产品市场占有率稳步提升。

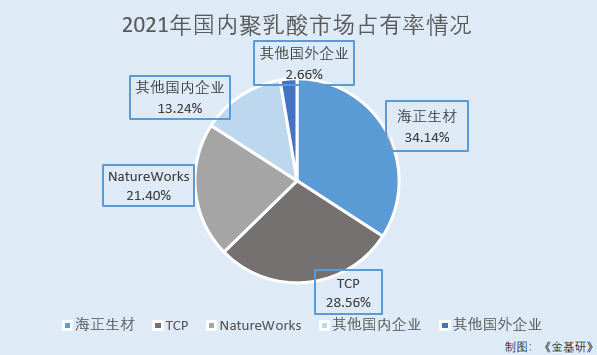

据招股书,通过海正生材产品国内销量占聚乳酸进口数量及国内聚乳酸企业销量之和的比例进行测算,2019-2021年,海正生材的聚乳酸国内市场占有率分别为25.52%、21.40%、34.14%。

其中,2019-2020年,受产能限制,海正生材产能总体保持在1.5万吨/年;2021年,随着2020年底海诺尔新产线的正式投产及2021年的产能爬坡,海正生材的国内市场占有率回升,成为国内聚乳酸市场占有率最高的企业。

据招股书,2021年,TCP(Total-Corbion PLA bv)、NatureWorks、其他国内企业、其他国外企业国内聚乳酸市场份额分别为28.56%、21.40%、13.24%、2.66%。

而从聚乳酸出口情况来看,2020-2021年,国内聚乳酸出口总量分别为2,858.52吨、6,202.55吨,其中,海正生材向境外销售的聚乳酸数量分别为1,891.40吨、5,035.33吨,占国内聚乳酸出口总量的比例分别为66.17%、81.18%,体现出国外客户对海正生材产品的广泛认可。

综上所述,海正生材重视质量管理,其产品质量已达国际一流水平,海正生材的聚乳酸2021年国内市场占有率居首。

五、率先实现聚乳酸产业链完全国产化,核心技术产品收入占比超九成

以过程控制及产品配方为核心的技术及生产工艺壁垒,是聚乳酸行业内企业保持优势的主要方式。

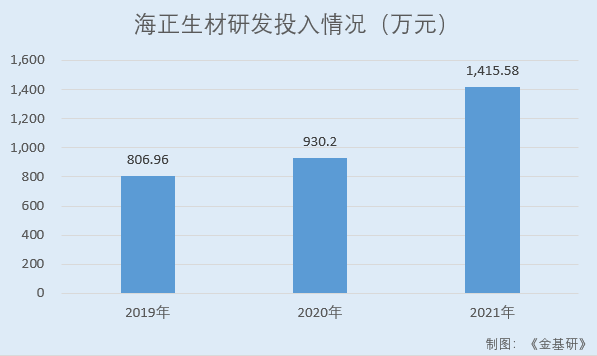

作为高新技术企业,海正生材一直将研发投入视为提升核心竞争力的重要举措,通过改善研发设备和科研条件,引进高级研发人才等方式进行大量研发投入。

据招股书,2019-2021年,海正生材的研发投入分别为806.96万元、930.20万元、1,415.58万元,呈逐年上升趋势。

其中,在研发团队建设方面,海正生材聚集了一批理论知识扎实、技术过硬、经验丰富,且富有创新开拓精神的技术研发人才,涵盖高分子材料、应用化学以及材料化学等各专业领域。此外,海正生材通过与中科院长春应用化学研究所等高等院校及机构进行合作,并通过联合申报项目、技术合作等多种方式,共同培养行业内专业技术人才。

截至2021年末,海正生材共有研发人员39名,占其总人数比例的10.83%。

经多年发展和积淀,海正生材已形成七大核心技术,包括多效连续蒸发技术、自制高效环化催化技术、真空生产技术、耦合分离提纯技术、新型聚合技术、聚乳酸复合改性的结构相变与结晶性能调控技术、高性能聚乳酸制品专用料的成型加工与规模化制备技术,覆盖了聚乳酸的重要生产环节。

目前,海正生材攻克了从乳酸缩聚到聚乳酸合成,从材料复合到市场应用等各个环节,打通了“乳酸—丙交酯—聚乳酸”的全工艺产业化流程、掌控了从材料合成到市场应用的各个环节关键技术,率先在聚乳酸关键工艺环节上,实现了聚乳酸产业链的完全国产化,使国内在聚乳酸这一重要材料的制造方面彻底摆脱了对国外企业的依赖。

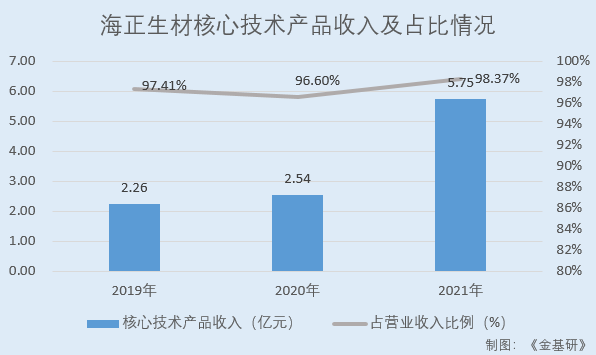

值得关注的是,海正生材已有效将核心技术进行成果转化,形成基于核心技术的纯聚乳酸、复合改性聚乳酸等产品,并已实现规模化生产,产业化成熟度高。海正生材的产品在熔融温度、分子量分布、熔体流动速率、单体残留等性能指标方面已达到国际先进水平,具备强大的国际竞争力。

2019-2021年,海正生材核心技术产品形成的营业收入分别为2.26亿元、2.54亿元、5.75亿元,占营业收入的比例分别为97.41%、96.60%、98.37%。

除了上述科研成果,海正生材作为聚乳酸行业领军企业,参与了四项国家标准,以及五项轻工业标准和浙江制造标准的制定。

未来,海正生材将立足于现有质量管理、研发创新等优势,通过提升聚乳酸产能,实施技术创新、工艺改进、品牌推广、市场开拓、人才储备等战略,围绕核心技术、生产工艺和聚乳酸改性开展持续创新,进一步推动产业链延伸,实现经营业绩的持续稳步增长。