《金基研》绿蒲/作者 致清/编审

“不作出计划,你意识不到立即开始行动的紧迫性”。在以往普通的基金投资过程中,“基金投资三步走”耳熟能详。而实际上,知之非艰,行之惟艰。这意味着投资者需要付出大量的时间成本,积累一定专业知识储备,并对基金保持持续跟踪。

站在当前时点,公募基金产品数量已突破1万只,如何挑选到合适的基金成为摆在投资者面前的一道难题。时间成本的压缩之下,市场上寻求具备更简便投资方式的基金。顺应此条规律,这正是FOF产品近年来受到投资者普遍关注的重要原因。

FOF产品作为基金中基金,相对来说,系一种较为省心省力、灵活稳健的资产配置方案。投资者通过“知己+知彼”的方法,可提升选基的效率,在坚持长期投资的理念之下,实现时间的价值。

一、具备双重收费概率,三种FOF基金中债券型产品平均费率最低

在了解选基之前,投资者需要了解FOF的收费规则。

投资基金需要支付一些费用,有的是在交易时直接从申购或赎回的金额中收取,比如申购费和赎回费;另一些是在持有基金的期间从基金资产提取,如销售服务费,管理费和托管费等。

那么,FOF的收费和普通基金一样吗?买FOF比买其他基金收费更贵吗?

答案是,FOF是一种公募基金,因此需要支付的费用类型和其他公募基金是一样的。

购买FOF需要支付认(申)购费:假如买的是发行期内的新FOF,支付的叫做认购费;假如买的是已经成立的FOF,支付的就叫申购费。赎回FOF的时候,需要交赎回费,赎回费率一般随着持有期增加而降低,达到一定时长可以免交赎回费。

有些FOF设置了A、C两类份额。一般A类份额收取申购费,不收取销售服务费,而C类份额不收取申购费,收取销售服务费。申购费为一次性费用,一般在购买基金时从申购金额中扣除;而销售服务费按日计提,根据基金合同约定频率从基金资产中支付。投资者在购买基金时,可在购买渠道查看产品费率说明,根据自己投资期限及具体基金的费率,计算比较购买A份额还是C份额更为合算。

管理费和托管费是投资者支付给基金公司和基金托管人的费用,也是按照一定的比例按日计提,直接从基金资产中扣除,即每天看到的基金净值已扣除了这部分费用。

不同类型的FOF费率水平不同,股票型FOF和混合型FOF的费率平均来看比债券型FOF更高;即使是同类型的FOF,费率也存在差别,如下表所示,目前275只混合型FOF中,管理费最低的只有0.3%,但最高的可以达到1.2%。而且,FOF的费率不一定比同类型的普通基金低,投资者在投资前应当注意阅读基金合同与招募说明书,了解具体的费率水平。

(图表来源:易方达投资者教育基地)

此外,在实践的过程中,有投资者可能会问,FOF主要投资的是基金,这些所投基金也会收取申购费或销售服务费、赎回费、管理费、托管费等等,那购买FOF岂不是等于多交了一重费用?

是的,因为FOF的基金管理人提供了基金选择和配置等服务,所以,要收取FOF的基金管理费、托管费和申赎费;同时FOF投资的标的也是基金,这些底层基金本身也会发生上述费用,国内外的FOF都有双重收费。为了尽量降低双重收费的影响,监管规定FOF投资于自家基金的部分,免除FOF本身的管理费,以及这部分所投基金的申购费、赎回费(应记入基金财产的赎回费除外)、销售服务费,如果所投基金的托管人和FOF托管人是同一家,那么这部分FOF托管费也可以免除。

总之,每个FOF产品具体的收费情况都不一样,在投资FOF前,投资者须看清楚相关的费率说明,做到心中有数。

二、FOF选基“两步走”,“知己+知彼”克服选基困难症

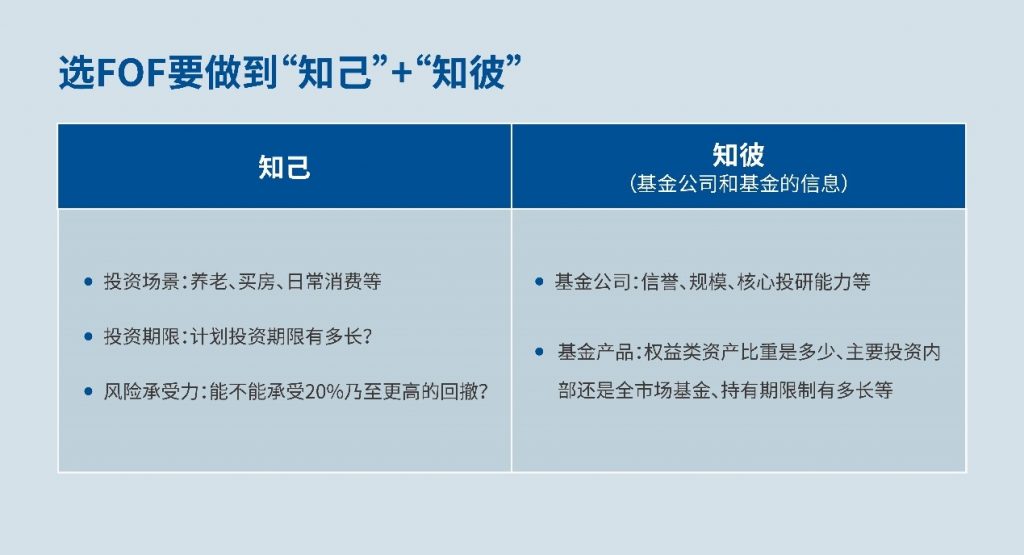

不同于直接投资于股票、债券等底层资产的普通基金,FOF可以看做一个升级版的公募基金。而在投资实操中,如何选择呢?关键还是要“知已知彼”。

知己,就是投资者要清楚自己的投资期限和风险承受力。这直接决定了投资FOF的类型,简单来说就是选择权益类资产占比多少的FOF产品。

比如,这笔钱1年内可能就要用到,那投资者就要选择权益类资产占比低的FOF,例如债券型FOF或者权益类资产比例较低的混合型FOF;如果是长期不用的闲钱,或者是为了未来养老和子女教育投资,投资者就可以考虑权益类资产占比高一些的FOF,例如股票型FOF或者权益类资产比例较高的混合型FOF。再比如,假如持有的权益类资产占比高的FOF下跌超过百分之二三十时,投资者容易产生特别焦虑、寝食难安的情绪,那么投资时就要考虑选择权益类资产占比低一些的FOF。当然,如果纯粹是为老年生活未雨绸缪,也可以考虑直接选择适合自己退休日期或者风险偏好的养老目标FOF产品。

知彼,就是要了解FOF的管理人以及产品的详细情况,从而找到适合自己的FOF产品。

(图表来源:易方达投资者教育基地)

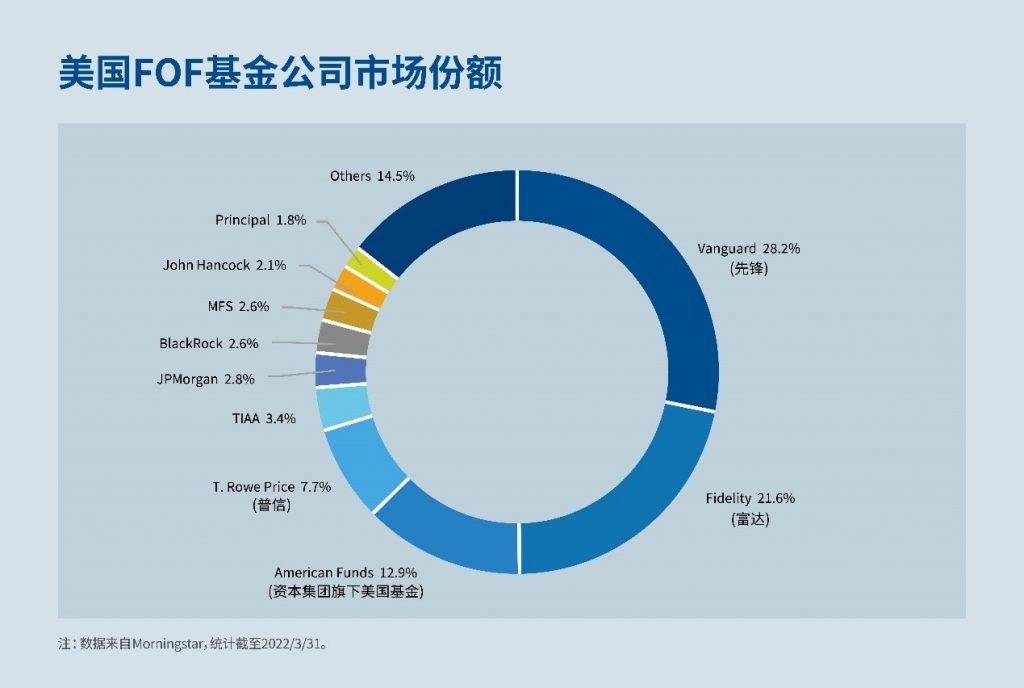

具体来说,一要看公司,也就是FOF的管理人。FOF对管理人综合要求很高,在美国,FOF自问世以来一直由少数大公司占据优势。2022年一季度数据显示,先锋(Vanguard)、富达(Fidelity)和资本集团旗下的美国基金(American Funds)三家公司发行的FOF占据了市场总份额约63%,前十大基金公司占据86%,市场集中度较高,从侧面佐证了大公司的竞争优势。投资者可以主要结合基金公司的信誉、规模、核心投研能力、运营合规稳健性等方面进行选择。

(图表来源:易方达投资者教育基地)

二要看产品,进一步了解具体FOF产品的相关信息再进行选择。首先,要了解产品的权益类资产比例是否在适合自己的大致范围内,与自己的风险承受能力相匹配;其次,很多FOF产品有持有期限制,买入的份额到期后才能赎回,投资者要了解产品持有期多长,是不是和计划的投资期限相匹配;此外,也要看看产品是内部FOF还是全市场FOF,内部FOF主要投资的是基金管理人自己旗下的基金,而全市场FOF在全市场所有基金公司的产品中挑选基金进行投资,投资者可以结合管理人的综合实力、历史业绩以及相关产品的风格理念、风险特征等,根据个人偏好做出选择。

简而言之,在进行FOF选基时,“知已知彼”的投资策略一定程度上缓解了投资者的选基困难症。

三、重视时间复利,“定投+FOF”可实现长期主义的稳健增值

基金定投可以帮投资者养成良好的理财习惯,通过积累每个月的余钱,发挥复利的力量,实现时间的价值。

对于普通投资者而言,定投FOF相当于直接定投了一个配置好的基金组合,方便省心。一方面,投前无需费心费力去筛选基金进行组合、决定每只基金分配多少钱,一只FOF就是一篮子基金组合。另一方面,投后无需担心因为限购导致定投中断,有些基金可能会因为策略容量有限或其他原因,进行阶段性的限购,这时候如果投资者没有留意到限购信息、及时调整定投产品,就可能会导致定投中断或者定投不足额,而FOF主要投资于一篮子基金,几乎不会发生限购的情况。

而且,FOF配置多只基金,单只基金在组合中的占比不超过20%,可以降低单只基金波动对组合的影响,相比权益类资产占比相近的普通基金,波动更低、回撤更小,带来更好的定投持有体验。

在美国,FOF是退休养老账户的主流投资品种,很多美国居民在年轻的时候,通过长达30年甚至更长时间的FOF定投,为自己积攒养老钱。

想看看长期定投FOF的效果吗?假如从1991年开始定投普信(T. Rowe Price)推出的美国第一只股票FOF,在1991-2021年这31年间,每月月初投入100美元,本金投入共计3.72万美元,到了2021年底,长期定投的本金加收益可以累积至22.5万美元。

可见,FOF定投,可以帮助我们坚持长期投资,积少成多,收获时间给予的回报。

巴菲特说过,投资秘诀只有两条,第一条是不要损失本金,第二条是不要忘记第一条。在理财投资的漫漫路上,追求收益固然重要,但防控风险仍是摆在首位。