《金基研》绿蒲/作者 致清/编审

“欢迎来到现实世界,它很糟糕,但你会喜欢的!”,该心情也可用来形容今年上半年以来基民面对行情遇冷的复杂情绪。历史的规律显示,市场总是有跌有涨。随着近日市场持续反弹,一些百亿级基金净值收复了之前的“失地”,已有产品年内业绩出现正收益。

在个人投资的过程中,投资者面临琳琅满目的基金市场,容易看花了眼,更有甚者在基金的业绩跑出来之后容易产生跟风买入的冲动,而彼时大多已经处于行情的后半段,遇到追涨杀跌的窘境或难避免。

风物长宜放眼量。投资者需要了解自己的风险承受能力,明晰自己每笔资金的投资目标,选择合适的基金组合或策略,而不是简单盯着单只基金的最终收益。此时,选择的眼光显得尤为重要。而这其中,FOF作为一种主要投资于基金的产品,相当于请专业人士帮投资者买了“一篮子”基金。

那么,市场上的FOF产品都有哪几类?FOF怎么收费?FOF能帮投资者抓住“牛基”吗?FOF是不是波动小?怎么选择适合自己的FOF产品……接下来,我们将推出一系列介绍FOF知识的内容,帮助大家明明白白投FOF。

一、FOF作为“一篮子”基金,请专业人士帮忙选基金

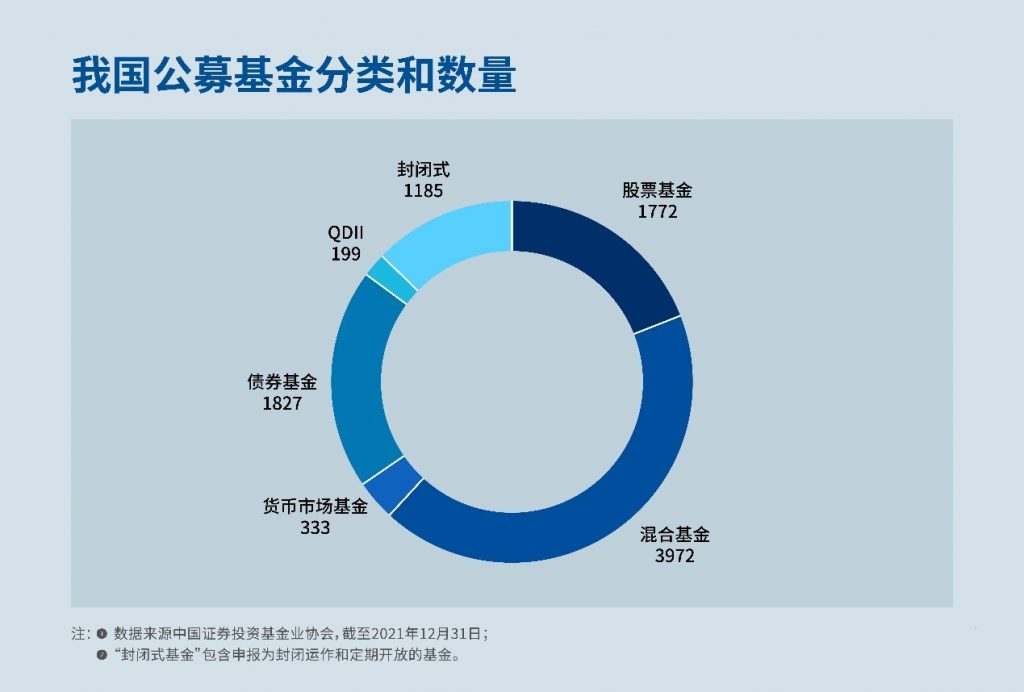

截至2021年年底,国内公募基金数量已经超过9,000只,而将时间线往后推,近日公募基金产品数量已突破1万只,进入“万基”时代。

据基金业协会披露的数据,截至2022年7月9日,6月以来新成立了160只基金,剔除清盘的22只,最新已成立公募基金总只数达10,010只,正式突破万只大关。

而在各种诸如股票基金、混合基金、债券基金、QDII基金、商品基金、REITs等基金产品中,每种风险收益特征层出不穷。

且当前基金产品数量远超A股上市公司数量,而在面对种类多样、风格各异、业绩表现千差万别的基金,投资者“选基难”的问题也就愈发突出,不少投资者在购买时直言“挑花了眼”的画面跃然纸上。

图表来源:易方达投资者教育基地

选基难,“养基”也不容易。

投资者购买了基金后,往往容易进行自我“灵魂拷问”:基金经理换人了吗?重仓持股变了吗?净值跌了要不要赎回或者调换?多只基金如何分配每只基金的投资额、要不要调换……等等。

在此背景下,FOF的出现可谓是应时而生。

FOF的英文全称是“Fund of Funds”,即“基金中基金”。在国内,公募FOF必须将80%以上的基金资产投资于公募基金,另外不超过20%的资产在合同约定范围内可投资于股票、债券等金融工具。

回溯历史,公募FOF最早出现在美国,已经有近40年的发展历史,2017年正式进入国内,也成为国内投资者进行基金投资的新选择。截至2022年6月30日,国内已成立306只公募FOF产品,总规模超过2,000亿元。

简而言之,FOF就是主要投资于基金的基金。更加形象地来说,买FOF,相当于请专业人士帮投资者买了“一篮子”基金。

而在了解如何投资FOF产品之前,我们先厘清FOF基金的类型。

二、按投资标的分类混合型FOF占比超九成,以权益类资产占比定风险

FOF是一种主要投资于基金的产品,目前国内市场上的各种FOF产品超过300只。FOF的分类方式有好几种,既可以按照投资标的及比例划分,也可以按FOF所投基金的归属进行划分,还可以按业务类别来划分。

按照投资标的和比例,普通的基金可以分为股票型基金、债券型基金、混合型基金、货币市场基金等等。

同样地,FOF可以按照投资标的及比例分为股票型FOF、债券型FOF、混合型FOF、货币型FOF和其他类别FOF,并且一般都可以从基金名称中看出来。目前,国内的公募FOF产品以混合型FOF为主,占比达到96%。

图表来源:易方达投资者教育基地

投资标的及比例,在很大程度上决定了一只FOF的风险收益特征。比如股票型FOF将80%以上资产投资于股票型基金,股票型基金80%以上持仓都是股票,因此股票型FOF的风险和收益自然都会比较高;相应地,债券型FOF的风险和收益就比较低。

这其中,值得关注的是混合型FOF,权益类资产投资比例不同的混合型FOF,风险和收益可能相差很大,因此,投资混合型FOF前,搞清楚它到底含有多少权益类资产尤为重要。

何为权益类资产?

权益类资产包括股票、股票型基金和混合型基金。而并非所有的混合型基金都能算作权益类资产。一般而言,只有合同约定了投资股票比例达到60%及以上,或者最近四个季度中任一季度投资股票比例达到60%及以上的混合型基金,才能跻身权益类资产之列。

通常,权益类资产占比越高,FOF的风险和收益也会越高。由于权益类资产占比与产品的收益和风险密切相关。因此,投资FOF前一定要搞清楚它的权益类资产占比。

举个例子,如果某只混合型FOF的权益类资产占比在80%以上,说明所投基金持仓的股票加总起来,占FOF总资产的比例是比较高的,因此该FOF的波动风险也较高,并不一定低于股票型FOF;相应地,如果某只混合型FOF的权益类资产占比通常低于50%,风险就相对低一些。

那么,投资者如何知道一只FOF的权益类资产占比是多少?在FOF的基金合同及招募说明书中,一般均可找到权益类资产的比例说明。例如“权益类资产占基金资产的比例为0-30%”,也有的直接写为“股票、股票型基金、混合型基金合计占基金资产的比例为0-30%”,两种表述的意思基本是一样的。

但要注意,有些产品合同规定的权益类资产比例区间非常宽泛,甚至区间最高值和最低值差了50%以上,比如权益类资产占比介于30%-80%之间的,这类FOF的权益类资产比例在不同时期可能发生较大变化,所以光看合同还不够,还要及时阅读基金季报、半年报、年报中披露的持仓信息,了解产品实际的权益类资产占比情况。

因此,购买FOF,除了分清楚是股票型、债券型还是混合型之外,还要通过阅读招募说明书、基金合同以及定期报告中披露的信息,及时了解实际持仓,并参考业绩比较基准,搞清楚权益类资产投资比例的大致范围,找到和自己风险偏好或承受能力匹配的产品。

分类的方法有很多种,而在基金市场中,FOF除了上述投资标的之分类方式,还有以所投基金的管理人归属划分基金类型。

三、内部FOF费率具有成本优势,全市场FOF看中基金公司综合实力

按照所投基金的管理人归属划分,FOF可以分为内部FOF和全市场FOF。

内部FOF顾名思义,主要投资的是基金管理人自己旗下的基金,一般投资自家基金的比例不低于非现金资产的80%。

全市场FOF,是在全市场所有基金公司的产品中挑选基金进行投资。全市场FOF投资范围比内部FOF广,理论上可以为投资者提供更加分散多元的配置,而整体的投资成本也会比内部FOF高一些。

在国内,FOF投资自家基金的部分免收FOF本身的管理费和所投基金的申赎费、销售服务费,但如果FOF投资的是其他公司管理的基金,这些费用就无法免除了,也就是说会发生两重收费。所以主要投资自家基金的内部FOF,在费率上比全市场FOF更占优势,但这也要求基金公司有较为齐全的产品线和较强的投研综合实力。

在美国,产品线完整的大型基金公司推出的主要为内部FOF,产品线没有实现全覆盖但在资产配置上有一定优势的公司则以全市场FOF为主。而国内内部FOF刚刚起步,截至2022年一季度,在全部的275只公募FOF中,仅有7只产品在合同中明确了全部或主要投资于内部基金。

简而言之,内部FOF和全市场FOF均可搭配 “一篮子”基金,解决选基、配置和投后跟踪调整的困扰,只是选基范围有所不同。

因此,投资FOF前,投资者需要先考虑自身的投资期限和风险承受力,以确定接受范围内的权益类资产占比,再去决定投资哪种类型的FOF。在这个过程中,投资者可结合基金公司产品线及投研核心能力等因素,考虑是选择某一家公司的内部FOF还是全市场FOF。

在普通投资者看来,公募FOF仍是新生事物。而这其中,FOF基金来作为养老投资的一种方式,近几年在国内的发展也驶入快车道。

四、以命名辨养老FOF定位,养老目标FOF追求长期维度下的保值增值

“盛年不重来,一日难再晨”。古人会借用诗词感叹时间的流逝与人生的思考。将目光移到现代,随着年龄的增长,除了身体素质的考验,人们还面临着如何实现老有所养、体面地步入老年生活的问题。

近期,《关于推动个人养老金发展的意见》的推出,标志着“个人养老金”新时代即将开启。

而在基金市场中,以稳、长期投资、风险分散为特点的养老FOF产品,备受关注。

首先,根据FOF基金名称是否带“养老”两个字区分,按照业务类别的划分,一类FOF叫做养老目标FOF,其他的就是非养老目标FOF。

养老目标FOF,是专为长期养老投资设计,以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有的一类FOF产品,它们的基金名称中都带有“养老目标”字样。目前,国内公募FOF产品中超过半数系养老目标FOF。

养老目标FOF根据投资策略不同,还可以进一步分为养老目标日期FOF和养老目标风险FOF。

养老目标日期FOF基于投资者的退休日期而设计,一般来说,随着投资者年龄增长、离退休时间越来越近,风险承受能力会下降。因此养老目标日期FOF会设定一个目标日期对应投资者预计退休的时间,并在产品名称中显示,例如 “XX养老目标日期2050”等。随着目标日期的临近,养老目标日期FOF会逐步降低权益类资产的配置比例,增加非权益类资产的配置比例,从而匹配投资者的风险承受能力变化。

而养老目标风险FOF则是基于事先设定好的风险等级水平,通过限制投资组合的权益类资产配置比例或是组合波动率等方法,将基金整体风险控制在预先设定的目标范围内,使得FOF的风险收益特征保持相对稳定。这类FOF的名称中一般都会有相关字词说明设定的风险水平,例如“稳健养老目标”、“平衡养老目标”、 “积极养老目标”等。

图表来源:易方达投资者教育基地

穷则变,变则通,通则久。面对琳琅满目的产品,投资者应当在自己的理解力允许的范围内投资。