一、美国宏观经济数据

宏观经济方面,6月通胀再次超预期,资本市场反应强烈,联储年内加息路径仍陡峭。美国2022年6月的通胀表现再超市场预期。CPI同比9.1%,高于预期8.8%;核心CPI同比5.9%,略高于预期的5.7%;CPI环比1.3%高于预期的1.1%和前值的1%。

数据公布后,高通胀预期驱动10年期美债利率快速上行12bp至3.07%;美股低开,纳斯达克跌幅超1.6%。市场对2022年全年加息预期从323bp升至338bp。整体通胀的持续性和联储的鹰派不宜低估,预期联储会以更陡峭的加息路径为后续的货币政策打开空间。

生产端表现低迷,美国经济增长不确定性增强。美国6月工业产值环比-0.20%,低于预期值0.10%和前值0.00%,生产端表现低迷。具体来看,6月产能利用率80.00%,低于预期值80.80%和前值80.30%;6月制造业产值环比-0.50%,与前值持平,低于预期值-0.10%。数据显示美国生产端表现不仅低于市场预期,且相比上期略有收缩,呈现出低迷态势,美国经济增长的不确定性增强。

零售销售实现反弹,后续需求可能受通胀压制。美国6月零售销售环比1.00%,高于预期值0.90%,相比5月-0.10%的环比表现,实现了大幅反弹。分项来看,6月零售销售(除汽车)环比增长1.00%,零售销售(除汽车与汽油)环比增长0.70%,均超预期表现。密歇根大学消费者信心指数指数7月初值为51.1,高于预期值50.0和前值50.0。消费者信心抬升与零售销售反弹一定程度反映联储前期宽松货币政策仍有余热,但考虑高通胀影响,美国后续消费有可能遭受压制。

二、标普500指数情况

1、 一周指数表现

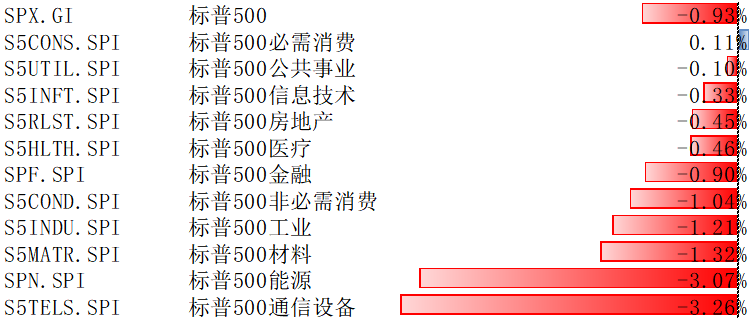

上周,标普500指数整周下跌0.93%,其覆盖的11个行业板块多数下跌。其中,必需消费上涨0.11%,而通信设备下跌3.26%。

数据来源:Bloomberg

2、 配置建议

美股:美国6月CPI同比增长9.1%,超市场预期。从分项看,几乎所有重要项目价格都在继续上涨,显示通胀内生动能仍然较强。加息方面,通胀破9将给美联储带来巨大压力,推高加息路径,在两周后的7月议息会议上,加息幅度至少75个基点。随着通胀和加息的持续演绎,通胀对市场的影响趋于钝化,后续的市场交易逻辑将聚焦于经济衰退、美联储转向的博弈。

全球市场:股市流入,债券和货币市场流入;美股、发达欧洲和日本继续流出,新兴重回流入。

跨资产:全球股票市场继续流出,债券和货币市场维持流入。上周全球股票型基金继续流出29.21亿美元(vs.上周流出46.12亿美元);债券基金流入16.26亿美元(vs.上上周流入24.16亿美元);货币基金流入150.84亿美元(vs.上上周流入625.61亿美元)。

跨市场:美股、发达欧洲和日本继续流出,新兴重回流入。

高通胀和紧缩压力下,美股上周流出规模扩大至24.45亿美元(vs.上上周流出8.21亿美元),发达欧洲也持续流出12.08亿美元(vs.上上周流出21.8亿美元),日本股市也净流出4.38亿美元(vs.上上周流出3.01亿美元),但新兴市场转为流入4.47亿美元(vs.上上周流出16.72亿美元)美国内部,美股ETF基金转为流出5.04亿美元(vs.上上周流入7.94亿美元);美国高收益债转为流出12.56亿美元(上上周流入2.49亿美元)。