2022年6月13日中证100指数的修订正式生效,本次中证100指数的优化升级已成为市场关注的焦点。此次的样本调整数量达到45只,是中证100指数自2006年发布以来样本调整比例最大的一次。

那么,本次中证100指数的优化升级使指数变得有何不同?指数优化为何使指数更具投资价值?本文带大家细解中证100指数三大优化,一起来看看全新升级版中证100指数吧。

优化后的中证100指数编制方法是从中证全指中优先选取各二级行业自由流通市值最大且总市值位于样本空间前100名的证券作为指数样本,再从各一级行业内按自由流通市值高低依次选入一定数量证券,以使样本数达到100只,且各一级行业自由流通市值占比与中证全指尽可能保持一致。

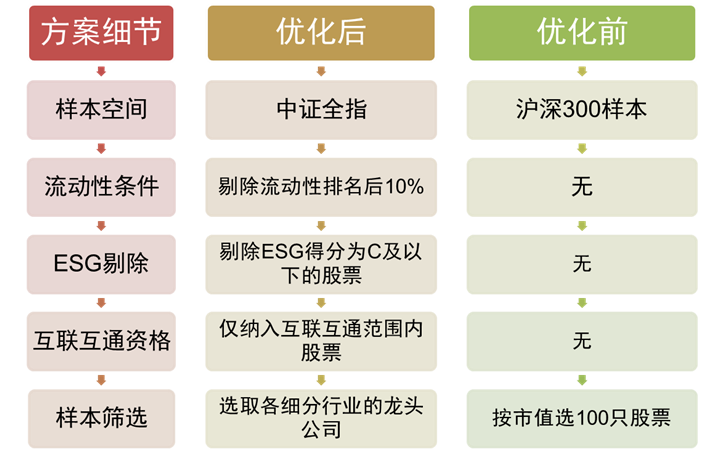

总体来看,本次中证100指数优化后的编制采用从样本空间、流动性条件、ESG剔除、互联互通筛选到样本筛选的流程,其中每一环节都较优化前的指数编制方法有所变化。

新的编制方案中颇受关注的一点是优化纳入了ESG投资理念,优化后,中证100指数将成为A股宽基指数中唯一进行了ESG负面剔除的指数。此外,指数中的全部样本都可以通过互联互通渠道自由买卖,并更具有行业龙头特征。

图:优化后的中证100指数更能代表A股核心资产

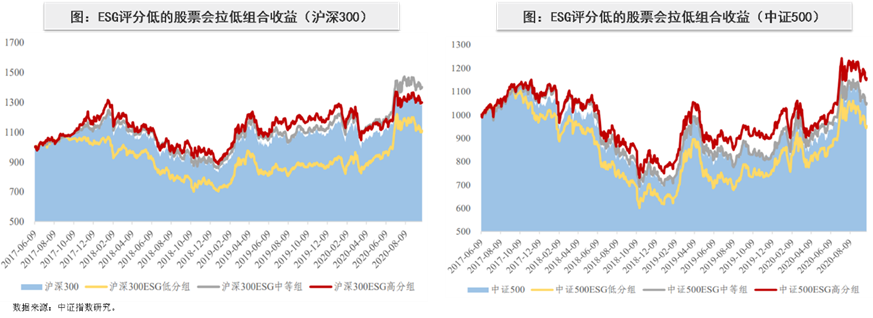

中证100指数新增了对ESG评价的考察,剔除ESG得分为C以下的个股,成为目前A股宽基指数中唯一进行了ESG负面剔除的指数。

ESG关注企业在环境、社会和治理三个维度上的表现,与“高质量发展”理念一致,与“碳达峰”、“碳中和”国家战略相匹配。研究发现,正向筛选ESG得分高的股票未必能获得较高收益,但ESG得分极低的公司往往面临爆雷风险,进而给投资者造成损失,同时亦会降低指数的公信力。

中证100指数编制时进行ESG负面剔除一方面有利于推广ESG投资理念,服务国家双碳战略,另一方面能够降低投资风险,实现定向“排雷”,提高组合收益,使中证100成为投资者具备长期投资价值的良好标的。

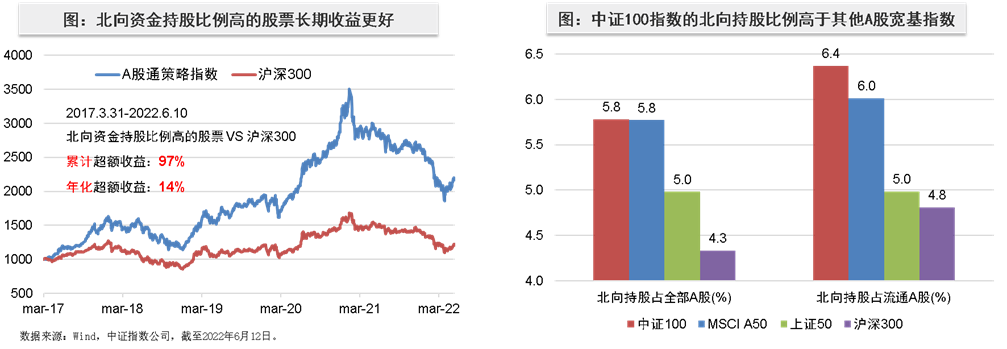

优化后的中证100指数将仅从互联互通名单中筛选指数样本,北向资金持股占全部股本和流通股本的比例在可比宽基指数中是最高的。在增量资金和公司质地更好的双重因素下,北向持股比例高的公司更能获得较高长期收益。

举例来看,A股通策略指数采用市值加权方法选取了北向资金持股比例最高的50只股票,通过数据对比,可以看到A股通策略指数与沪深300相比超额收益明显,区间累计超额收益97%,年化超额收益14%,区间累计超额收益97%,年化超额收益14%。

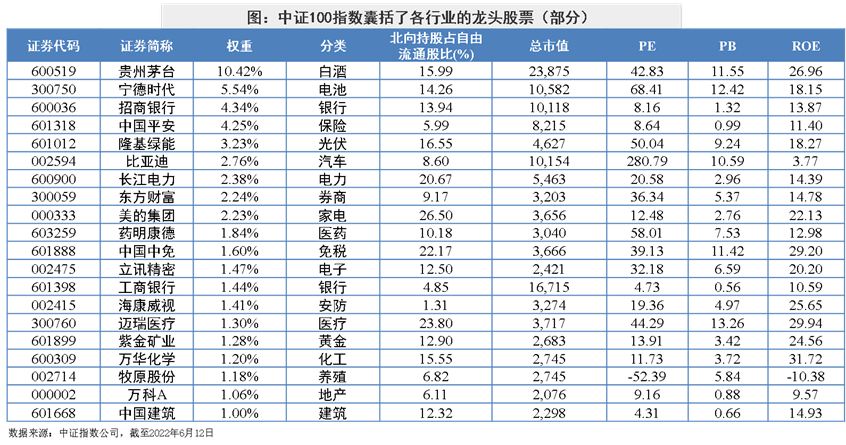

优化升级后中证100指数的样本聚焦在各细分行业龙头第一第二的公司,这些公司都是各领域具有“茅”特点的核心资产,本次优化也使中证100更具有“茅”指数特性,成为真正的A股“核心资产”代表指数。

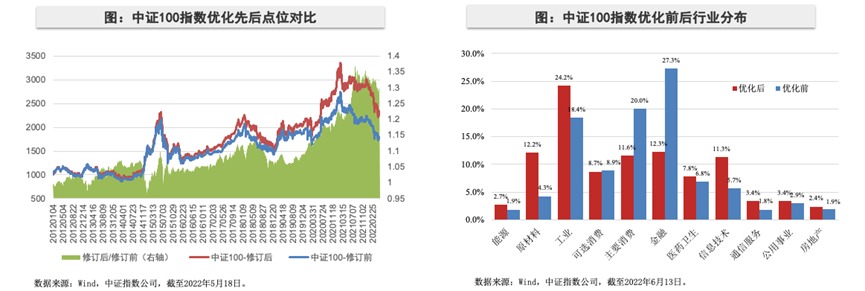

国内经济从高速发展转向高质量发展,也意味着行业龙头更容易凭借竞争优势获得高收益。将优化前后的中证100指数的点位进行对比,可以看到自2012年以来,优化后的中证100指数累计获得30%的收益提高。

优化后的中证100指数样本不仅收益显著提升,在行业分布上也更加均衡合理。原指数中金融、地产等传统行业权重过高问题得到缓解,工业、信息技术、医药卫生等新兴科技制造业权重得到了相应提高。