《金基研》天涯/作者 杨起超 时风/编审

近年来,全球电子、微电子、光电子、通讯、光机电一体化系统等行业的发展,带动了全球激光加工设备制造行业的迅速发展,同时国内新能源汽车、半导体和电子制造产业的发展,使国内激光加工设备市场更具发展潜力。同时,在碳中和时代背景下汽车电动化进程加快,新能源汽车及动力电池行业蓬勃发展,带动激光及自动化设备市场增长。

作为激光及自动化综合解决方案提供商,深圳市海目星激光智能装备股份有限公司(以下简称“海目星”)专注于激光及自动化设备的研发、生产和销售。经过多年深耕激光及自动化装备领域,海目星在行业中形成了核心技术、专业人才、精细服务、战略管理、客户资源等方面的竞争优势。此外,海目星在手订单充裕,为业绩稳定打下坚实基础,其未来可期。

一、行业市场规模平稳增长,激光设备行业发展前景广阔

激光是一种纯色、准直、高亮、同向、能量密度高的光子队列,享有“最快的刀”、“最准的尺”、“最亮的光”等美誉。其广泛应用于材料加工与光刻领域、通信与光存储领域、科研与军事领域、医疗与美容领域、仪器与传感器领域及娱乐、显示与打印领域。

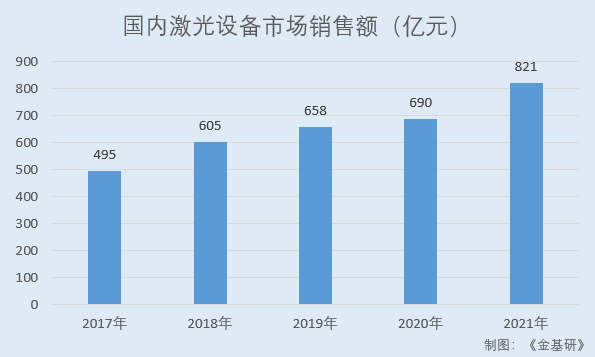

随着智能制造设备行业的不断发展,消费电子、新能源、PCB电路板等加工设备需求持续增长。从行业收入规模来看,国内激光设备市场销售额呈持续增长态势。

2017-2021年,国内激光器市场规模分别为495亿元、605亿元、658亿元、692亿元、821亿元。

激光加工制造的特点在于激光易于控制,可以将激光加工系统、机器人系统与计算机数控技术等相结合,柔性化程度高、加工速度快、出产效率高、产品出产周期短,行业具有广阔的发展前景。

长期以来,激光加工设备行业受到国家产业政策的重点鼓励和大力支持。《国家中长期科学和技术发展规划纲要(2006-2020)》、《当前优先发展的高技术产业化重点领域指南》、《“十三五”国家科技创新规划》、《2017年度增材制造重点专项项目申报指南》等政策均强调重点支持激光产业的发展,为产业持续快速发展提供了广阔的产业政策空间和良好机遇。

同时,国内激光设备市场渗透率不断提升,传统加工技术替代市场前景广阔。

中小功率激光切割设备作为使用刀具类机床的替代产业,目前尚处于产业成长的初期阶段,随着传统产业的技术升级、产业结构调整以及产品个性化需求趋势的发展加快,激光设备将在越来越多的领域普及,产业应用具有巨大的发展前景,未来将呈现“用刀的地方就可以用激光替代”的产业格局。

高功率激光切割及焊接设备方面,基于期初投资成本的考虑,许多下游厂商特别是重工业制造商不会考虑改用激光工艺。随着制造业转型升级,未来对生产工艺和质量的新要求将促使激光工艺的渗透率不断提升。

此外,激光加工设备在新兴应用领域快速发展,将对许多传统加工产业产生重大冲击。随着3D打印材料和打印设备价格的下降,3D打印市场有望迅速扩展,成为重要的加工手段。随着皮秒、飞秒激光技术的逐步成熟和产业化,激光将更广泛地应用于蓝宝石、特种玻璃、陶瓷等脆性材料的精密加工,支撑半导体、消费电子等产业的发展。

另外,激光加工的环保特性符合工业发展的趋势。目前,国内提出提高资源使用效率,降低生产过程中的污染成本,发展新能源,通过实施绿色战略来实现经济的可持续发展。高效率、低能耗、低噪音的环保制造技术将是未来工业加工的趋势。中小功率激光加工技术无刀具磨损,不产生噪音,不易受电磁干扰,无环境污染,符合制造技术绿色化所追求的目标。

二、下游动力电池行业蓬勃发展带动市场增长,多赛道布局提高抗风险能力

激光及自动化设备下游应用领域广泛,作为激光及自动化综合解决方案提供商,海目星主要从事动力电池、消费电子、钣金加工等行业激光及自动化设备的研发、设计、生产及销售。其中,动力电池激光及自动化设备已成为海目星未来几年业绩增长的主要因素。

在碳中和的时代背景下,世界主要经济体纷纷出台了新一轮新能源行业的刺激政策,包括欧洲提出的《2030年气候目标计划》、国内提出的“2030年碳达峰、2060年碳中和”的总体目标,以及美国计划推行的新能源政策一揽子计划等。汽车产业作为减碳的重要行业被广泛用作政策抓手,各国相继宣布了各自的汽车电动化规划进程。

欧盟自2020年以来各类促进新能源车发展的政策便不断加码,如建立400-600亿欧元新能源汽车投资基金,加速投资零排放产业链,并在2025年之前新建200万个公共充电桩等;2021年8月5日美国白宫发表声明,设定了2030年电动车占新车销量比例达到50%的目标,并加快充电基础设施建设的投资,强化全球汽车电动化的趋势;国内方面,根据《新能源汽车产业发展规划2021-2035》,到2025年,新能源汽车销量需达到汽车总销量的20%。

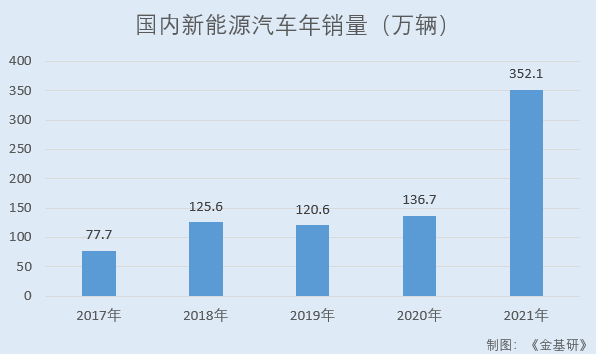

受刺激政策的影响,近年来国内新能源汽车市场高速发展,全国年销量持续提升。

2017-2021年,国内新能源汽车年销量分别为77.7万辆、125.6万辆、120.6万辆、136.7万辆、352.1万辆。其中,2019年新能源汽车销量下降系补贴大幅退坡造成。

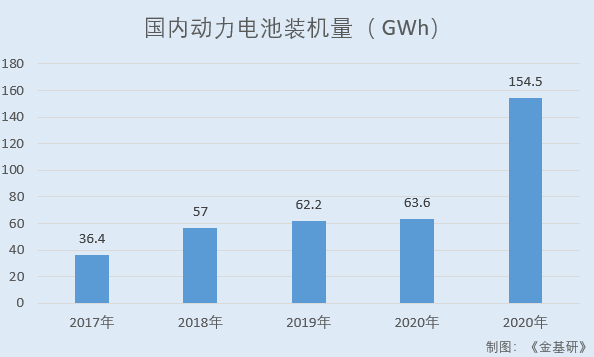

国内新能源汽车销量的增长带动国内动力电池装机量持续增长。

2017-2021年,国内动力电池装机量分别为36.4GWh、57GWh、62.2GWh、63.6GWh、154.5GWh。

在此背景下,电池厂商纷纷新增投资以扩大产能,高工锂电据不完全统计,2021年国内动力电池投扩项目63个(含募投项目),投资总额达6,218.39亿元,规划新增产能超过2.5TWh。

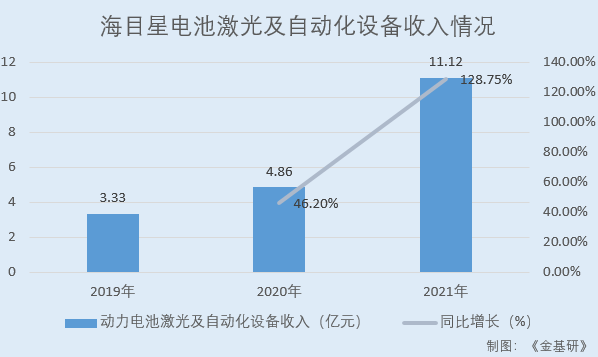

动力电池应用市场的蓬勃发展直接带动了激光装备市场的增长。

2019-2021年,海目星动力电池激光及自动化设备收入分别为3.33亿元、4.86亿元、11.12亿元,2020-2021年分别同比增长46.2%、128.75%。

由于动力电池行业的市场需求受宏观经济及政策等多方面因素的影响,具备周期性波动,海目星通过多赛道布局,提高自身抗风险能力。

在消费电子领域,产品种类丰富、下游客户应用场景各异,海目星开发并推出了全自动精密线路板激光切割设备、PCB激光打标机、全面屏全自动激光切割机、OLED激光钻孔机、全自动VCM组装线等产品。

随着5G换机进程的推进,3C行业进入新一轮创新周期,消费电子行业景气度和设备需求逐步回升。2021年全年,国内市场手机总体出货量累计3.51亿部,同比增长13.9%,其中,5G手机出货量2.66亿部,同比增长63.5%,占同期手机出货量的75.9%。预计未来国内3C市场整体将保持中高速增长态势,助推相关激光加工设备需求持续增长。

在钣金行业,产品主要用于板材、管材高功率切割,海目星开发并推出了板材激光切割机、专业管材激光切割机等设备。

高速和高加速度的运行方式使激光切割机的机床机械传动部件比传统的机床(如车床,铣床等)磨损的更严重,且激光切割设备中激光器和切割头等光学器件也会随着切割机的使用而逐渐老化,由此带来3-5年的设备更替周期。目前市场上中低功率激光切割运控系统已存在大量存量设备。由于机器磨损和老化、以及激光器技术更迭,预计未来这些存量设备更新替代需求不低。

在光伏行业,2022年4月,海目星光伏业务获得客户10.67亿元中标通知,主要产品为Topcon激光微损设备,该项目是海目星光伏激光及自动化设备首次获得大规模订单,为海目星进军光伏专用设备领域奠定了良好的基础。

三、持续强化两大核心技术能力,激光器多个指标达到或优于同类产品

作为高新技术企业,海目星专注于激光光学及控制技术以及与激光系统相配套的自动化技术,并持续强化这两大核心能力。

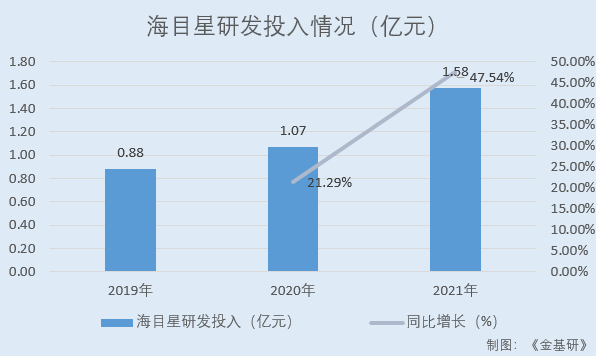

从研发投入看,近年来海目星持续加大研发投入,提升自身核心竞争力。

2019-2021年,海目星研发投入分别为0.88亿元、1.07亿元、1.58亿元,2020-2021年分别同比增长21.29%、47.54%。

经过多年的研发积累,截至2021年12月31日,海目星拥有多项同激光光学及自动化相关的核心技术,并拥有专利技术及软件著作权444项,包括35项发明专利、289项实用新型专利、5项外观设计专利以及软件著作权115项。

值得一提的是,2021年海目星获得丰硕的研发成果:申请知识产权103项,其中发明专利28项、实用新型专利35项、外观设计专利4项、软件著作权36项;获得授权知识产权95项,其中发明专利2项、实用新型专利53项、外观设计专利4项、软件著作权36项。

在激光器设计方面,海目星通过自主创新的激光谐振腔光学设计技术、皮秒激光器能量放大技术等设计和控制技术的应用,成功开发出20W紫外纳秒激光器、35W绿光纳秒激光器等系列产品。

同国际一流激光器生产企业的同类产品相比,海目星自主研发的激光器在多个指标上都达到或优于同类产品,故海目星自主研发的纳秒系列紫外激光器、纳秒系列绿光激光器及皮秒系列激光器达到了行业内的“先进水平”。

纳秒系列紫外激光器方面,海目星激光器功率波动<1.5%,光斑圆度>95%,激光器冷开始时间<10分钟,热开机<2分钟;美国Lumentum公司的Q-Series激光功率波动<2%,光斑圆度>85%,激光器冷开始时间<20分钟,热开机<10分钟;美国相干公司的MATRIX355激光功率波动<2%,光斑圆度>90%,激光器冷开始时间<20分钟,热开机<5分钟。

纳秒系列绿光激光器方面,海目星激光器功率波动<1.5%,光斑圆度>95%激光器冷开始时间<10分钟,热开机<2分钟;美国Lumentum公司的Q-Series激光功率波动<2%,光斑圆度>85%,激光器冷开始时间<20分钟,热开机<10分钟;美国相干公司的MATRIX532激光功率波动<+2%,光斑圆度>90%,激光器冷开始时间<20分钟,热开机<5分钟。

皮秒系列激光器方面,海目星激光器脉冲宽度<10ps,光斑质量M2<1.3,光斑圆度>92%;美国Lumentum公司的PicoBlade系列皮秒激光器M2<1.3,脉冲宽度10ps;美国相干公司的HyerRapid皮秒激光器M2在1.3-1.4间,脉冲宽度<15ps,光斑圆度>85%。

在激光控制及工艺应用方面,海目星自主研发了嵌入式高速激光控制卡技术、激光同轴视觉定位技术、电池极片激光切割技术、激光精密清洗技术、激光表面处理技术等与激光应用密切相关的技术与工艺,在诸多应用技术的支撑下,保障了设备在激光加工(切割、标记、焊接、清洗、钻孔等)环节的精密、高效、稳定运行。

在与激光系统相配套的自动化技术方面,海目星通过对材料分析应用、高精度夹治具及结构设计、仿真分析、控制系统等领域的深入研究,掌握了诸如防高温金属熔珠粘附材料工艺、金属箔材加强筋技术、丝线送线挂线技术、除尘仿真技术、结构强度仿真技术、集成式工业自动化控制系统框架等核心技术,保障了激光同自动化有机结合。

此外,在激光智能自动化设备研发领域,海目星将激光技术与机、电、软技术紧密融合,根据对下游行业技术发展和加工需求的深刻理解,经过多年的行业研发积累,海目星形成了激光智能自动化设备在性能及稳定性方面的突出比较优势。

四、凭借精细服务巩固综合竞争优势,依靠战略管理优势抢占市场发展先机

目前,海目星主营产品可分为标准化产品及非标准化产品,其中标准化产品包括通用激光及自动化设备中的钣金激光切割机和激光打标机,非标准化产品包括动力电池激光及自动化设备、显示及脆性材料精密激光及自动化设备、通用激光及自动化设备中除标准化产品以外的其他设备。

其中,非标准标准化产品需要根据客户需求定制化生产。依托核心技术优势,海目星可以针对客户需求提供定制化、个性化服务,从研发、生产和销售各个环节迅速作出响应;可以准确把握市场需求,提供激光器等部分核心部件、激光智能自动化设备和成套智能自动化生产线等一站式解决方案。

同时,海目星各事业部设置了专业的市场服务团队,充分发掘和开拓新行业、新市场的潜在目标客户,针对不同行业不同特点的客户,为其提供定制化的激光及自动化综合解决方案。

此外,海目星建立了售后服务中心、区域项目服务部、售后服务站三级专业服务体系和权责明确、激励高效的多部门快速联动机制,可提供及时现场支援、量产问题排除、工艺培训、品质检测评估等专业服务,与客户定期交流并及时、快速响应,通过专业化、全方位服务进一步巩固自身的综合竞争优势。

为客户提供高质量、及时的售后服务,增强了海目星客户的产品使用体验,从而提高了客户粘性和忠诚度。

另外,海目星依靠战略管理优势抢占市场发展先机。通过紧密服务行业龙头企业,积极保持与行业领军人才的信息交流,海目星能够及时掌握全球研发的前沿动态和市场发展态势,敏锐捕捉市场信息、行业动向、政策导向所带来的风口机遇,并制定细分市场战略,整合资源提前布局,获取市场先发优势,并支撑多领域布局,强化自身的综合发展优势。

为实现战略发展目标,海目星建立了先进的战略管理与内控体系,通过人性化管理培育多元文化融合氛围。海目星实行业务事业部、项目矩阵式运作体制,采取以研发为基础、质量控制为核心,各部门协同合作的业务模式,构建了科学开发体系、标准化体系、质量控制体系和财务管理体系,进而形成以开拓进取、精诚合作、科学规范为导向的强大战略执行力。

五、坐拥优质客户资源,在手订单充裕营业收入稳步增长

经过多年深耕激光及自动化装备行业,海目星在激光、自动化和智能化综合运用领域积累了丰富的客户资源,已形成一定的行业影响力。

在动力电池领域,海目星作为国内重要的动力电池设备供应商,自成立以来就定位于服务下游各应用场景的龙头企业,专注于优势产品的推广,并不断巩固产品领先性。经过不懈努力,海目星客户包括宁德时代、特斯拉、力神、长城汽车、蜂巢能源、中航锂电、亿纬锂能、欣旺达等国内、国际主流动力电池企业。

在消费电子领域,凭借对激光及自动化技术应用的多年技术积淀,海目星设计并研发出了满足各类客户需求的高质量设备,目前海目星下游覆盖的客户包括Apple、华为、富士康、伟创力、比亚迪、胜美达、京东方、蓝思科技、华之欧、捷普电子、仁宝、赛尔康、雅达电子等。

同时,在具有广泛推广前景的激光钣金切割加工市场,海目星重点面向中小企业客户提供品牌化的激光智能自动化设备,支持中小企业全面提升智能制造能力。

在发展过程中,海目星产品经过下游多行业客户的检验和认可,在同行业中积累了一定的品牌知名度,凭借多款具备核心竞争力的产品,设备订单快速增长,市场占有率稳步提升。

值得一提的是,海目星持续获得销售订单,且在手订单充裕。

2021年,海目星继续沿着既定方针,在维护好现有客户的同时,重点开拓优质客户,围绕优质客户发展潜在客户,受益于下游行业的扩产需求,特别是动力电池厂商扩产需求旺盛,海目星订单签订相比上年同期增长态势良好。

2020年全年,海目星新签订单约25亿元(含税)。2021年全年,海目星新签订单约57亿元(含税),同比增长约128%。截至2020年12月31日,海目星在手订单约为17亿元(含税)。截至2021年12月31日,海目星在手订单约为51亿元(含税),同比增长约200%。

2022年1月1日-4月28日,海目星新签订单约20.77亿元(含税),收到中标通知书尚未签订合同金额约12.58亿元(含税)。

优质的客户资源和充裕的在手订单为海目星带来稳定的业绩增长。

据东方财富Choice数据,2019-2021年,海目星的营业收入分别为10.31亿元、13.21亿元、19.84亿元,净利润分别为1.46亿元、0.77亿元、1.09亿元。

到了2022年一季度,海目星实现营业收入4.47亿元,同比增长254.45%,实现净利润0.11亿元,同比增长149.29%。

未来,海目星将继续加大对激光及自动化装备研发投入,不断深耕动力电池、消费电子行业,持续开发上述行业激光及自动化设备应用技术,进一步深挖客户潜在需求。同时,海目星将积极布局光伏、5G、氢能源、半导体等领域激光及自动化设备和技术储备。