3月21日,发改委、能源局发布《‘十四五’新型储能发展实施方案》,方案从总体要求、技术体系、产业化步骤、市场化、管理体系、合作竞争、保障措施等八个方面进行了要求说明。根据《方案》要求,储能市场25年达到规模化,30年全面市场化,市场空间广阔。根据GGII预测2025年储能装机规模将达到180GWh,2020年-2025年5年CAGR为60%。截至2020年底,电化学储能在我国储能市场中累计装机规模位列第二,同比增长高达91.2%。在《方案》的推动下,风光配储的经济性进一步凸显,储能全面市场化将提速,电化学储能迎来发展空间,电池ETF(159755)未来投资前景可期。

一、指数覆盖电池产业链上下游

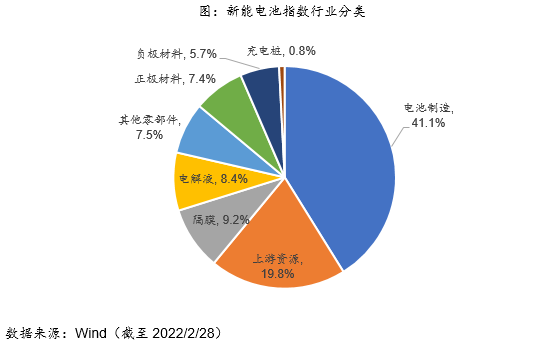

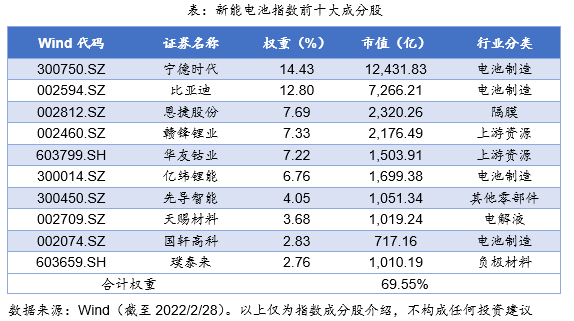

新能电池指数成分股中电池制造企业权重占比最高(41.1%);上游材料企业(正极+负极+隔膜+电解液)权重占比合计高达30.7%;此外,上游资源企业权重占比也达到了19.8%。

二、指数历史表现优异

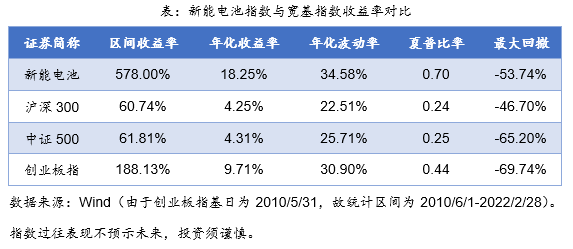

基日以来,新能电池指数累计收益率为1696.19%,年化收益率16.79%。而通过可比数据,自2010年6月1日以来,新能电池指数累计收益率为578.00%,年化收益率18.25%,夏普比率0.70;均高于沪深300指数、中证500指数以及创业板指。

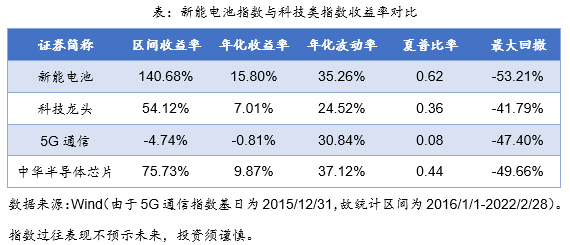

在与市场科技类指数进行对比后发现,自2016年以来,新能电池指数累计收益率140.68%,年化收益率15.80%,领先同期5G指数、科技龙头指数以及中华半导体芯片指数。

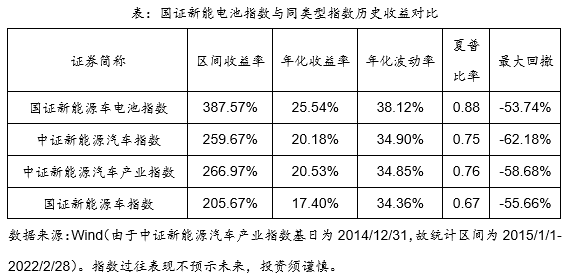

另一方面,在与新能源车同类型指数对比后发现,国证新能电池指数历史表现也领先其他同类型指数。自2015年至2022年2月28日,国证新能电池指数累计收益率为387.57%,年化收益率25.54%,夏普比率高达0.88,领先其他同类新能源车指数。

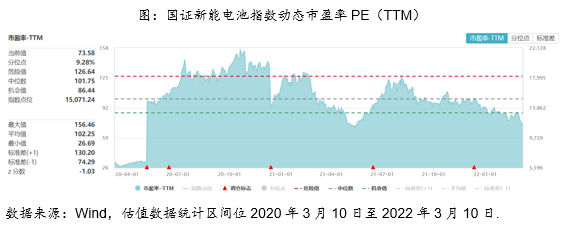

三、估值位于近两年中位水平,高成长性未来将快速消化估值

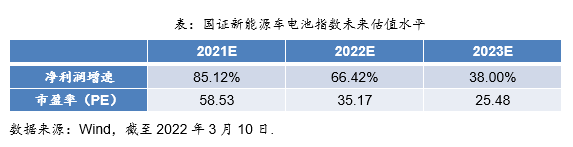

截至2022年3月10日收盘,国证新能电池指数动态市盈率PE(TTM)为73.58倍,位于指数近两年来9.28%历史分位数。国证新能源车电池指数的估值或将被其高利润增速所消化。根据Wind预测数据,该指数在2022年、2023年的净利润增速将分别达到66.42%和38.00%,对应市盈率(PE)将降至35.17倍和25.48倍。长期来看,国证新能源车电池指数或仍然具有相当高的投资价值。

四、新能源车电池行业景气度高

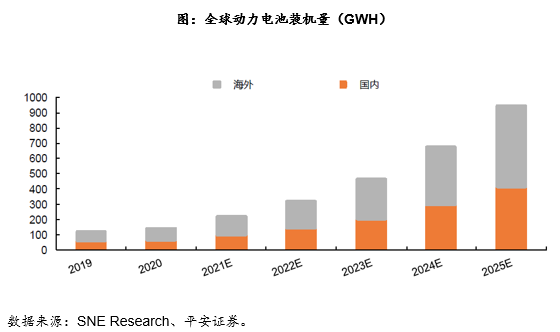

除储能行业的应用外,电池系统还是新能源车中成本占比最高的部件,其成本占比接近40%。随着新能源车的普及,动力电池行业规模预计将快速增长。2020年全球动力电池装机量为139GWH, SNE Research预测全球动力电池装机量在2025年将达到940GWH,2020-2025年复合增速超过45%。