《金基研》陈立/作者 杜锋 时风/编审

2020年6月13日,距科创板正式开板以来,已满一周年。近一年来,上海证券交易所受理了超过300家企业的科创板发行上市申请,其中已上市企业超过100家,总市值已破1.7万亿元。

位于生物基合成材料制造业的上海凯赛生物技术股份有限公司(以下简称“凯赛生物”)于2020年6月5日通过了科创板的首发,并于7月15日获准注册,登陆科创板之路再进一步。近年来,凯赛生物不断拓宽客户资源,经营管理能力突出。除此之外,凯赛生物产品的毛利率逐年攀升,产品竞争力也不断提升。

值得注意的是,作为科创板上市企业,凯赛生物拥有众多高素质人才,7位高管中4位为高学历人才,拥有百余项发明专利加持的凯赛生物科创实力强劲。

一、多项政策促生物制造业发展,行业成长空间可期

生物产业是中国战略性新兴产业的主攻方向,对于中国加快壮大新产业、发展新经济、培育新动能,建设“健康中国”具有重要意义。生物制造产业作为生物产业重点发展方向之一,属于国家重点鼓励和发展的行业。

近年来,政府主管部门出台了一系列鼓励生物制造产业发展的产业政策。

2015年11月,工信部发布的《产业关键共性技术发展指南(2015年)》中定义了涉及生物基化学纤维产业化关键技术,并把该技术确定为优先发展的产业关键共性技术。

2016年9月,工信部印发的《纺织工业发展规划(2016-2020)》提出,要突破生物基合成纤维原料高效合成技术,发展生物基聚酯、聚乳酸纤维、生物基聚酰胺纤维等产业化技术,突破生物基合成纤维原料工业化制备集成化技术和绿色加工工艺开发。

2016年12月,国家发改委印发的《“十三五”生物产业发展规划》指出,要进一步夯实生物产业创新基础。

2017年5月,科技部制定了《“十三五”生物技术创新专项规划》,目标到2020年,完善生物技术标准体系,培育一批具有重大创新能力的企业,基本形成较完整的生物技术创新体系,生物技术产业初具规模,国际竞争力大幅提升。

2017年10月,工信部研究修订了《产业关键共性技术发展指南(2017年)》,将生物基化学纤维产业化关键技术(生物基戊二胺、聚酰胺产业化制备关键技术及装备)确定为优先发展的产业关键共性技术。

2018年9月,工信部公布了《重点新材料首批次应用示范指导目录(2018年版)》,聚酰胺56作为先进基础材料之一进入示范目录。

2019年11月,科技部发布《关于支持建设国家合成生物技术创新中心的函》指出,建设国家合成生物技术创新中心,对于抢占全球生物技术与产业发展制高点,推动经济社会绿色可持续发展等具有重要的战略意义和现实意义。

据了解,目前全球己二腈主要被海外企业垄断,国内还没有企业能够生产己二腈,国内市场对己二腈的需求每年主要通过进口实现。2013—2018年我国己二腈进口量持续增长,年均增长率约为17%。2018年,中国己二腈进口量为29.3万吨。

与此同时,己二腈是己二胺生产的前提,中国市场PA66的生产完全依赖英威达和奥升得两家公司。凯赛生物的生物法戊二胺能提供性能更好的PA56及PA5X系列聚酰胺,将彻底改变这一产业格局。

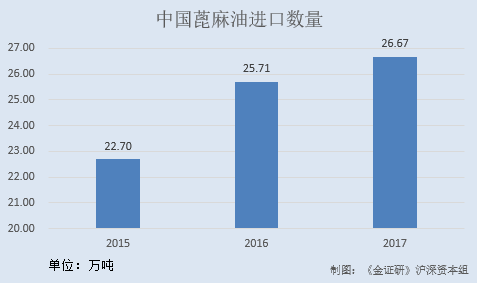

另一方面,中国甚至全球癸二酸的生产对印度蓖麻油有严重依赖。而近年来,中国蓖麻油的进口数也不断增长。

据同花顺iFinD数据, 2015-2017年及2018年1-2月,中国蓖麻油的进口数量分别为22.7万吨、25.71万吨、26.67万吨、3.91万吨,2016-2017年分别同比增长13.28%、3.72%。

而此番上市,凯赛生物将拟使用17.11亿元募集资金,用于4万吨/年生物法癸二酸项目,该项目的投产或将解决国内癸二酸高度依赖进口这一问题。

二、客户资源优势明显,经营管理能力突出

坐落于上海市的凯赛生物,成立至今已二十载,是一家高新技术企业,主要从事新型生物基材料的研发、生产及销售。

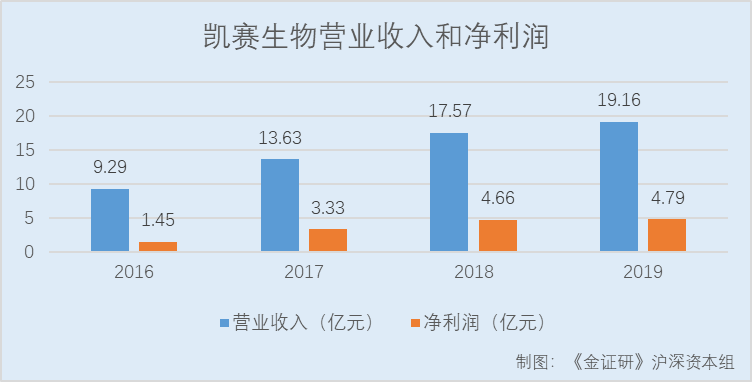

近年来,凯赛生物的营收规模不断扩大,业绩增速趋缓,经营渐趋稳健。

2017-2019年,凯赛生物的营业收入分别为13.63亿元、17.57亿元、19.16亿元,同比增长率分别为28.94%、9.05%。

同期,凯赛生物的净利润分别为3.33亿元、4.66亿元、4.79亿元,分别同比增长40.14%、2.70%。

从客户方面看,凯赛生物生物法长链二元酸产品获得了国际知名企业的认可,主要客户包括杜邦、艾曼斯、赢创、诺和诺德等全球著名化工、医药企业。

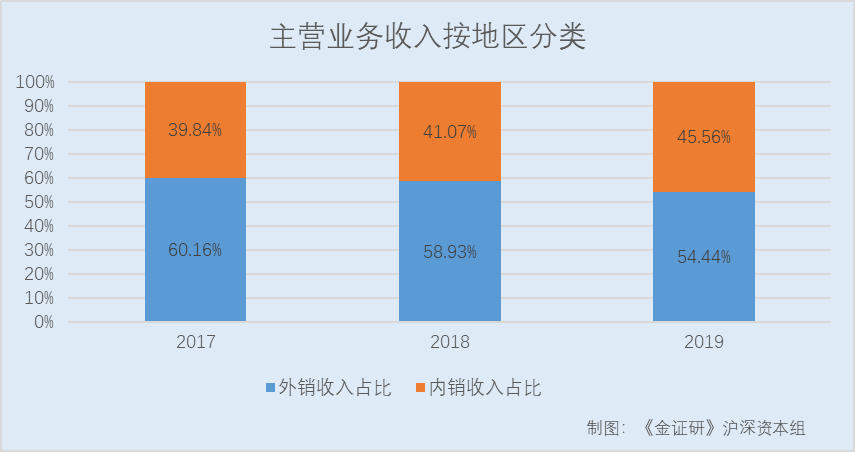

另一方面,凯赛生物生物法长链二元酸在国内应用领域的拓展和对下游市场的着力培育,国内客户高端应用市场在国际市场的占有率不断提升,凯赛生物境内收入占比也逐年增加。

2017-2019年,凯赛生物外销收入占比分别为60.16%、58.93%、54.44%,内销收入占比分别为39.84%、41.07%、45.56%。

而随着与客户的业务合作关系日益稳固和合作规模的日益扩大,凯赛生物整体销售收入规模逐年扩大。境内市场的开拓也有利于凯赛生物更充分的利用国内和国际两个市场,更好的分散单一市场风险,保障公司业绩平稳增长。

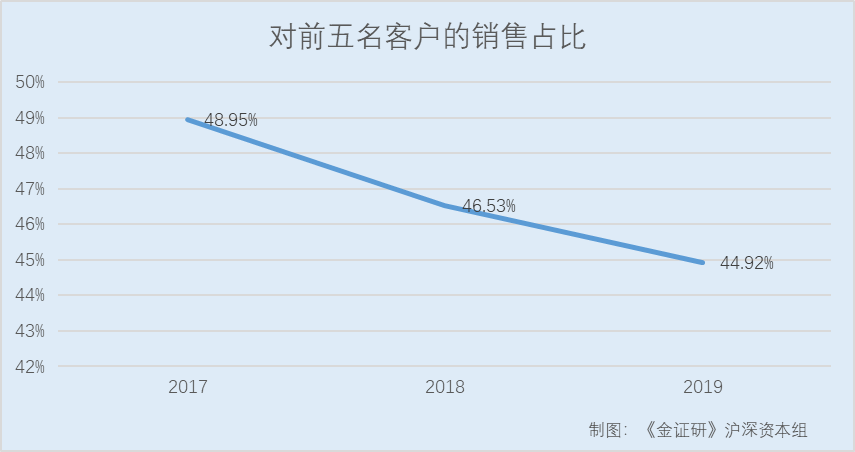

另一方面,凯赛生物的客户构成总体上比较分散,公司向单个客户的销售比例不存在超过50%的情形,不存在对少数客户的依赖。

2017-2019年,凯赛生物向前五名客户的销售额占营业收入的比值分别为48.95%、46.53%、44.92%,公司对前五大客户的依赖程度逐渐降低。

从采购活动方面看,凯赛生物也不存在向单个原材料供应商的采购比例占比超过 50%或严重依赖于少数供应商的情况。

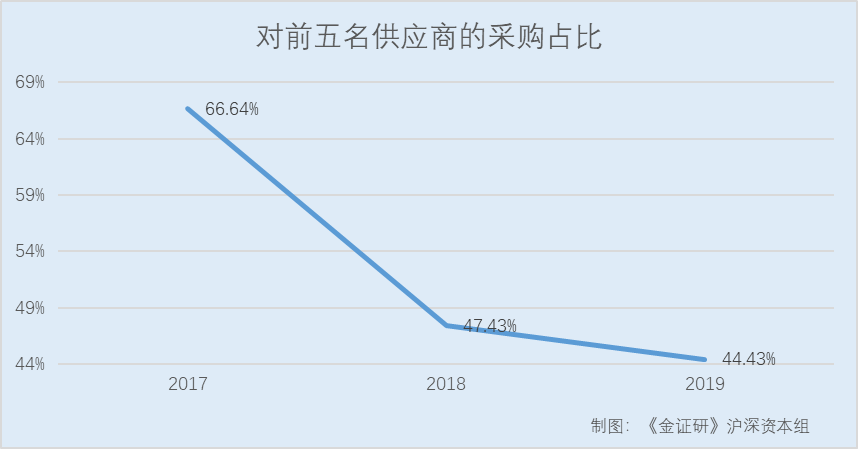

2017-2019年,凯赛生物向前五名原材料供应商的采购额占原辅料采购总额的比例分别为66.64%、47.43%、44.43%。

对前五大供应商的依赖程度逐年降低,凯赛生物的客户数量也不断增长,客户资源不断拓宽。2017-2019年,凯赛生物主营业务的客户数量同比增长29.73%、33.81%、8.38%。

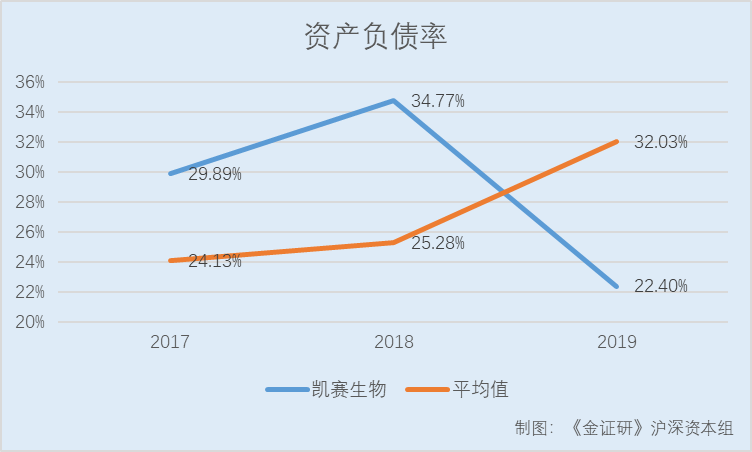

营收规模扩张趋缓的同时,凯赛生物的资产负债率也大幅下滑,且低于同行业公司水平。

2017-2019年,凯赛生物的资产负债率分别为29.89%、34.77%、22.40%。同期,同行业公司华大基因的资产负债率分别为16.70%、19.02%、25.52%,药明生物的资产负债率分别为17.01%、14.89%、26.74%,诺维信的资产负债率分别为38.68%、41.93%、43.83%。

根据以上三家同行业公司的数据,2017-2019年,凯赛生物同行业公司资产负债率的平均值分别为24.13%、25.28%、32.03%。

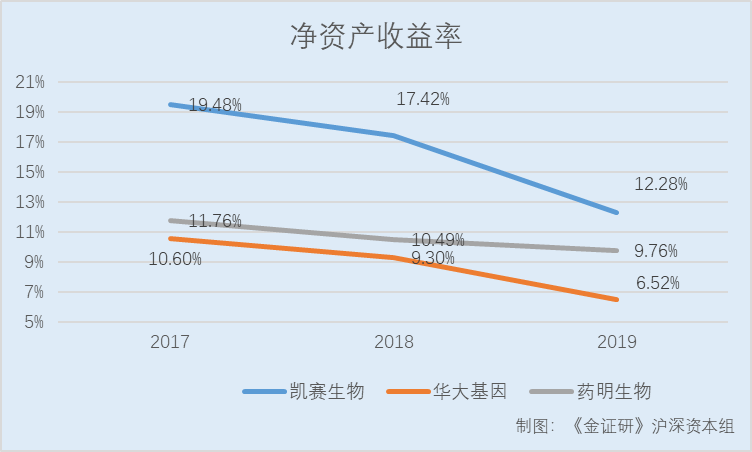

资产负债率低于同行业水平,偿债压力小的同时,凯赛生物的净资产收益率也领先于同行业上市公司。

2017-2019年,凯赛生物的净资产收益率分别为19.48%、17.42%、12.28%,深圳华大基因股份有限公司(以下简称“华大基因”)的净资产收益率分别为10.60%、9.30%、6.52%,药明生物技术有限公司的净资产收益率分别为11.76%、10.49%、9.76%。

净资产收益率高于同行业公司,凯赛生物的盈利能力呈强,而这也与公司出色的经营管理能力息息相关。

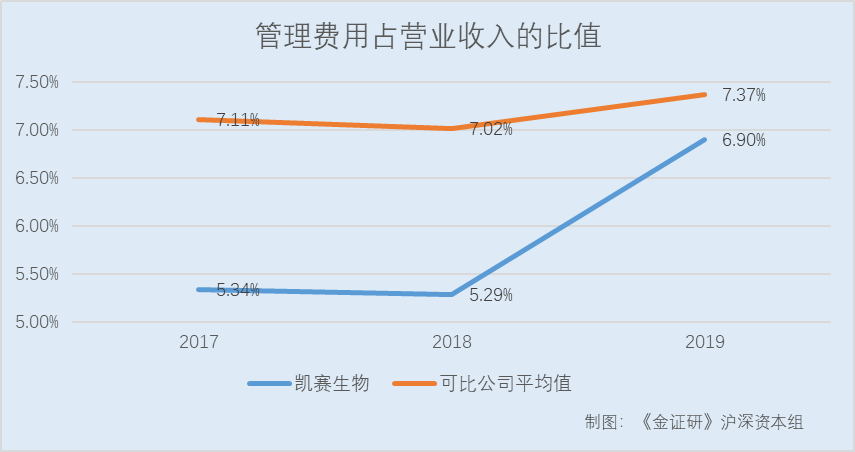

2017-2019年,凯赛生物的管理费用占营业收入的比例分别为5.34%、5.29%、6.9%。同期,同行业公司华大基因的管理费用占营业收入的比例分别为7.32%、6.56%、7.05%,药明生物的管理费用占营业收入的比例分别为8.28%、8.99%、9.22%,诺维信的管理费用占营业收入的比例分别为5.72%、5.50%、5.83%。

根据以上三家同行业公司的数据,2017-2019年,凯赛生物同行业公司管理费用占营业收入的比例的平均值分别为7.11%、7.02%、7.37%。

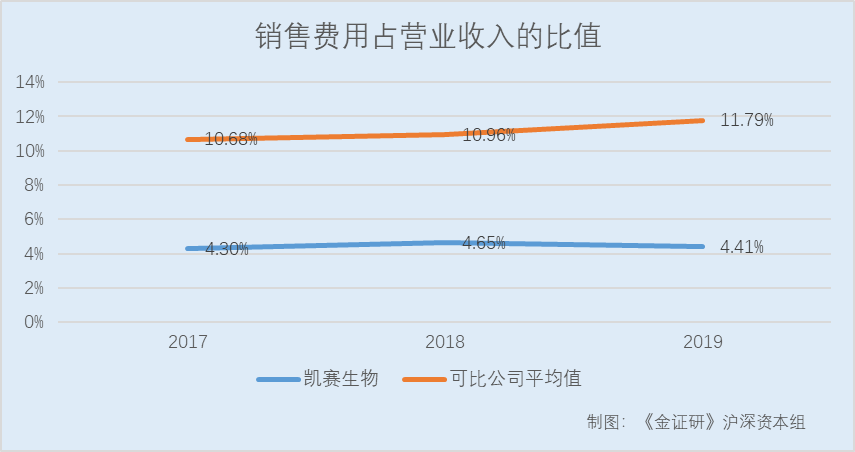

尽管近年来,凯赛生物的经营规模不断扩大,但管理费用却得到了有效地控制。与此同时,凯赛生物主要采取直销模式,无须发生较高的销售费用,因而凯赛生物的销售费用占营业收入的比例也低于同行业可比公司平均水平。

2017-2019年,凯赛生物的销售费用占营业收入的比例分别为4.30%、4.65%、4.41%。同期,同行业公司华大基因的销售费用占营业收入的比例分别为19.18%、20.28%、22.09%,药明生物的销售费用占营业收入的比例分别为1.71%、1.67%、1.93%,诺维信的销售费用占营业收入的比例分别为11.14%、10.92%、11.35%。

根据以上三家同行业公司的数据,2017-2019年,凯赛生物同行业公司销售费用占营业收入的比例的平均值分别为10.68%、10.96%、11.79%。

三、毛利率逐年攀升,产品竞争力不断提升

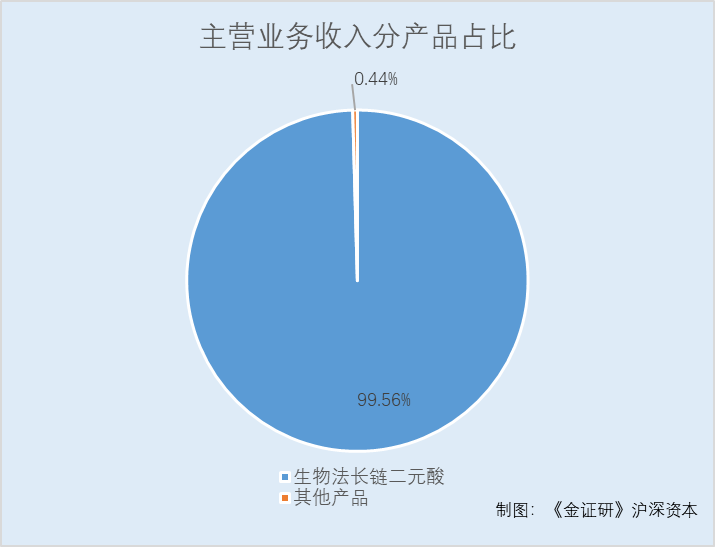

作为利用生物技术大规模生产长链二元酸系列产品的龙头企业,凯赛生物的产品占据全球市场主导地位。2019年,凯赛生物生物法长链二元酸产品、其他产品占主营业务收入的比值分别为99.56%、0.44%。

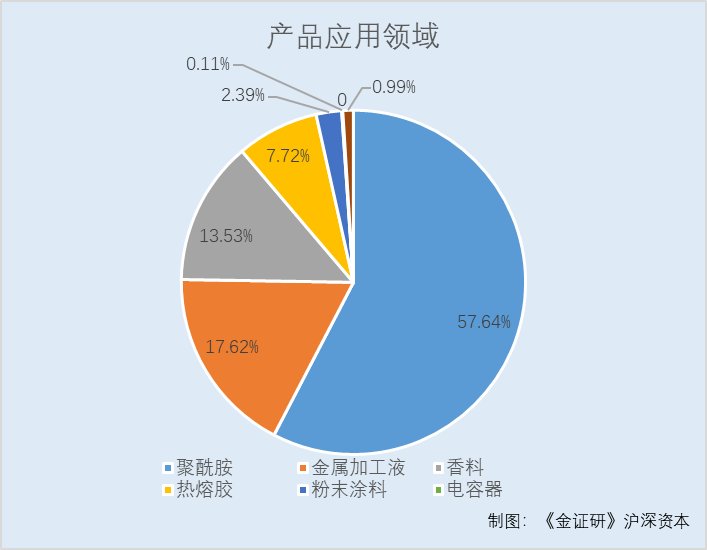

值得注意的是,凯赛生物的产品应用领域结构比较稳定,主要应用于聚酰胺、金属加工液以及香料领域。

2019年,凯赛生物的产品应用于聚酰胺、金属加工液、香料、热熔胶、粉末涂料、电容器、聚氨酯以及其他等领域的收入分别为102,527.68万元、31,351.97万元、24,069.46万元、13,725.92万元、4,257.14万元、197.21万元、1.88万元、1,758.23万元,占主营业务收入的比值分别为57.64%、17.62%、13.53%、7.72%、2.39%、0.11%、0.00%、0.99%。

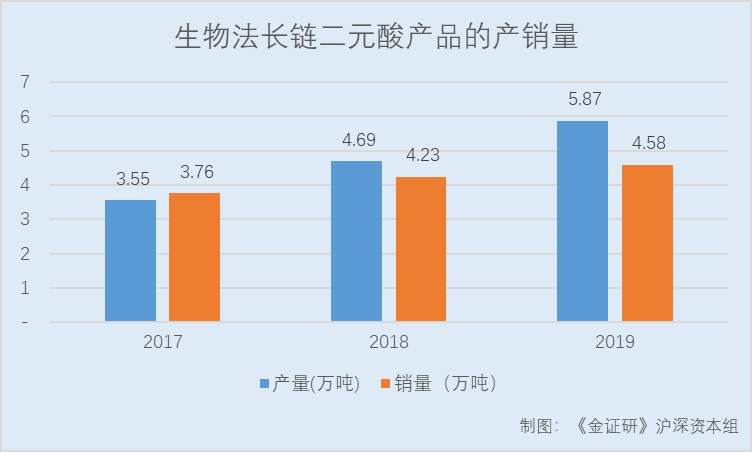

随着聚酰胺产业市场规模的不断扩大,凯赛生物主营产品的产销量也逐年增长。

2017-2019年,凯赛生物生物法长链二元酸的产量分别为3.55万吨、4.69万吨、5.87万吨,2018-2019年分别同比增长32.07%、25.15%。

同期,凯赛生物生物法长链二元酸的销量分别为3.76万吨、4.23万吨、4.58万吨,2018-2019年分别同比增长12.47%、8.45%。

从产品的技术先进性方面来看,通过生物制造技术,凯赛生物能够生产从九碳到十八碳的各种链长二元酸(目前以DC12、DC13为主),相比以十碳和十二碳二元酸为主的传统化工生产方法,产品种类更丰富,且兼具经济。

除此之外,凯赛生物凭借生物制造方法自主生产生物基戊二胺,实现二元胺生产的技术突破,在有望解决国内聚酰胺行业发展的主要瓶颈的同时,为市场、客户提供来源于可再生生物质原料的新型“生物制造”新材料。凯赛生物的生物基戊二胺实验性产品经下游国际客户验证。

从品牌优势方面看,凯赛生物的产品质量优良且性能稳定,在市场中树立了良好的品牌形象,与杜邦、艾曼斯、诺和诺德、赢创等知名企业建立了长期稳定商业合作关系,并配合下游客户深度研发产品潜在应用,进一步提升客户粘性。此外,凯赛生物还在美国和香港设立了子公司从事境外销售,进一步加强境外客户覆盖。

从产品质量优势方面看,凯赛生物产品质量优良且性能稳定,作为全球长链二元酸市场主导供应商,产品作为业内标杆,并定义了该产品主要生物指标、质量标准、方法等重要参数。

据工信部联产业函〔2018〕397号文件,2018年,凯赛生物生物法长链二元酸被工信部评为制造业单项冠军产品。

另一方面,凯赛生物的生物基戊二胺实验性产品经下游国际客户验证,已用于汽车表面漆涂料,该应用获得欧洲新材料大奖(ECS Innovation Award)。

依托聚酰胺56产品,凯赛生物打造的自有纺织材料“泰纶”,其在阻燃、吸湿排汗、染色能力等方面都有一定优势,在服装、箱包、地毯、工装等下游产业中都具备替代传统尼龙化纤等原料的潜力。“泰纶”也被评选为2017年中国国际纺织纱线(春夏)展览会“最受关注纤维产品”,连续两年入选“中国纤维流行趋势”。

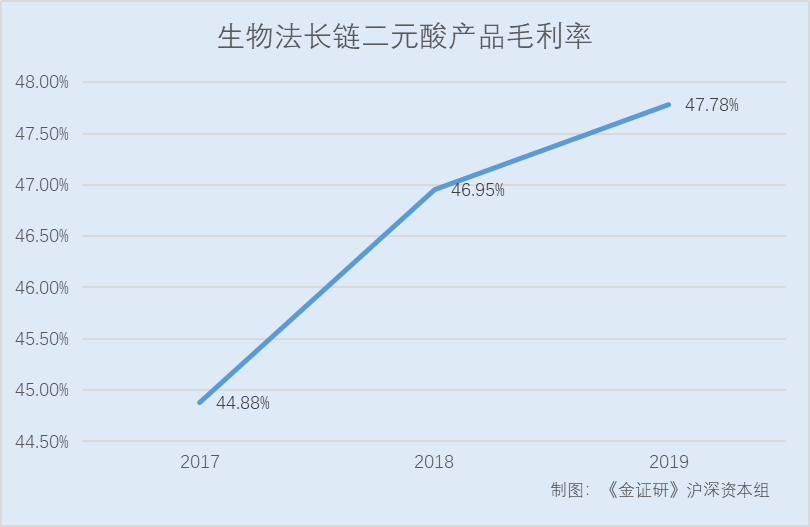

借助着品牌优势和质量优势,凯赛生物产品的毛利率也逐年提升,竞争力不断增强。2017-2019年,凯赛生物生物法长链二元酸产品的毛利率分别为44.88%、46.95%、47.78%。

四、超半数高管为高学历人才,92项发明专利凸显科创实力

众所周知,科创实力与企业未来的成长能力息息相关。凯赛生物作为高新技术企业,同时也是一家专注生物制造理论技术及产业化方法的研发型企业。近年来,凯赛生物不断加大研发投入。

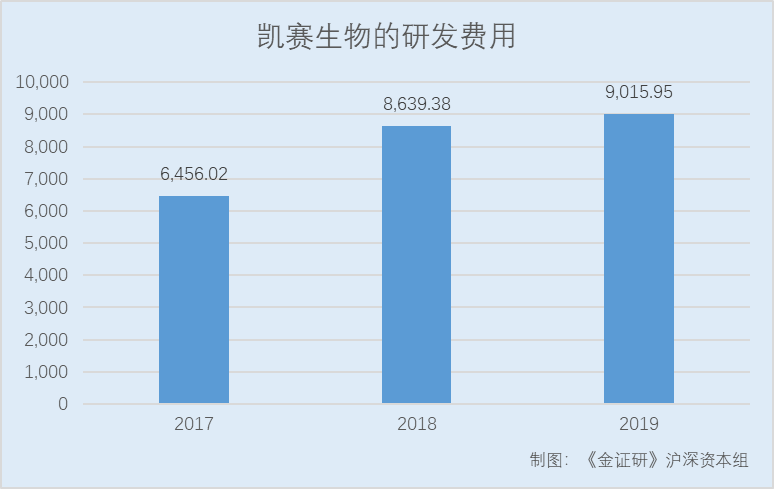

2017-2019年,凯赛生物的研发费用分别为6,456.02万元、8,639.38万元、9,015.95万元,占营业收入比例分别为4.74%、4.92%、4.71%。

人才是一个企业发展的“源动力”。凯赛生物拥有强大的研发人员团队,分布于合成生物学、细胞工程、生物化工、高分子材料与工程等各学科领域。

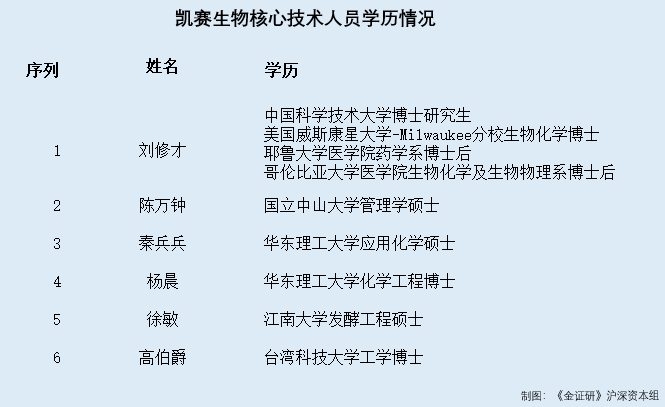

截止2019年12月底,凯赛生物拥有研发人员196人,占员工总数比例为14.37%。其中,凯赛生物共拥有6名核心技术人员,均为硕士及以上学历。

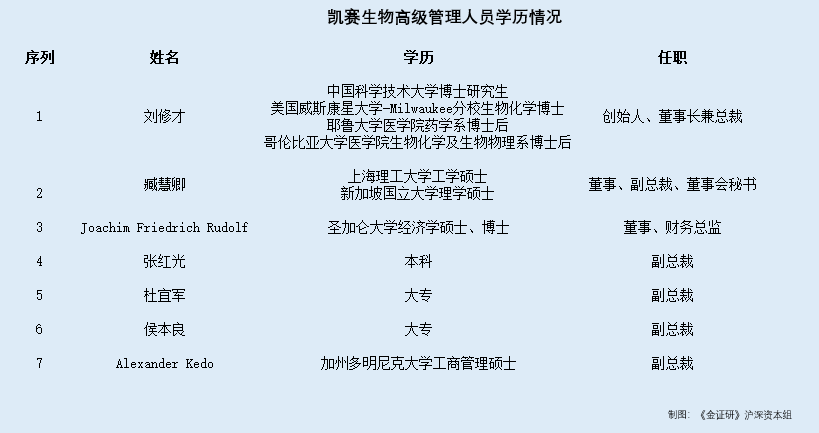

与此同时,“掌舵人”对一个企业未来的经营与发展也起着重要的作用。凯赛生物的7名高管中超半数为高学历人才。

其中,刘修才为凯赛生物的创始人、董事长兼总裁。刘修才的学历为中国科学技术大学近代化学系理学学士,中国科学院南京土壤研究所理学硕士,中国科学技术大学博士研究生,美国威斯康星大学-Milwaukee分校生物化学博士,耶鲁大学医学院药学系博士后,哥伦比亚大学医学院生物化学及生物物理系博士后。

臧慧卿为凯赛生物的董事、副总裁、董事会秘书。臧慧卿的学历为上海理工大学工学硕士、新加坡国立大学理学硕士。

Joachim Friedrich Rudolf为凯赛生物的董事和财务总监。Joachim Friedrich Rudolf的学历为圣加仑大学经济学硕士、博士,CFA(特许金融分析师)。

Alexander Kedo为凯赛生物的副总裁。Alexander Kedo的学历为加州多明尼克大学工商管理硕士。

拥有了高素质的人才,凯赛生物立足于自主研发,积极、广泛开展各级产学研用合作,与华东理工大学等院校建立了稳定的合作关系。并且,凯赛生物还结合了公司在生物基新材料大规模产业化的经验和成果,与科研院校在人才、信息等方面的优势,拓展生物基新材料的研究深度和应用领域。

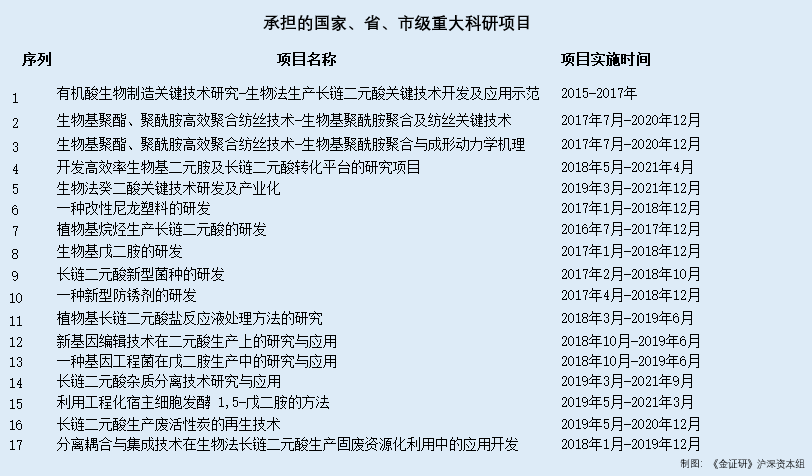

截至2019年底,凯赛生物承担的国家、省、市级重大科研项目共有17项。

在研发成果方面,凯赛生物坚持研发驱动战略,在生物制造理论技术和产业化实践两大层面持续研发开拓,进一步加强知识产权保护,通过持续的产品、技术和服务的创新,巩固和加强公司在行业的相对领先地位。

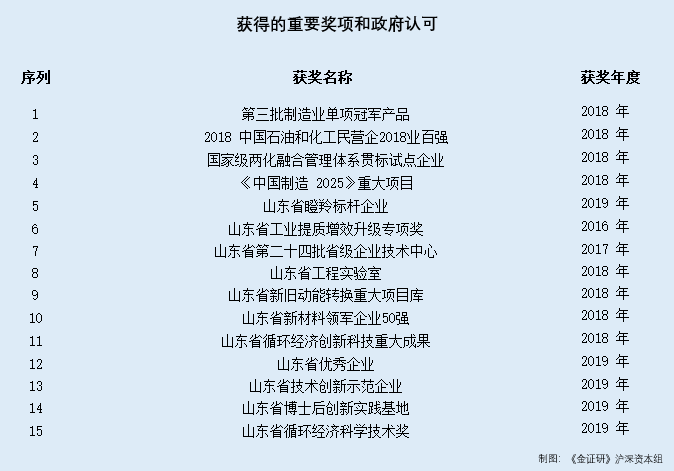

自成立以来,凯赛生物专注于发展主营业务和科技创新,获得了各级政府和主管部门的认可和奖励。截止2019年底,凯赛生物获得的重要奖项和政府认可共15项。

截至2020年3月31日,凯赛生物已取得了120项境内授权专利、19项境外授权专利。