2022年A股并未迎来期待中的开门红,开年首周,上证指数、沪深300、创业板指分别下跌了1.65%、2.39%、6.80%,结构中热门赛道调整幅度较大。连续的下跌给大家的情绪和钱包都造成了不小的波动,已经发生的是沉没成本,更重要的是我们当下如何应对?

一、开年下跌并不意味着全年的暗淡

回溯历史,开年下跌的现象并不罕见。2010年以来,有5年股市在开年连续下跌,分别是2010年、2011年、甚至牛市期间的2014年、2015年,还有2016年,上证指数在开年均有不同程度的连续下跌,最小下跌4.65%,最大下跌22.65%。但跌完之后均有一定的反弹,最小反弹6.86%,最大反弹61.42%。而从全年的表现看,则是有涨有跌,2014年、2015年分别上涨了52.87%、9.41%,2010年、2011年、2016年则出现了不同程度的下跌。

数据告诉我们,开年下跌并不意味着全年的暗淡。更关键的在于如何应对?市场层面来看,经济下行预期和对宽信用政策效果的担忧以及外围环境扰动会对市场有一定压制,但随着稳增长政策逐步发力和央行的资金面呵护,市场担忧有望减轻。波动的另一面的也是收益的机遇,当前的风浪或是为了更好地扬帆远航。

数据来源:wind,截至2022-01-06;

二、资本市场也会偏爱长情的人

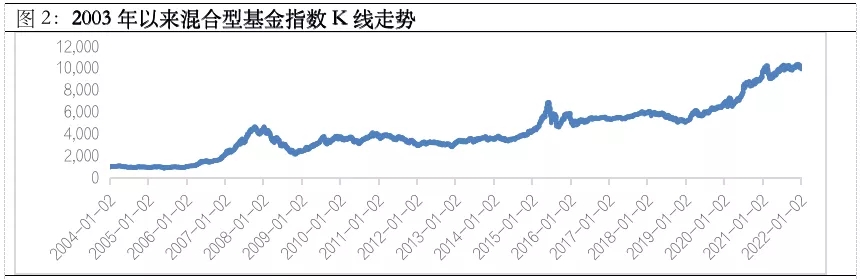

回眸历史,混合型基金指数竞走出了如此漂亮的K线。2005年以来,混合型基金指数的年化收益率达到15.63%,但现实情况是很少有人享受到了这个投资成果。原因则是在创造收益的过程中往往伴随着阶段性的回撤,情绪的恐慌造成了频繁的操作,起伏之间便是错过。此前,富国基金也联合其他机构基于投资者的真实交易数据,发布了《公募权益类基金投资者盈利洞察报告》,数据显示,投资者的持仓时长若小于3个月,盈利人数占比仅39%;若超过1年,盈利人数占比大幅提升到74%。可见,资本市场也会偏爱长情的人。

此外,观察混合型基金指数的走势,会发现每一轮高点都比前一轮高,每一轮底部也比前一轮底部高。背后含义则是无论进场的时点如何,在长期的时间维度下,都有理由和信心不悲观和不恐慌!

数据来源:wind,截至2021-12-31

三、长情的另一面也可以是平稳的“相携到老”

高波动市场下的长情意味着忍耐和包容,而事实上,也可以在相遇之初就选择平稳的“相携到老”,合适的就是最好的。股票市场的高回报对应着高波动,但对于追求稳健的人来说,坚守长情的过程或相对艰难。而如果一开始就选择相对稳健的产品,匹配之下,“携手同行”或是顺理成章的事了。

从模拟数据看,传统“固收+”基金和FOF基金借助资产配置的力量,能够有效的实现波动性的降低,而且收益在长期复利的加持下并不逊色于纯粹的股票,真正体现了“日积跬步,积小胜为大胜”的力量。

富国智浦稳进12个月持有FOF(A类:014682;C类:014683)在传统“固收+”产品基础上实现二次分散,努力打造FOF类的“固收+”,力争为投资人带来体验上的升级。感兴趣的朋友可以加以关注!

数据来源:wind,截至2021-12-31;历史模拟数据不预示未来,市场有风险,投资需谨慎。