一、宏观经济方面

美国通胀持续发酵,11月核心PCE物价同比创1982年来新高。美国11月PCE物价指数同比上涨5.7%,与预期持平,前期修正值为5.1%,创1982年以来新高;核心PCE物价指数同比增长4.7%,高于预期4.5%,也高于前值4.1%,为近40年来的最高水平。分项来看,汽油价格大幅上涨,同比上升56.7%,主要源于国际油价上涨和美国原油库存下降;二手汽车价格同比上涨54%,可以看出芯片及汽车零部件供应短缺问题仍制约汽车生产,二手车供不应求推升价格。另一方面,10月美国职位空缺数量增加至1100万个,为有记录以来的第二高位,加之疫情反弹导致11月非农就业大幅不及预期,劳动力短缺亦加重美国通胀压力。

美国居民工资议价水平畸高的现象仍未消退。当地时间12月23日公布的美国11月居民可支配收入两年平均增速5.1%,基本持平,雇员报酬两年增速仍然维持高位,在距离9月补贴退出已经两个月的情况下,持续的工资增速高企+非农就业低迷的组合无疑显示美国工资通胀螺旋的黏性。今年7月开始美国政府以支票形式向居民发放持续至年底的儿童税收抵免(Child Tax Credit),从而小幅稳定了居民转移收入,但拜登BBB计划(包含儿童税收抵免一年延期)已无法在2021年通过国会,从而明年1月美居民转移收入将出现下滑,进而拖累消费。

美国三季度GDP增速大幅放缓,消费是主要拖累。美国三季度实际GDP环比增速终值录得2.3%,高于预期的2.1%,但大幅低于第一季度的6.3%和第二季度的6.7%。其中,个人消费对GDP的贡献大幅下降,由二季度的7.92%下降至1.35%,较经济下降更快,成为美国三季度GDP下降的主要拖累。由于疫情反复及供应链瓶颈问题,通胀高企,导致消费受到抑制的同时,既有消费需求亦得不到供给端满足,造成量缩价涨的局面。此外,固定资产投资环比贡献从0.61%下降至-0.16%,库存环比贡献由-1.26%上升至2.2%,净出口环比贡献由-0.18%下降至-1.26%。

美国11月耐用品订单增长强劲,创六个月最大增幅。美国11月耐用品订单环比增长2.5%,增速高于预期值1.8%和前值0.1%,不含运输设备的耐用品订单环比增长0.8%。交通运输订单环比增长6.5%,订单量占新订单总量的30.6%,其中商用飞机订单大幅上涨,环比上升34.1%。

数据来源:Bloomberg,CEIC,兴业证券经济与金融研究院整理

拜登“重建美好法案”因曼钦的反对而面临搁浅风险,即使白宫坚称该计划仍有可能通过。“重建美好”法案在参议院进行预算和解程序,即51票支持就可以通过法案,但该法案仍然受到民主党议员曼钦的阻挠。

二、疫情方面

Omicron变种在发达市场占比快速上升,多国病例创历史新高。最新数据显示,Omicron变种当前在发达国家过去两周确诊占比快速上升,其中英国、新加坡、美国已经达到了55%、44%和34%的占比,导致病例数快速攀升。美国上周日均新增确诊人数上升至18.3万人(上上周12.4万人),超过7~9月Delta疫情的高点,英国达到创记录的9.6万人,法国和意大利同样远超历史记录分别达到了6.1万人每天和3.0万人每天,不过德国新增确诊病例降温至3.4万人(上上周4.3万人)。新兴市场整体要好于发达市场,南非上周下降但阿根廷攀升。不过庆幸的是,重症和死亡人数并未因此大幅增加,全球看新增确诊上升但死亡人数仍维持稳定,表明多数仍以轻症为主。

欧美疫苗接种降速,英国提速。美国日均新增接种87.5万剂疫苗(上上周141.6万剂),继续降速;欧洲德国、意大利、西班牙本周疫苗接种速度下降,英国接种速度上升至97万剂每天(上上周60万剂每天)。中国上周日均新增接种剂数上升至1134万剂(上上周930万剂),印度日均接种下降。按接种比例看,中国、德国、美国完全接种占比分别为83%、70%和61%,按加强针接种比例看,中国、德国、美国分比为8%、35%和19%。

三、本周关注要点

本周二美国发布12月谘商会消费者信心指数;本周三美国将发布成屋签约销售指数。

数据来源:Bloomberg

四、标普500指数情况

1、 一周指数表现

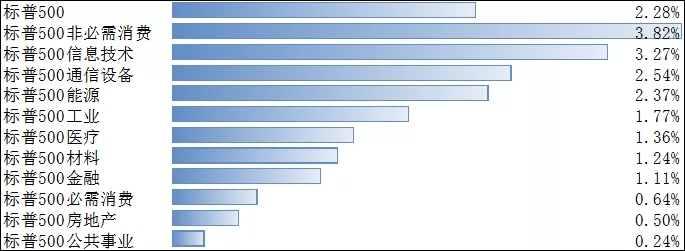

上周,标普500指数整周上涨2.28%,其覆盖的11个行业板块全部上涨。其中,非必需消费、信息技术、通信设备等板块涨幅居前。

数据来源:Bloomberg

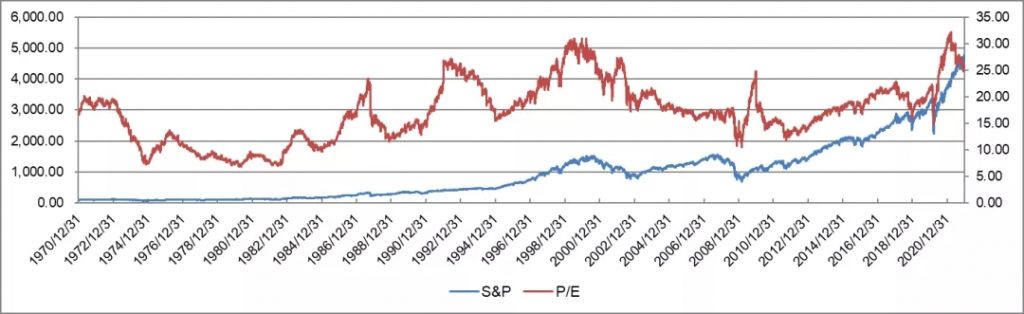

2、 配置建议

第四季度,美国经济整体仍然处在复苏阶段,就业增加,同时价格水平上升明显。新型变种病毒的侵扰或将限制消费的增长,进而引起经济增长水平波动下降。圣诞季消费的提振或遭到变种病毒影响对冲,增长势头不足。消费需求受到疫情冲击波动明显,主要依赖消费增长的美国经济,对疫情的敏感度更高,未来GDP增长依赖疫情发展态势。

长期来看,2022年预计能源需求趋降,价格水平趋于回落;若疫情平息,消费提振,美国的经济增长有望重新企稳。美联储已经逐步收回疫情期间的宽松货币政策,但是第三季度经济增长态势的疲软,或成为下一阶段货币政策紧缩力度的参考。关键在于疫情,若能平息,消费潜力释放,经济下行趋势有望扭转。疫情反复无疑延缓消费修复进度、加剧经济波动,对消费结构、经济波动等方面是否会产生更深远的影响,有待进一步观察。

数据来源:Bloomberg

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品,追求跟踪偏离度和跟踪误差的最小化。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股上涨收益。也可以选择博时标普500ETF联接基金(A 050025 ,C 006075)。

美国标普500指数是国际市场公认的美股风向标,覆盖美国 11 个行业 500 多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的 80%。博时标普500ETF可以作为良好的全球大类资产配置工具,标普500ETF和其他国内权益资产及黄金等资产相关性相对较低,均衡配置各类资产可以可有效减少单一市场的依赖及风险。