《金基研》南国/作者 杨起超 时风/编审

随着电力电子技术、计算机技术和控制理论的发展,电机产品的使用范围不再局限于工业应用,而是逐渐向商业及家用设备等其他领域扩展。近十几年,由于国际社会对节约能源、环境保护及可持续发展的重视程度迅速提高,生产高效电机已成为全球电机工业的发展方向。

作为国内通用机械类行业拥有小型发电机核心技术发明专利的龙头企业,神驰机电股份有限公司(以下简称“神驰机电”)的主营业务是小型发电机、通用汽油机及其终端类产品的研发、制造和销售。目前,神驰机电是国内少数已形成从核心部件到终端类产品的完整产业链的生产企业。

在业绩上,神驰机电前三季度营业收入、净利润大幅上涨,营收增长率高于行业均值,毛利率、扣非后净资产收益率“领跑”行业均值,盈利能力突出。同时,神驰机电主营业务突出,主营业务收入占营收比例超96%。此外,神驰机电经过多年积累,具有突出的规模化优势、全产业链布局优势。

一、前三季度营收净利大幅上涨,毛利率领跑同行业可比公司

作为国内通用机械类行业拥有小型发电机核心技术发明专利的龙头企业,神驰机电一直专注于电机类产品及通用动力机械产品领域,其主营业务是小型发电机、通用汽油机及其终端类产品的研发、制造和销售。

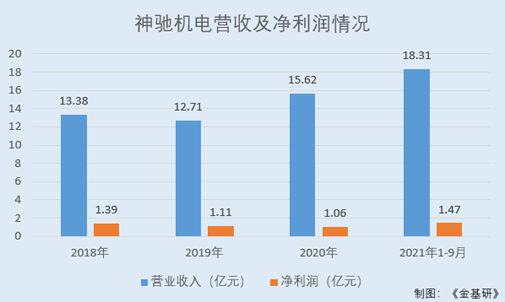

观其业绩,近年来神驰机电营业收入呈上涨趋势。

据东方财富Choice数据,2018-2020年及2021年1-9月,神驰机电的营业收入分别为13.38亿元、12.71亿元、15.62亿元、18.31亿元,2019-2020年及2021年1-9月分别同比增长-5%、22.9%、63.18%。

同期,神驰机电的净利润分别为1.39亿元、1.11亿元、1.06亿元、1.47亿元,2019-2020年及2021年1-9月分别同比增长-20.18%、-4.83%、52.68%。

其中,神驰机电2018年营收高于2019年系受相关应急需求下降、气温回暖较晚等偶发性因素的影响;2020年净利润下降系人民币对美元升值幅度较大、原材料价格上涨对美出口关税增加、海运费上涨以及研发费用的增加造成。

而到了2021年前三季度,神驰机电的营业收入、净利润同比增长均超五成,盈利能力提升。

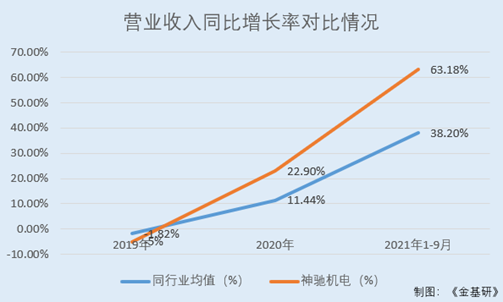

且值得一提的是,2020年及2021年1-9月,神驰机电的营业收入同比增长率高于同行业可比公司均值。

据东方财富Choice数据,2019-2020年及2021年1-9月,神驰机电同行业可比公司隆鑫通用动力股份有限公司(以下简称“隆鑫通用”)、重庆宗申动力机械股份有限公司(以下简称“宗申动力”)、江苏农华智慧农业科技股份有限公司(以下简称“智慧农业”)、浙江中坚科技股份有限公司(以下简称“中坚科技”)、林海股份有限公司(以下简称“林海股份”)的营业收入同比增长率均值分别为-1.82%、11.44%、38.2%。

因神驰机电同行业可比公司中坚科技、智慧农业的净利润同比变动幅度过大,所以净利润同比增长率不作比较。

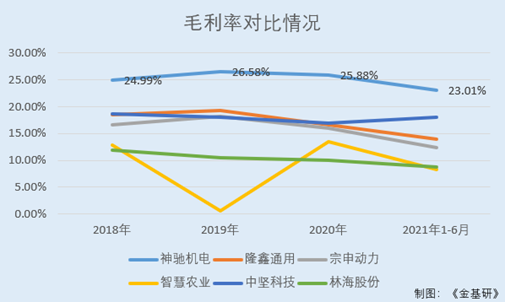

从毛利率看,神驰机电的毛利率领跑同行业可比公司,盈利能力突出。

据东方财富Choice数据,2018-2020年及2021年1-9月,神驰机电的毛利率分别为24.99%、26.58%、25.88%、23.01%。

同期,神驰机电同行业可比公司隆鑫通用的毛利率分别为18.52%、19.32%、16.64%、13.87%;宗申动力的毛利率分别为16.6%、18.14%、16.04%、12.44%;智慧农业的毛利率分别为12.89%、0.51%、13.4%、8.23%;中坚科技的毛利率分别为18.72%、18.08%、16.97%、17.99%;林海股份的毛利率分别为11.83%、10.54%、9.93%、8.8%。

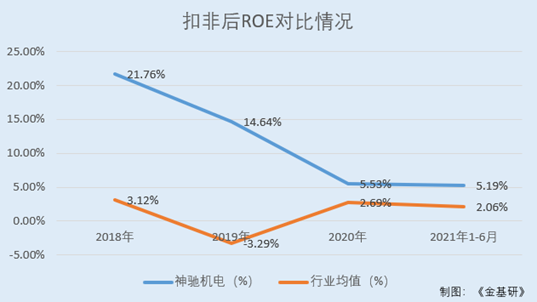

此外,神驰机电扣非后加权平均净资产收益率高于同行业可比公司均值。

据东方财富Choice数据,2018-2020年及2021年1-9月,神驰机电扣非后加权平均净资产收益率分别为21.76%、14.64%、5.53%、5.19%。

同期,神驰机电同行业可比公司隆鑫通用、宗申动力、智慧农业、中坚科技、林海股份的扣非后加权平均净资产收益率均值分别为3.12%、-3.29%、2.69%、2.06%。

二、主营业务收入占营收比例超96%,三大业务板块协同发展

近年来,神驰机电主营业务收入占营业收入比例高企,主营业务突出。

2018-2020年及2021年1-6月,神驰机电的主营业务收入分别为13.21亿元、12.53亿元、15.27亿元、11.17亿元,主营业务收入占营业收入的比例分别为98.77%、98.64%、97.79%、96.98%。

其他业务收入主要是电机生产过程中产生的边角料、废料以及外购材料的销售收入、房屋租金收入等。

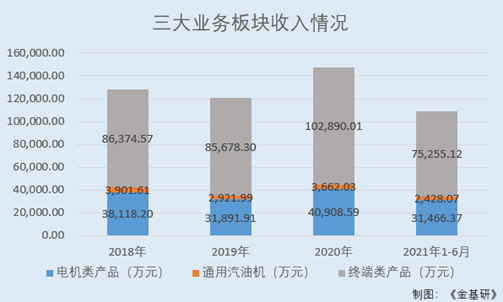

按产品类别划分,神驰机电产品可分为四大类,分别为电机类产品、通用汽油机、终端类产品、配件及其他,且各类产品收入占比稳定。

电机类产品的主要功能是发电,是生产发电机组的主要部件。目前,神驰机电生产的小型发电机类产品一部分自用于配套生产自有通用汽油发电机组,另一部分对外出售,下游客户多为大型通机生产厂商。

2018-2020年及2021年1-6月,神驰机电电机类产品销售收入分别为3.81亿元、3.19亿元、4.09亿元、3.15亿元,占同期主营业务收入的比例分别为28.85%、25.44%、26.79%、28.17%。

通用汽油机主要是为通用机械提供汽油动力,用途较为广泛。目前,神驰机电通用汽油机产品主要作为核心部件用于配套生产通用汽油发电机组、高压清洗机、电焊机组、水泵等通用机械终端类产品,少数对外进行销售。

2018-2020年及2021年1-6月,神驰机电通用汽油机销售收入分别为3,901.61万元、2,921.99万元、3,662.03万元、3,146.64万元,占同期主营业务收入的比例分别为2.95%、2.33%、2.4%、2.17%。

终端类产品为具有发电等不同实用功能的通用机械类产品。目前,神驰机电终端类产品主要用于对外出口,国内销售规模较小。

2018-2020年及2021年1-6月,神驰机电终端类产品销售收入分别为8.64亿元、8.57亿元、10.29亿元、7.53亿元,占同期主营业务收入的比例分别为65.16%、68.36%、67.38%、67.37%。

值得一提的是,神驰机电持续投入、整合资源,电机、通用动力和终端产品三大业务板块协同发展。

一方面,依托小型电机与通用汽油机的核心技术和生产实力,以及部件和整机匹配优势,神驰机电能够及时跟踪市场需求,针对性地开发终端产品,终端类产品广度不断拓展,在行业内实现差异化竞争。

另一方面,终端类产品较高的毛利率,为神驰机电电机、通用动力业务板块带来更多活力。

2018-2020年,神驰机电终端类产品毛利率分别为30.41%、31.8%、30.77%。同期,神驰机电电机类产品毛利率分别为12.29%、11.99%、12.76%;通用汽油机毛利率分别为12.81%、12.86%、9.65%。

三、全产业链布局规模化生产,生产管理和成本控制优势明显

电机种类繁多,单价通常较低,因此只有进行规模化生产,才能有效分摊固定成本进而产生效益。目前,中小规模的电机企业数量较多,这些企业集中于低端产品市场,竞争激烈,企业利润空间有限,而有限的利润导致中小规模的电机企业很难依靠自身积累发展壮大,形成规模化生产并进入高端市场。

而神驰机电小型发电机与发电机组两大主要产品规模效应优势明显,产销规模在行业内处于领先地位。

2018-2020年,神驰机电生产小型发电机数量分别为126.72万台、102.61万台、171.39万台,销售小型发电机数量分别为128.84万台、102.92万台、171.84万台。

另据神驰机电招股书,2018年及2019年1-6月,神驰机电生产、销售小型发电机的市场占有率约在20%左右,出口发电机组在国内同类产品出口企业中排名分别为第7位、第6位。

同时,神驰机电是行业内少数具备小型发电机、通用汽油机、控制面板、消声器、逆变器、机架等终端类产品主要部件自主研发与自主生产能力的企业,具有零部件到整机的完整的产业链,生产管理和成本控制优势明显。

相比于行业内其他竞争对手,全产业链优势一方面有助于对关键零部件进行有序的优化升级、全面控制、提高产品品质,从源头确保产品质量,降低产品质量风险;另一方面也可以帮助企业提高产品的整体利润空间,增强企业抵御市场风险的能力。

在生产管理方面,经过多年的规模化制造经验积累,神驰机电拥有完善的品质管控制度。

首先,神驰机电建立了合格供应商体系,从进料开始,通过专用的检测设备对各类原材料按检测规程进行严格的统一测试,并对关键重要的物料实施全检,从而保证原材料的一致性和可靠性。

其次,在生产过程中,神驰机电建立首检、过程巡检、成品全检控制制度,确保核心部件在制造过程中质量处于受控状态。

近年来,神驰机电与客户未发生过重大产品质量纠纷。凭借健全的质量控制体系,神驰机电的产品能够满足全球行业标准最为严格的欧洲、北美等市场的质量要求。

在成本控制方面,相比同行业其他公司,神驰机电单位成本更低。

目前,神驰机电终端类产品核心组件如小型发电机、通用汽油机等均以自制为主,能够减少对外部采购的依赖,有效降低生产成本,从而进一步提升产品的性价比优势。

随着募集资金投资的数码变频发电机组生产基地建设项目和通用汽油机扩能项目陆续实施,神驰机电的生产规模将进一步扩大,规模效应与全产业链布局优势将得到进一步提升。

未来,神驰机电将在全产业链优势、规模优势的引导下,继续在终端类产品市场深耕细作,致力于成为具备全产业链优势的国际知名通机制造商。