一、市场展望探讨

经济工作会议的核心是“稳增长”&“纠偏”。

中央经济工作会议以“明年经济工作要稳字当头、稳中求进”确定明年政策基调。会议首提“三重压力”对经济表述谨慎,在不足5000字的通稿中,“稳”字出现25次,释放强烈的政策“稳增长”决心,这是市场预期之外的。

(一)如何稳增长?

会议提出七大政策,从宏观、微观、结构、科技、改革开放、区域、社会等方面作部署,“宏观政策要稳健有效”为首要,即“财政支出强度要保证、支出进度要加快;货币政策保持稳健的同时强调灵活适度,保持流动性合理充裕”。

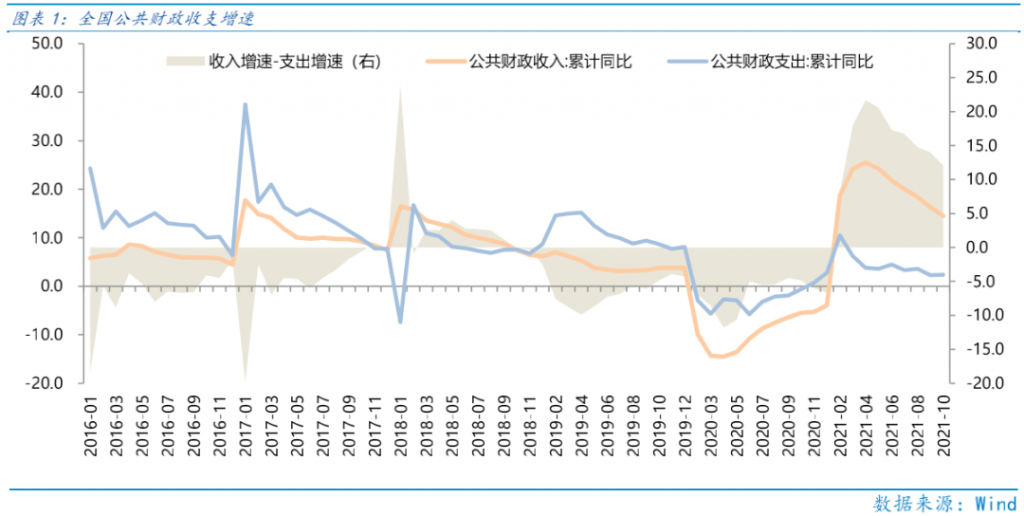

从具体落实而言,财政政策发力是确定性。明年财政支出和收入剪刀差或大幅缩窄甚至“超支”,为全年经济增长提供“托底”。今年前10月公共财政收入同比增14.5%,支出仅增2.4%,今年财政盈余为明年加大支出提供了坚实基础。

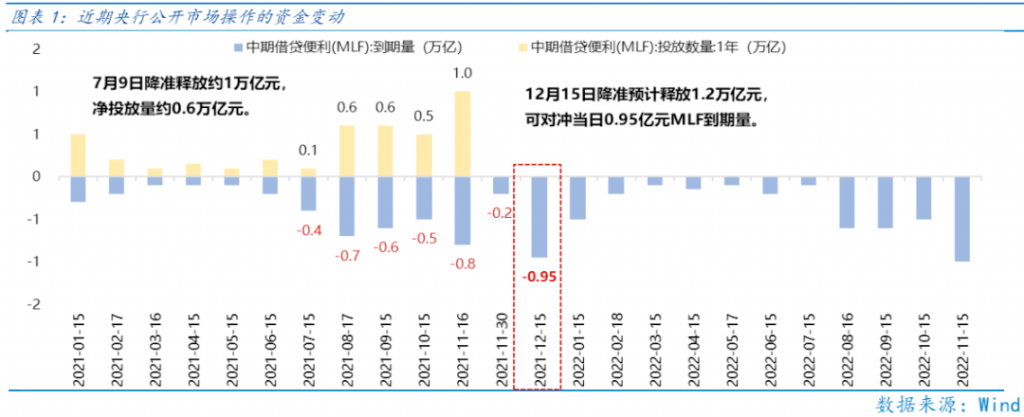

货币政策而言,会议提出“保持稳健的同时强调灵活适度,保持流动性合理充裕”,或是一种偏松的表述。近期全面降准和再贷款利率调降是货币政策偏松的验证,在经济工作会议“稳增长”为首要后,后续降准降息都是可以期待的。

此外,周末国资委、地方政府也通过领导会议学习等方式快速响应经济工作会议“稳增长”的定调,在中央和地方层面后续对“稳增长”或都有积极作为。在政策全面“发力”的背景下,市场对明年宏观经济增长或可充足信心,基本面对A股的支撑或也会加大。

(二)地产、减碳等领域“纠偏”

纠偏主要体现在地产融资、减碳和明确“共同富裕”的路径。会议提出“促进房地产业健康发展和良性循环”和“实现碳达峰碳中和不可能毕其功于一役”,表明地产政策的“过紧”和减碳的“一刀切”得到一定纠正。会议强调“首先要通过全国人民共同奋斗把蛋糕做大做好,然后通过合理的制度安排把蛋糕切好分好”,即在“公平和效率”间继续倾向“效率”,释放了一定市场的担忧。

地产而言,打造“良性循环”。当前地产政策的方向是“松”,但幅度不可过高估计。后续政策或给房企过紧的外部融资约束“松绑”,但核心目的是为了“防风险”和“保交付”,在“房住不炒”基调下,很难回到过去地产全面松的“老路”。当前预售资金的监管加强和现房销售比例提高,使得房企“高周转”模式淘汰,房地产投资的杠杆效应大大趋弱,这种模式变革对地产投资的冲击是单纯放松房企外部融资约束难以对冲的。

房地产企业投资很难回到过往的高增长,但中央也提出扩大保障房投资的规模来补充,或者会使得商品房+保障房整体投资增速有一定幅度回升。映射到投资上,房地产企业投资可能要聚焦央企在行业洗牌中市场份额扩大的结构性机会,而地产产业链上的建材、家电等行业由于商品房+保障房整体投资增速的回升,或迎来业绩和市场预期双重改善的较佳阶段。

减碳而言,会议提出“传统能源逐步退出要建立在新能源安全可靠的替代基础上”,明年能源保供力度或会强于今年,9月大规模影响制造业的“限电限产”或不再发生。而“新增可再生能源和原料用能不纳入能源消费总量控制”或带动光伏和风电等新能源发电装机增速超过原有预期,未来地方能耗指标考核变成组合解,即经济调结构(淘汰高耗能企业)&能源调结构(提高新能源供给占比)的综合考虑。

映射到投资上,光伏、风电装机超预期相关的光伏组件、风电产业链、新能源运营商、储能(与风光装机携手提升)都会有一定结构性机会。

总体而言,经济工作会议的“稳增长”决心超市场预期,即政策力度或也好于市场预期,经济增长或好于市场预期。映射到投资,货币政策或保持偏松的趋势,当前股市处于流动性不断改善的阶段,而经济基本面也有望在政策“发力”后企稳向上,对股市形成支撑。若明年下半年“宽信用”和经济增长动能恢复形成共振,指数或迎来极佳做多“窗口”。

二、行业配置思路

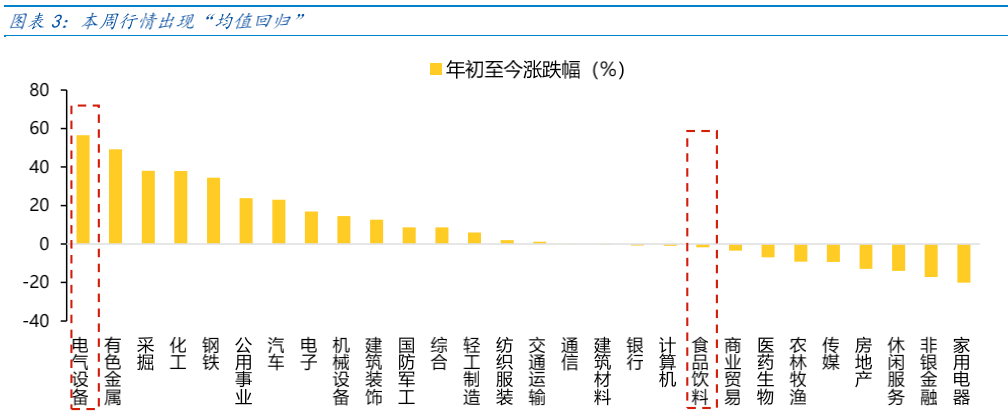

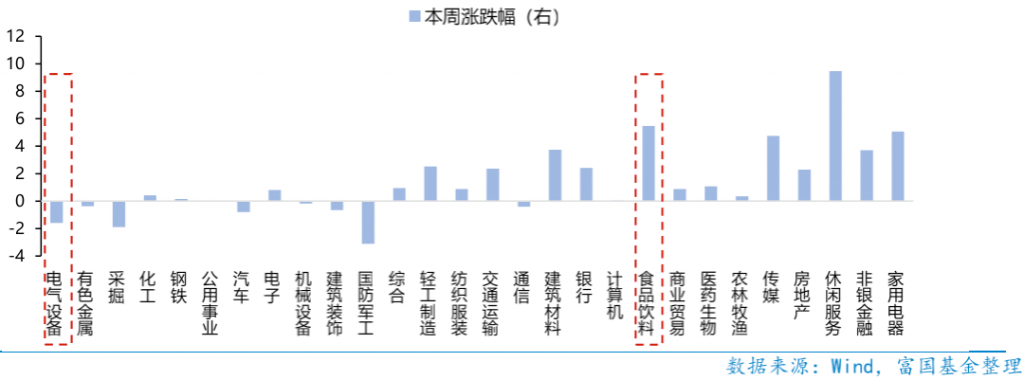

本周行情出现明显的“均值回归”现象,年初至今表现较差的消费和地产板块在本周强势上涨,而科技成长板块则表现较弱。年初至今,申万一级行业中电气设备行业以56.5%的涨幅位列第一,而食品饮料、休闲服务、家用电气、非银金融等行业却收益率为负,但本周电气设备行业下跌1.59%,而休闲服务行业涨幅近10%,食品饮料行业涨幅也高达5.5%,其余较差的行业如传媒、家用电器、非银金融、房地产、建筑材料等行业均录得较大涨幅,市场体现出明显的“均值回归”行情。

之前在11月28日周展望《A股市场有“惊”无险》中探讨过跨年行情节奏问题,即整个跨年行情或是“高成长”板块涨幅更大即“高赔率”,而“均值回归”板块大跌可能性小,且有修复行情的机遇即“高胜率”。本周是“均值回归”板块占优,“高成长”回调,但在当前的回调也为未来“高成长”板块的占优提供了反弹空间。

每年四季度的“均值回归”行情除了受到各行业自身年内行情及基本面的影响外,或与公募基金持仓亦有较大关系。统计规模大于1亿的普通股票型、偏股混合型、灵活配置型基金的股票型资产配置情况及其年初至今回报表现,截至2021年12月9日,基金年初至今回报的中位数为5.42%,有2020只基金回报高于中位数,表现较优基金规模合计为24725.3亿元,百亿基金有26只。相较之下,有1790只基金回报低于中位数,但表现较差基金规模合计为33221.8亿元,远大于表现较优基金的规模,百亿基金有44只。

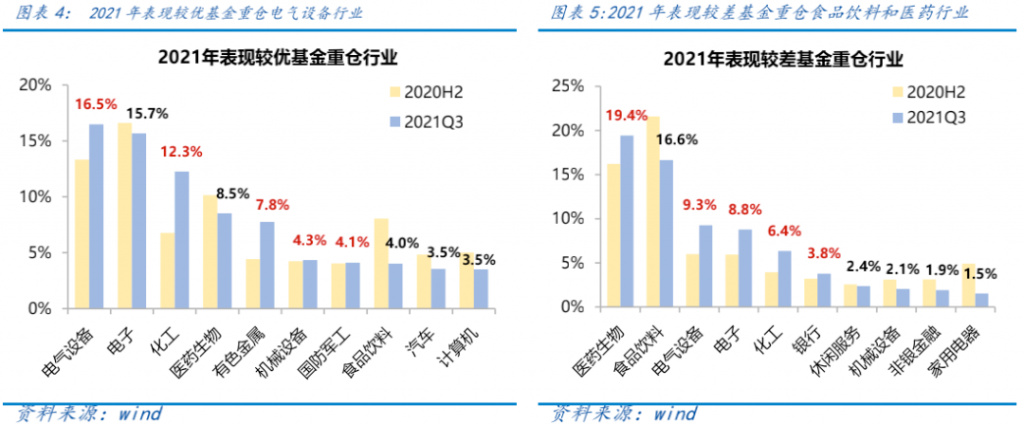

从行业配置来看,今年表现较优的基金重仓电气设备、电子等“高赔率”行业,表现较差的基金则重仓医药生物和食品饮料等“高胜率”行业。根据2020年年报的披露结果,表现较优的基金已重仓电气设备和电子行业,行业配置比例分别为13.3%和16.6%;在2021年三季度末,电气设备行业比例升至16.5%,电子行业比例微降至15.7%,化工行业比例大幅增至12.3%,仅次于电子行业。反观表现较差的基金,在2020年底第一重仓行业为食品饮料行业,比例高达21.6%,其次是医药生物行业,比例为16.2%;但这些基金已积极调整配置组合,2021年三季报显示食品饮料行业比例降至16.6%,而医药行业比例升至19.4%为第一重仓行业,同时电气设备和电子行业被大幅加仓。本周“均值回归”板块占优或与部分绩差基金在政策边际回暖,其持仓“高胜率”属性增强后,加仓“均值回归”板块拉升排名有关,但持续性或仍有待观察。

结合经济工作会议继续强调科技和能源革命,且为市场明确树立了“宽松”预期,在整个跨年行情“高成长”板块的机会依然值得关注。

具体而言,受“新增可再生能源和原料用能不纳入能源消费总量控制”推动的光伏组件、风电、储能、新能源运营商或表现较佳,而“松”地产相关的地产央企、建材、家电等行业也值得关注。

三、本周市场回顾

(一)市场行情回顾

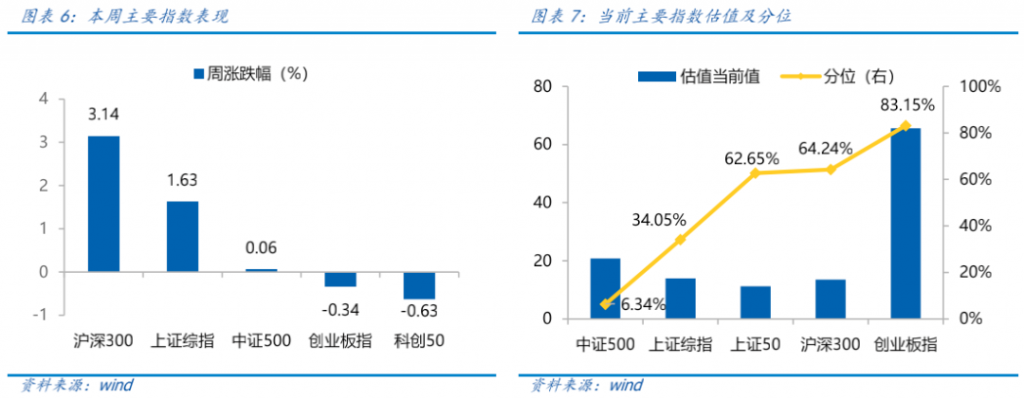

近一周,上证指数上涨1.63%,沪深300上涨3.14%,创业板指下跌0.34%,科创50下跌0.63%。风格上,消费、金融表现相对较好,成长、周期表现较差。从申万一级行业看,表现相对靠前的是休闲服务(9.47%)、食品饮料(5.47%)、家用电器(5.06%)、传媒(4.74%)、建筑材料(3.74%);表现相对靠后的是国防军工(-3.11%)、采掘(-1.9%)、电气设备(-1.59%)、汽车(-0.8%)、建筑装饰(-0.66%)。

(二)资金供需情况

资金需求方面,本周股权融资规模大幅增加,同时市场解禁压力较大。本周一级市场资金募集金额合计377.9亿元,周环比45.6%;结构上,IPO募集152亿元,较上周大幅增长130.24%;增发募集226亿元,周环比16.7%。同时,本周限售股解禁压力较大,解禁规模合计为2506亿元,周环比478.3%,根据目前披露的数据,预计下周解禁规模约400亿元,解禁压力将有所缓解。此外本周重要股东减持117.2亿元,上周减持174.6亿元,减持规模有所减小。

资金供给方面,本周北向资金“跑步进场”,基金发行升温。本周陆股通净买入488.34亿元,周环比223.04%,创今年5月以来的新高;其中沪股通净买入300.7亿元,占比较高。本周基金发行有所升温,新成立基金份额合计157.7亿份,周环比5.69%;开放式公募基金份额较稳定,其中股票型份额微降至15489.9亿份,混合型份额微增至41247.9亿份;

四、下周宏观事件关注

下周看点:美国十一月PPI月率 (月度环比);中国十一月规模以上工业增加值年率(同比);中国十一月社会消费品零售总额:(当月同比);英国、法国、欧元区十一月CPI年率(同比)

12月13日周一:美国农业部世界农产品供需预测报告;日本第四季度央行短观大型制造业景气判断指数

12月14日周二:英国十月含红利三个月平均工资年率;英国十一月失业金申请人数;美国十一月PPI月率 (月度环比)

12月15日周三:中国十一月规模以上工业增加值年率(同比);中国十一月社会消费品零售总额:(当月同比);英国、法国十一月CPI年率(同比);美国十一月零售销售月率(月度环比)

12月16日周四: 美联储利率决议;德国十二月制造业PMI月率;英国综合PMI指数;美国初请失业金人数

12月17日周五:英国十一月零售销售月率 (月度环比);欧元区十一月CPI年率 (同比)

12月18日周六:日本央行利率决议