中国“清零”的抗疫模式对变异毒株效果最佳,且有较佳的工业企业利润数据对A股进一步形成支撑,因此全球波动,A股或有“惊”无险。结构上,医药行业是疫情受益板块,在短期疫情冲击市场时,或有超额收益的表现。真正变异毒株奥密克戎的影响或仍需两周观察,全球市场才能真正给予定价。

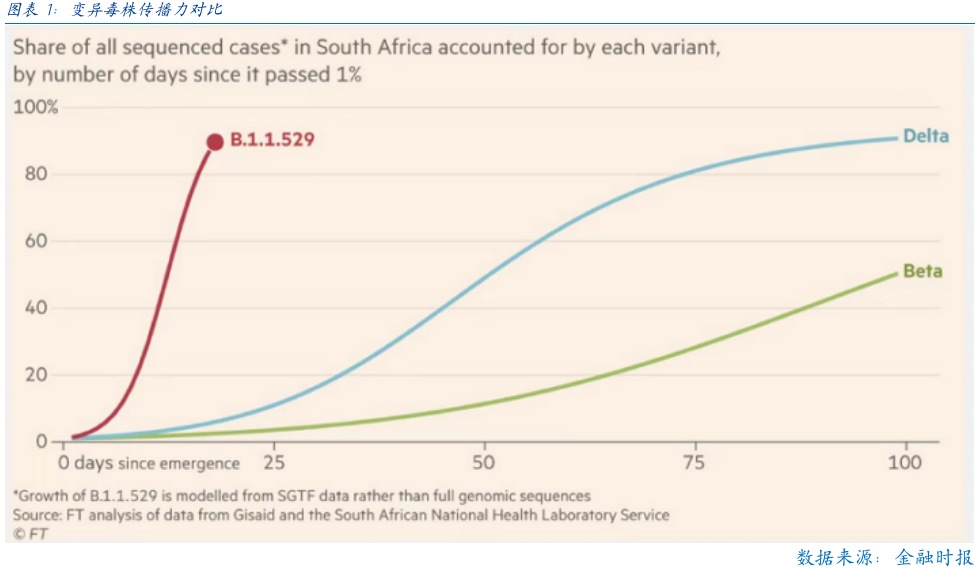

变异毒株奥密克戎的传播力强于之前Delta和Beta病毒,且对疫苗有突破防疫的效果,但致死率目前还不清晰,从病毒学经验“传播力和致死率呈反比”推断,变异毒株奥密克戎的致死率也许不高。

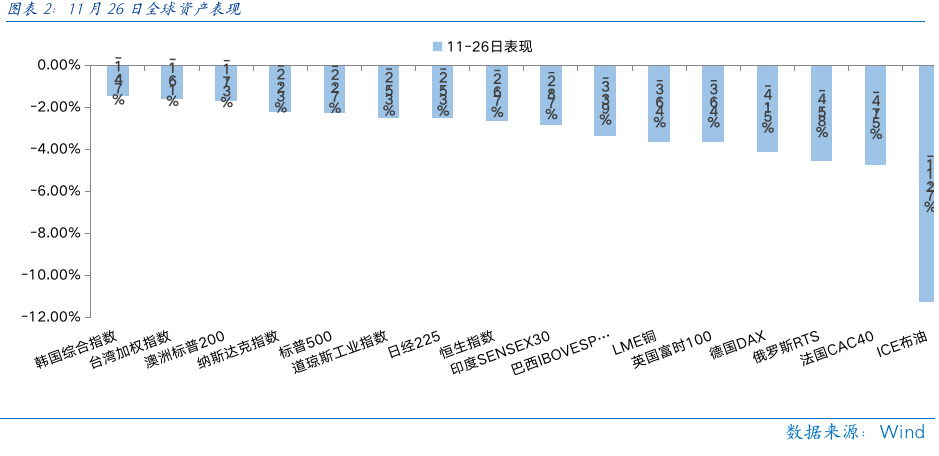

由于变异毒株奥密克戎极强的传播力,其引发全球市场巨幅波动,A股则有“惊”无险,其背后可能反映的是欧美抗疫模式的制度性困境。美股的道指、纳指分别跌2.53%和2.23%,欧洲的法国CAC40、德国DAX和英国富时100分别跌4.75%、4.15%和3.64%,都为近半年最大单日跌幅。商品方面,和经济复苏强相关的ICE布油跌11.27%,直接回到今年9月初的价格水平。当晚代表中国市场的A50期货仅下跌0.2%,表现强势。这一定程度可以映射周一的A股会有波动,但幅度或许可控。

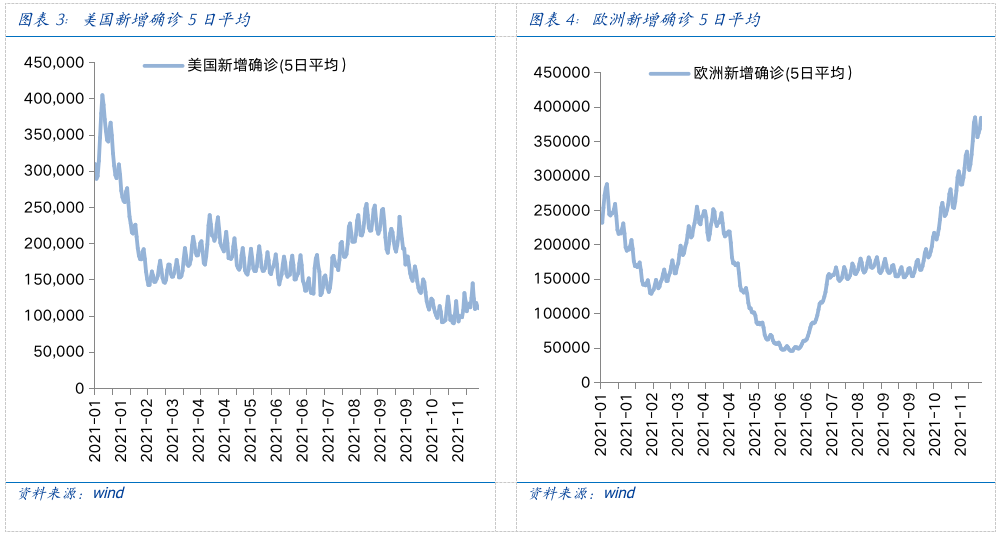

欧美的“疫苗+特效药+开放”的抗疫模式在毒株奥密克戎传播以前已经有一定“瑕疵”,毒株奥密克戎则提高了冬季新一轮疫情到来的置信度,未来交易“冬季疫情”或是大概率事件。

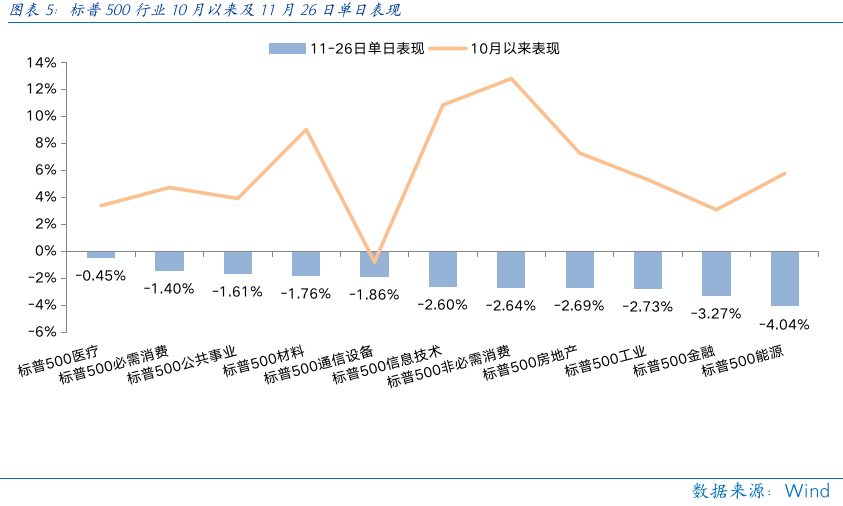

结构上,上周五美股表现最佳的是标普500医疗行业,最差的标普500能源。因此明日A股或对美股有一定映射,行业上疫情受益的生物医药行业或在欧美疫情潜在“抬头”的过程中,或表现出一定超额收益,值得积极关注。

- ①、行业配置上,当前市场行业配置继续强调“高成长”和“均值回归”出发,“高成长”有“高赔率”,“均值回归”有“高胜率”,只是“高成长”可能在疫情扩散——货币宽松预期抬升的背景下更有优势。

- ②、 具体行业上,当前医药行业的投资胜率高,疫情“抬头”则提高投资赔率,因此当前医药行业的投资价值值得特别关注。

- ③、 从“高成长”角度,继续布局新能源车、光伏、风电、军工和电子(半导体)等行业。

- ④、 从“均值回归”角度,今年表现较差的房地产及其产业链(家电、建材等行业)和消费医药等价值板块都有修复的机会,特别是医药行业短期超额收益存在扩大的可能性。

一、整体逻辑探讨

1.变异毒株奥密克戎的冲击如何?

首先,上周五全球市场的巨震是由变异毒株奥密克戎引起的,目前市场对变异毒株奥密克戎的了解并不充分,大概要在未来两周时间逐步清晰后,市场才能给予正确定价。而当前全球市场的巨幅反应一方面是变异毒株的担忧,另一方面也反应欧美当前经济、抗疫体制的制度性困境。

变异毒株奥密克戎的传播力强于之前Delta和Beta病毒,且对疫苗有突破防疫的效果,但致死率目前还不清晰,从病毒学经验“传播力和致死率呈反比”推断,变异毒株奥密克戎的致死率也许不高。而且虽然变异毒株奥密克戎在南非传播迅速,但南非目前疫苗接种率仅41%,并未筑起防疫屏障,所以南非的感染数据或许并不能完全验证奥密克戎的极强传播力,可以观察以色列这类疫苗高接种率国家后续的疫情变化。最终要完全了解变异毒株奥密克戎的传播力,还需要大概两周时间,全球政府应对其传播的对策和股市的定价也大概在未来两周才能逐步明确。

变异毒株奥密克戎引发全球市场巨幅波动,A股则有“惊”无险,其背后可能反映的是欧美抗疫模式的制度性困境。周五随着变异毒株奥密克戎能够免疫逃逸,突破疫苗防护的消息传播,全球股市大跌。美股的道指、纳指分别跌2.53%和2.23%,欧洲的法国CAC40、德国DAX和英国富时100分别跌4.75%、4.15%和3.64%,都为近半年最大单日跌幅。商品方面,和经济复苏强相关的ICE布油跌11.27%,直接回到今年9月初的价格水平。当晚代表中国市场的A50期货仅下跌0.2%,表现的异常强势,这一定程度可以映射周一的A股会有波动,但幅度或许可控。

从毒株奥密克戎的对全球的影响而言,中国采取“清零”的抗疫模式,无疑对于这类可以突破疫苗防疫的变异毒株效果最佳,因此无论后续奥密克戎的传播力和致死率如何变化,中国受到的冲击可能会最小。

欧美的“疫苗+特效药+开放”的抗疫模式在毒株奥密克戎传播以前已经有一定“瑕疵”,毒株奥密克戎则提高了冬季新一轮疫情到来的置信度。欧美新增确诊人数已经在拐头向上,特别是欧洲的新增确认(5日平均)已经从低位5万人上升至40万人左右,新一轮疫情已经在酝酿,而毒株奥密克戎的高传播力或使得欧美冬季疫情重启难以避免,而欧洲当前疫情防控更差,疫情重启的置信度更高,故欧洲股市在上周五跌幅也更大。

欧美在应对可以突破疫苗防疫的变异毒株时“力不从心”,如奥密克戎的传播力极强的话,极大概率欧美国家在今年冬季会面临新一轮的疫情冲击,届时为了防疫需要,各国重回“封锁”,会大幅放缓当前全球经济复苏的步伐,那时中国在供应链上受到的冲击或会扩大,但中国较高的全球出口份额可能会保持,故当前信息显示,中国在欧美新一轮疫情中的损益或偏中性,那么疫情对A股市场的冲击或也较小。

结构而言,上周五美股表现最佳的是标普500医疗行业,最差的标普500能源,且周五的下跌幅度和之前的上涨幅度并无正相关,并非“涨的多跌的多”,市场可能更多是从“疫情受益”去做交易。因此明日A股或对美股有一定映射,行业上疫情受益的生物医药行业或在欧美疫情潜在“抬头”的过程中,或表现出一定超额收益,值得积极关注。

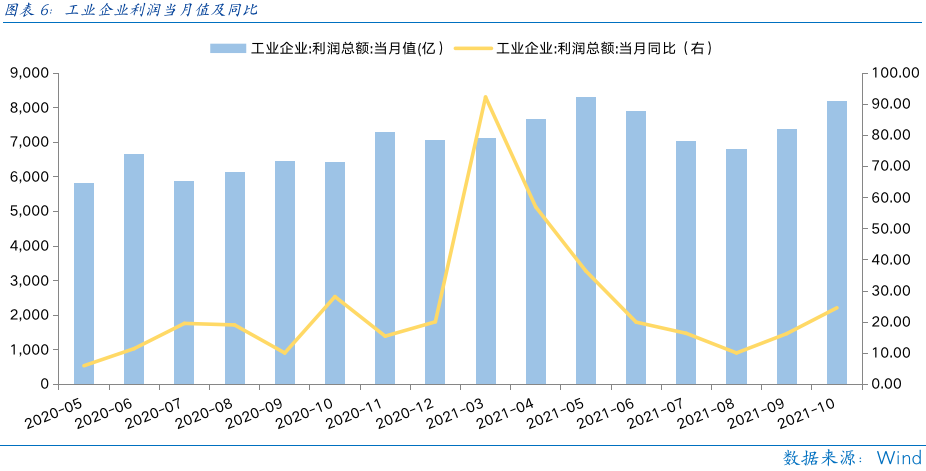

2.工业企业利润数据向好,为市场提供支撑

10月工业企业利润总额为8187.40亿,仅次于5月,同比增24.6%,环比增10.83%,数据表现亮眼。10月工业企业利润走强是在验证10月经济较9月低位企稳,有助于稳定市场对经济增长的预期。

结构而言,工业企业数据企稳主要依靠上游采掘、原材料和下游消费品。10月上游采掘和原材料工业营收占比分别较前值扩大了0.9和0.6个百分点。消费品行业主要受益于涨价传导,以及弱经济相关性,实现了量价共涨,其中汽车、农副食品加工、饮料茶酒增量营收占比分别提升0.8、0.4和0.2个百分点,成为10月较好的工业企业利润的核心推动。

综合而言,中国“清零”的抗疫模式对变异毒株效果最佳,且有较佳的工业企业利润数据对A股进一步形成支撑,因此全球波动,A股或有“惊”无险。结构上,医药行业是疫情受益板块,在短期疫情冲击市场时,或有超额收益的表现。真正变异毒株奥密克戎的影响或仍需两周观察,全球市场才能真正给予定价。

二、行业配置探讨

1.配置出发点

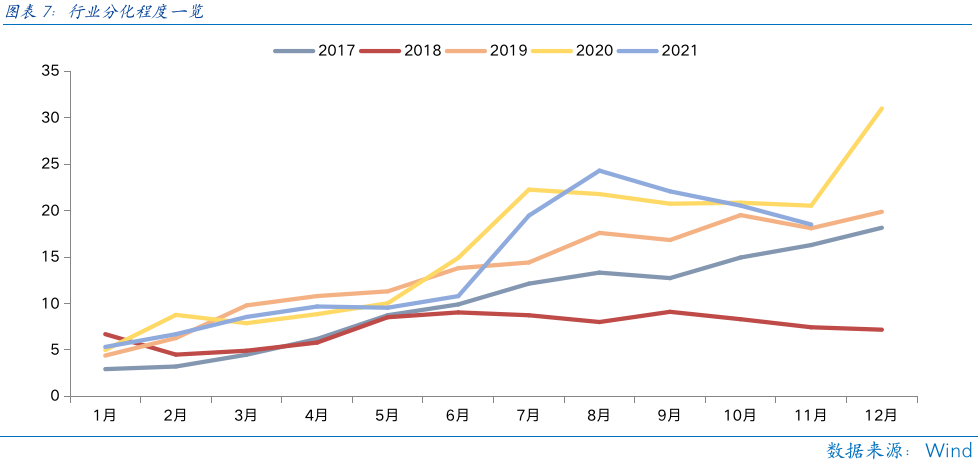

当前市场行业配置继续强调“高成长”和“均值回归”出发,“高成长”有“高赔率”,“均值回归”有“高胜率”,只是“高成长”可能在疫情扩散——货币宽松预期抬升的背景下更有优势。

整个跨年行情而言,短期分化“收敛”即“均值回归”的板块会有一定机会,但在整个跨年行情中,大概率仍是分化“扩大”即“高成长”的板块有更佳的中期表现,考虑整体涨幅,应该更多布局“高成长”。

而欧美疫情“抬头”,以油价为代表的商品涨价趋缓,通胀压力减小后,可能会强化全球货币“货币宽松”的持续时间,在流动性预期趋松的环境下,显然“高成长”板块优势更强。

2.具体行业探讨

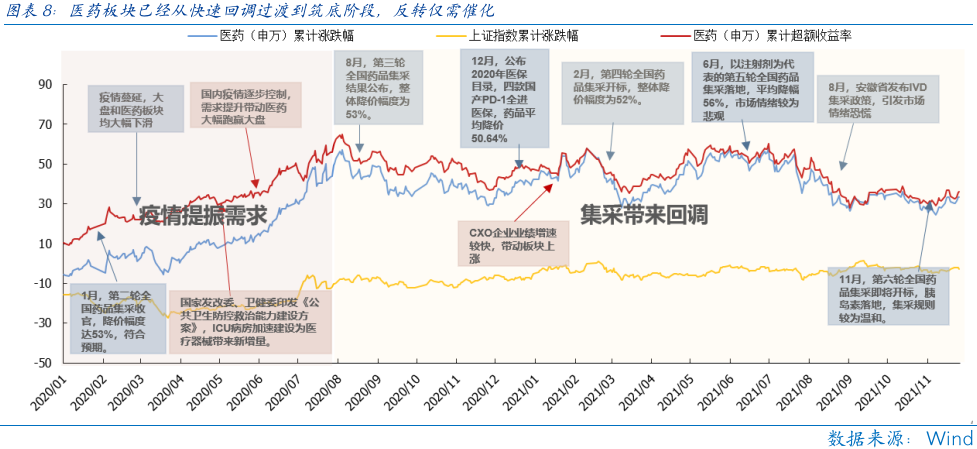

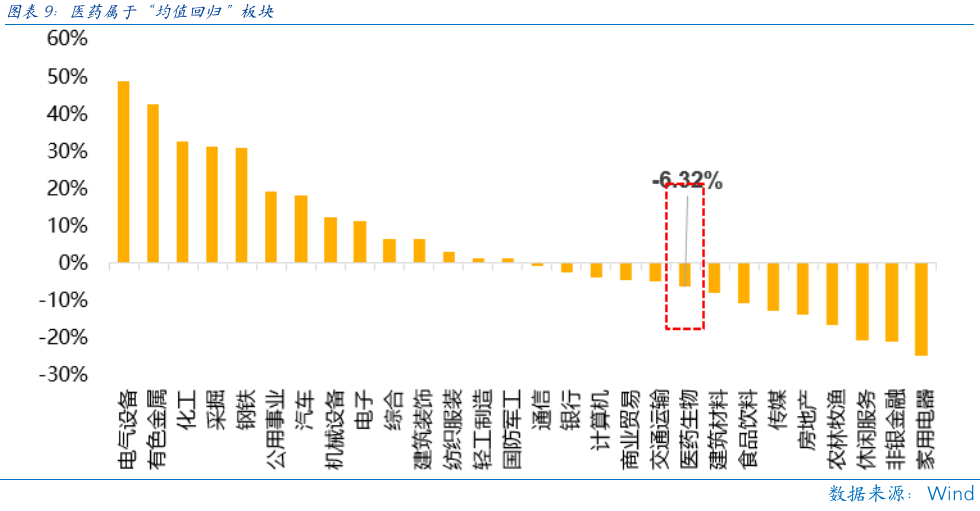

医药行业当前胜率已经较高,而赔率也在提高,配置价值在提升。首先医药作为“均值回归”板块,在持续回调后,投资胜率已经较高。其作为疫情受益板块,医药行业在去年3月疫情“发酵”初期就有极佳表现,在当前疫情再次“抬头”的情况下或许也有较强表现,值得积极关注。

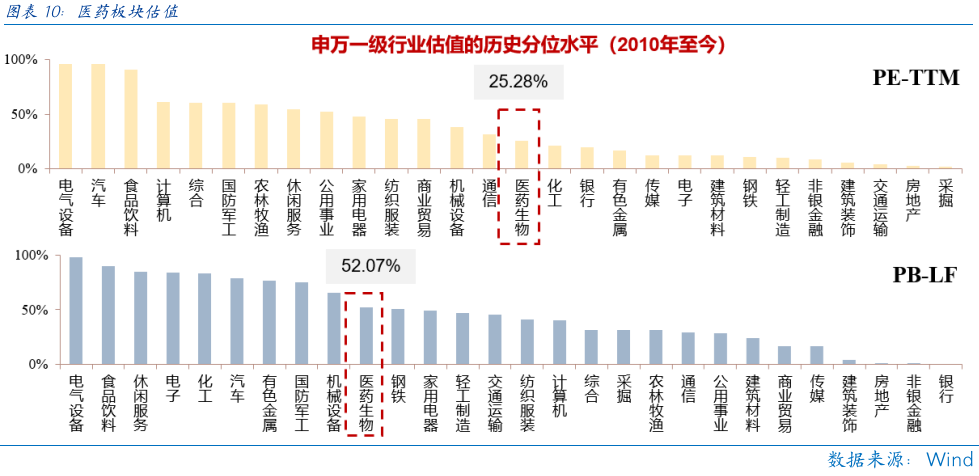

估值而言,PE(TTM)为35.02倍,处于2010年至今的25.28%分位;PB(LF)为4.34倍,处于2010年至今的52.07%分位。估值绝对和相对水平均低,也在确认医药当前的高胜率。

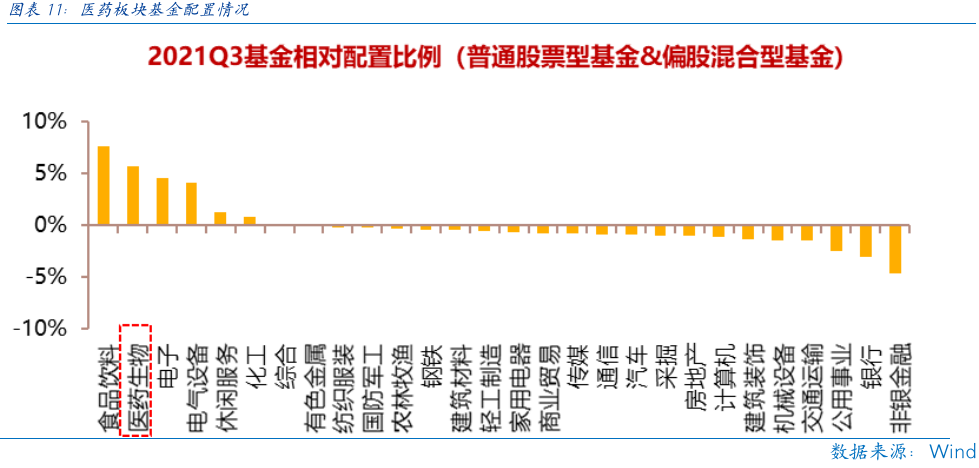

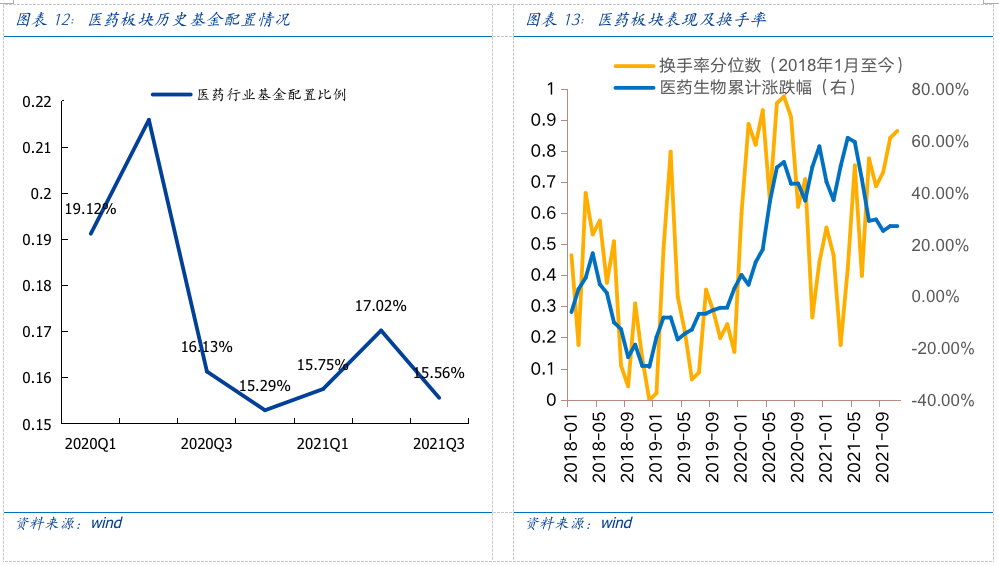

医药是公募基金的主要持仓赛道,因此长期超配,但目前相对历史超配比例较低。2021年Q3医药行业基金配置比例为15.56%,超配比例为5.73%,相较于2020-2021其它季度基金配置处于较低水平。

三、上周表现回顾

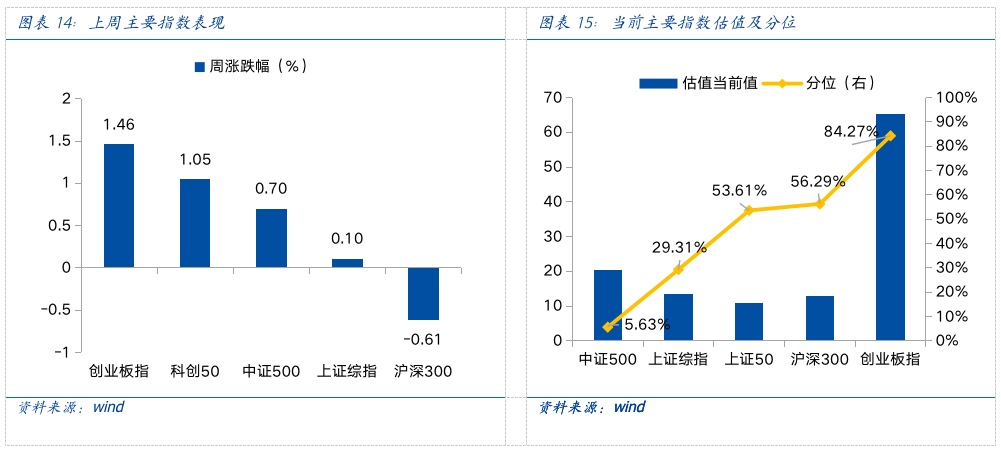

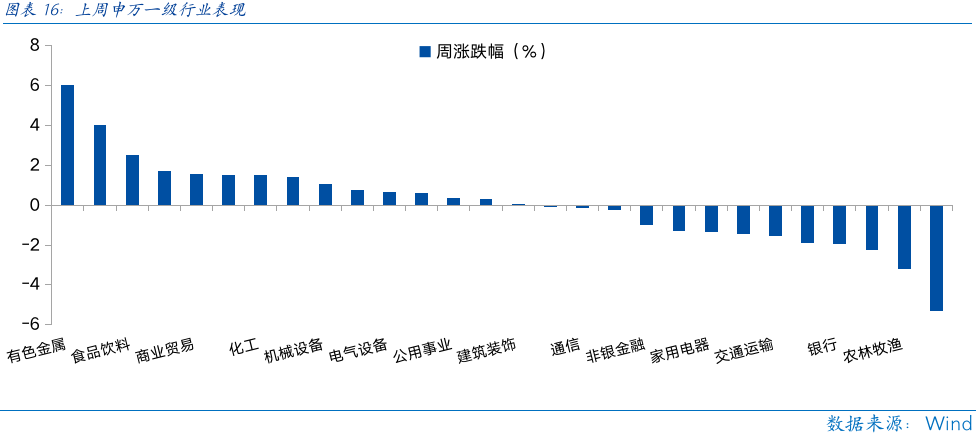

近一周,上证指数上涨0.1%,沪深300下跌0.61%,创业板指上涨1.46%,科创50上涨1.05%。风格上,周期、消费表现相对较好,金融、稳定表现较差。从申万一级行业看,表现相对靠前的是有色金属(6%)、钢铁(4.04%)、食品饮料(2.5%)、医药生物(1.69%)、商业贸易(1.58%);表现相对靠后的是休闲服务(-5.29%)、农林牧渔(-3.19%)、国防军工(-2.23%)、银行(-1.94%)、传媒(-1.88%)。

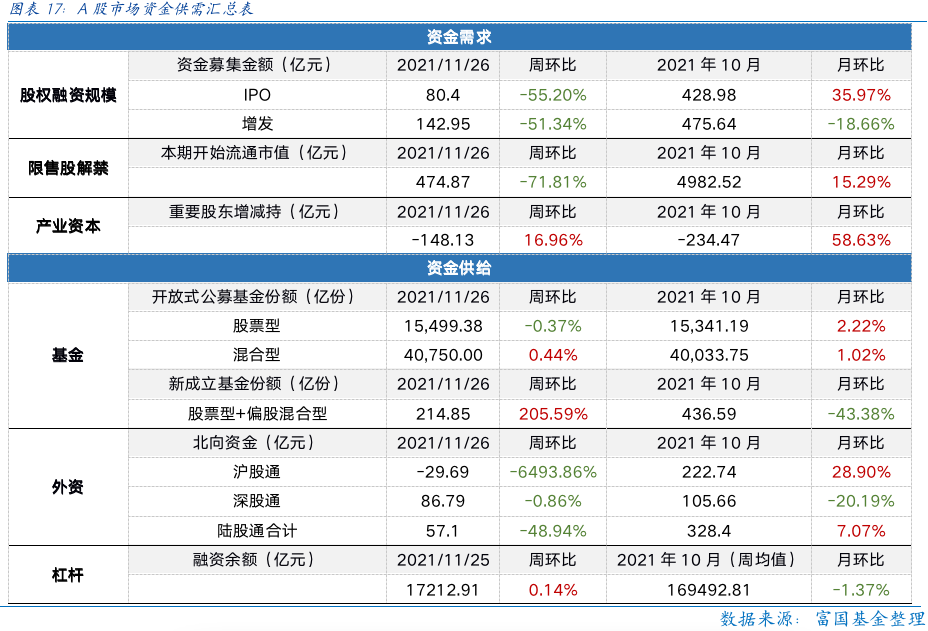

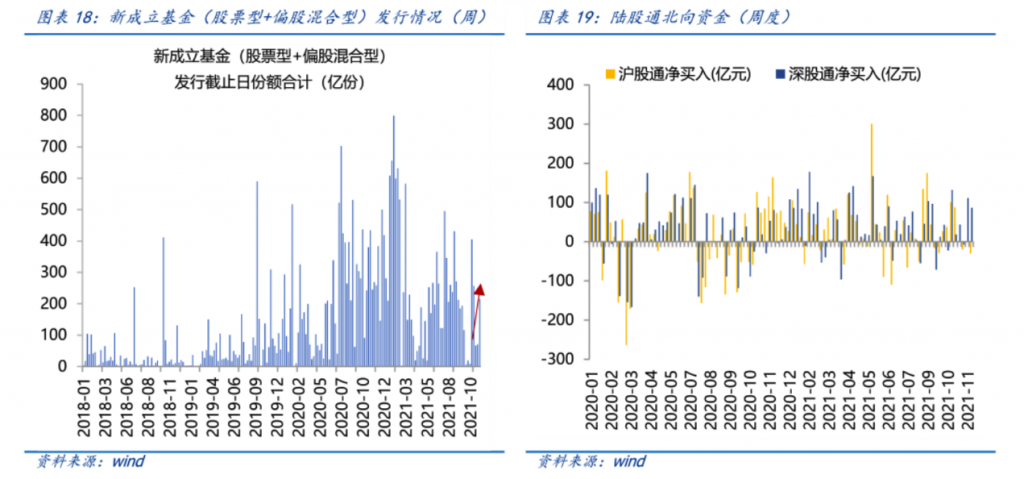

近一周,资金需求方面,IPO规模为80.4亿元,较上周减少55.2%,增发募集规模为142.95亿元,较上周减少51.34%;限售股解禁市值为474.87亿元,周环比为-71.81%,重要股东减持148.13亿元,较上周减少16.96%。资金供给方面,近一周新发股票型和偏股混合型基金规模合计为214.85亿元,去年同期为383.88亿元,同比回落44.4%,较年内高点回落73%;北向资金本周净流入57.1亿元,较上周减少48.94%,截至11月26日,北向资金11月累计净流入186.17亿元。截至11月25日,融资余额为17212.91亿元,较上周环比上升0.14%。

四、下周宏观事件关注

核心看点:变异毒株奥密克戎的传染性和致死率逐步清晰;中国11月官方制造业PMI;欧元区11月CPI年率(同比);美国11月消费者信心指数;德国、法国、英国、欧元区、美国制造业PMI

11月29日周一:美联储主席鲍威尔发表证词陈述;西班牙10月CPI年率(同比);美国10月季调后成屋签约销售指数月率(月度环比)

11月30日周二:中国11月官方制造业PMI;欧元区11月CPI年率(同比);加拿大11月GDP季率(月度环比);美国11月消费者信心指数

12月1日周三:澳大利亚GDP季率(第三季度);德国、法国、英国、欧元区、美国11月制造业PMI;美国11月ADP就业人数

12月2日周四:韩国CPI年率(同比)(第三季度);欧元区10月失业率

12月3日周五:英国11月综合PMI指数;美国11月非制造业PMI;美国11月失业率(季调);美国11月季调后非农就业人口变动;加拿大11月就业人数变动(人)

12月4日周六:美国原油、天然气钻井总数(口)