今年以来,在持续分化和波动的A股市场中,专门投资于其他基金的FOF基金,凭借相对稳健的投资业绩,受到了投资人的追捧。wind数据显示,截至8月底,今年以来成立的FOF基金的募集规模超过了500亿元,总规模超过了1500亿元。

那么,相对于普通基金而言,FOF基金具有哪些优势呢?在投资养老FOF基金时,要如何筛选?又应该注意什么风险呢?上投摩根明星基金经理、多元资产配置专家杜习杰和知名财经大V揭幕者,就当前投资者关心的疑问,带来了一场干货满满的直播。

揭幕者:请问杜总,FOF作为基金中的基金,其投资理念是怎样的?具有哪些突出的优势呢?

杜习杰:虽然FOF基金是投资于基金的,但实际上它不单是买一篮子基金而已,本质上是一种多元资产配置的投资策略。作为FOF基金经理,我的工作除了选基金外,更重要的是从大类资产维度出发,把这些资产很好的配置起来。

在资产类型上,除了有股债这类传统资产,也有一些另类资产,如大宗商品、REITS等。多元资产投资的本质,就是利用各资产间的低相关性,甚至是负相关性,把它们组合在一起,以有效的降低波动,给投资者以更好的长期投资体验。总结来说,收益多元和风险分散是多元资产策略的主要优势。

揭幕者:杜总,目前市场上有很多类型的FOF产品,也有很多大V构建的组合,这对普通投资者的选择也是挺困惑的,那么养老FOF基金与它们有什么区别呢?

杜习杰:从两方面来看,最明显的就是养老FOF基金定位更明确,其所追求的是养老资产的长期稳健增值,也有一定的持有期,以鼓励投资者长期持有。其次,对基金经理要求更严格,需要有5年以上的从业经验,且至少有2年的投资经验。此外,养老FOF投资的标的基金,规模至少在两亿以上。

养老FOF又分为目标风险基金和目标日期基金,从名字上也可以区分。比如说目标风险养老FOF,一般会以稳健、均衡、积极成长来代表风险度,投资人可以根据自己的风险承受能力进行选择;而目标日期FOF有设定了具体的日期,比如2035年期限的产品,就是为2035年退休的人准备的。

此外,与普通FOF相比较而言,上投摩根养老FOF在投资本公司的基金时,可以享受双重收费豁免。此外可能还有一些值得期待的税收优惠政策,如有望推出的税收延递等等。

揭幕者:目前,有很多的投资者开始研究养老问题了,也有很多人愿意为养老提前投资,比如说上面提到的养老FOF基金。那么杜总,在挑选养老FOF基金时,怎么样去选择适合自己的产品呢?

杜习杰:养老规划要尽早开始,同时选一款适合自己的产品长期持有,这是比较好的策略。如果你选择了目标日期基金,只要先预估自己的退休年龄,挑选和自己退休时间匹配的产品即可。基金经理会对目标日期基金里的资产进行动态调整,一般来说,距离退休时间越近,投资组合里稳健型的资产占比越多。

相对而言,目标风险基金的选择相对复杂一些。根据风险资产的占比,目标风险基金可分为保守型、稳健型、均衡型、成长型,以及积极进取型,它们的风险属性比较清晰,且比较稳定,可以满足不同风险偏好的投资者。所以在挑选时,要认识自己的风险偏好,挑选适合的产品。在不同年龄段选择不同风险等级的养老FOF基金。初入职场的年轻人,投资周期长,风险偏好也比较高,可以选择风险高一些的产品;中年人事业有成也有一定的积蓄,但也要承担更多的压力,风险适中的产品较合适;临近退休的人要把资产的安全性放在首位,适合选择较为稳健的产品。

此外,个人的财富积累、家庭状况等也是关键的因素。所以尽早开始,才能更好的达到退休规划的目标。

揭幕者:我们都知道,上投摩根的外方股东摩根资产管理是全球多元资产管理的领导者,经验丰富,旗下有超过500种的投资策略。那么杜总,你们平时会不会一起交流呢?又是怎样合作的呢?

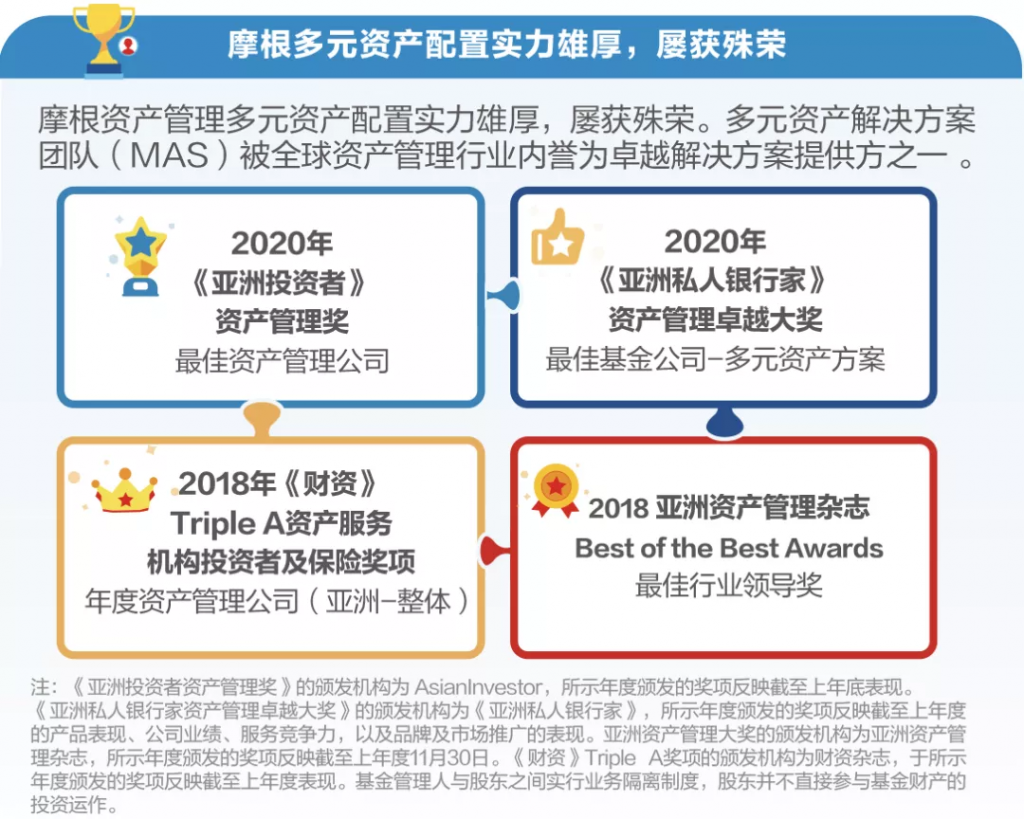

杜习杰:摩根资产管理拥有2.3万亿美元规模的资产管理经验,在多元资产配置领域的经验尤为丰富,实力雄厚。摩根多元资产解决方案团队(MAS)被全球资产管理行业誉为卓越解决方案提供方之一。

在投资过程中,上投摩根的多元资产团队会参考摩根《长期资本假设报告》,对全球的各大类资产进行覆盖研究。这份报告摩根已经连续发布26年,是业内最权威、久经测试及完善的资本市场预测报告之一。报告中会分析各大类资产的风险回报和相关性预期,为我们战略资产配置提供了有力支持。

此外,我们会经常与摩根多元资产解决方案团队(MAS)进行深度的交流,并借鉴他们多元资产管理的投资框架和流程。同时,我们还成立了联合小组,会定期沟通,共同开发投资模型和策略研究,进行深入密切的合作。

揭幕者:杜总,从你管理的养老FOF基金业绩来看,例如锦程均衡养老三年期FOF,收益较好的同时,回撤也比较小。那么,你在组合的风险控制上有哪些独到的心得呢?

杜习杰:养老型产品的投资周期非常长,一般十年或几十年的维度。在这个过程中,风险的把控很重要,也比较复杂。因此,构建组合时需要注意的环节也比较多。我们在寻找大类资产时,首先要求它们间的相关性要低,其次风险要可控。在组合构建时,会更关注波动性,而不是一味的去追求收益。

总之,世界上没有免费的午餐,高收益通常会应对高风险。我们希望做到的是在收益最大化的同时,风险也要控制在一定范围内。投资者在选养老产品的时候,一定要考虑风险管理这个因素,选择把投资者利益放在首位的管理人。

过往业绩稳健又出众震荡市投资就选TA

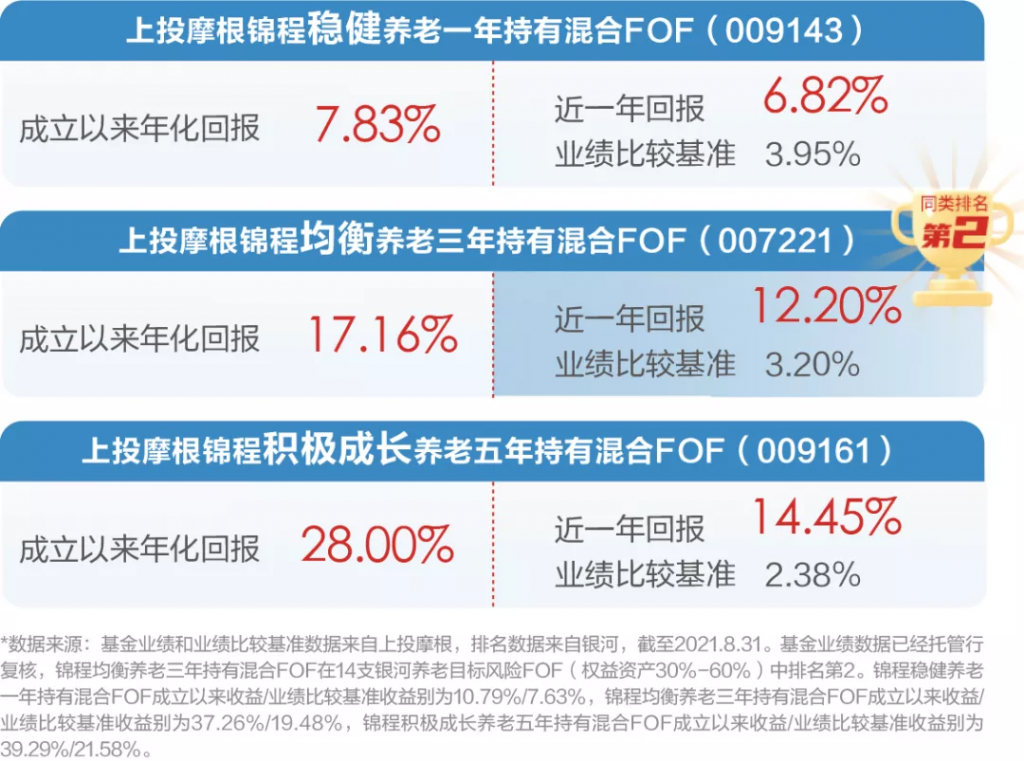

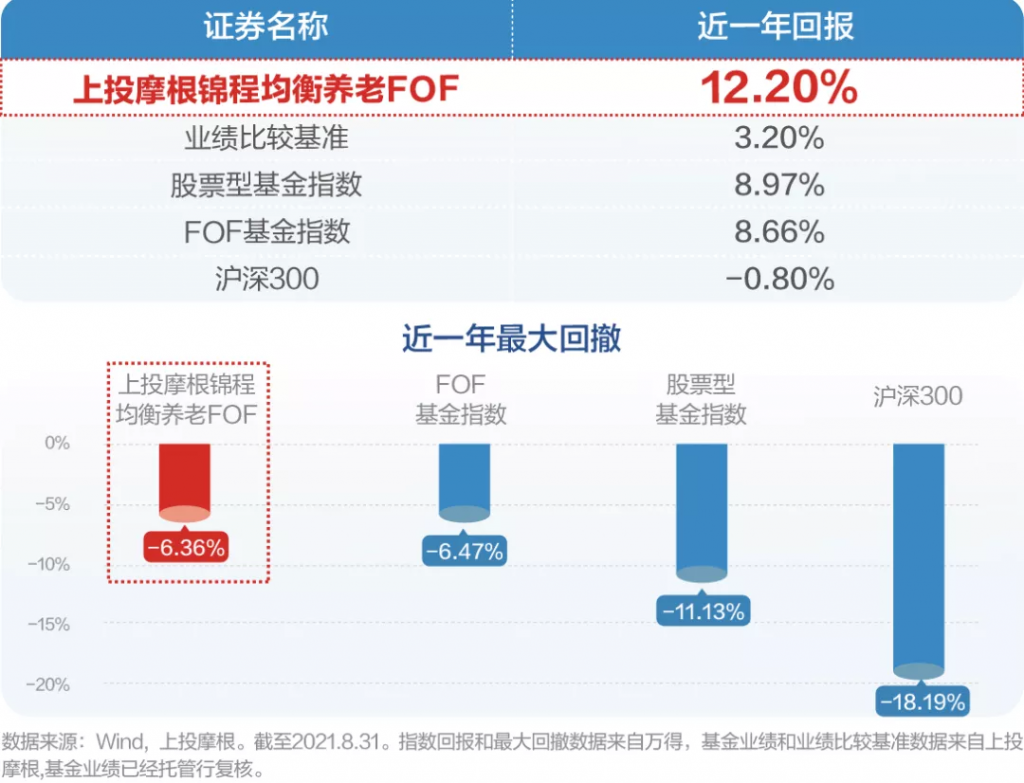

作为国内量化精英和养老投资规划的专家,杜习杰拥有丰富的多元资产管理经验,目前管理了三只养老FOF基金,且自成立以来的业绩均非常的出众,超额收益明显。其中,上投摩根锦程均衡养老FOF近一年的回报12.20%,在全市场同类产品中排名第2*。

除了业绩过硬以外,上投摩根锦程养老FOF系列还非常重视风险控制。例如,上投摩根锦程均衡养老FOF近一年的最大回撤低于市场主要指数,收益却超越股票型基金指数,给投资人带来了较好的持有体验。

在持续波动和分化的行情下,投资人面临选基难、择时难,又不愿承受较大波动的困境。可以考虑业绩出众且稳健的锦程养老系列FOF基金,由投资专家为你在市场众多基金中优中选优,并根据前瞻性判断进行多元资产配置,帮助你一站式解决投资难题,是当之无愧的震荡市“避震器”。