厉害了,全部154只这类基金中153只近一年都是正收益,收益率中位数8.96%;

厉害了,全部81只这类基金近两年都是正收益,收益率中位数34.18%;

厉害了,全部13只这类基金近三年都是正收益,收益率中位数40.27%;

这么厉害的基金类别到底是什么呢?现在就让我们揭开它的神秘面纱——FOF基金。

表1:FOF基金收益率分布

数据来源:海通证券研究所金融产品研究中心,截至2021-08-27

FOF基金顾名思义就是“基金中的基金”,打一个比方,买股票就如同自己搬砖,其乐难言,其苦也难言;而买基金则如同雇佣多位专业选手给自己打工,幸福感瞬间提升;但基金多了难免挑花眼,“好”帮手也不是那么好挑选的。此时,FOF基金应运而生,这就如同找了一位超强的“CEO”帮你选人、帮你管理、帮你统筹全局,投资是不是更省心了呢?

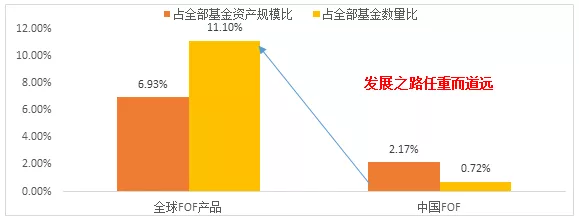

其实,全球市场上FOF投资“很香”,截至2020年底全球FOF资产规模接近4.70万亿美元,占全球基金资产规模的6.93%,FOF数量近1.6万只,占全球基金数量的11%(来源:ICI)。目前中国公募FOF基金186只(A/C合并计算),规模历时四年增长到1692亿元。但相对于8574只公募基金和23.64万亿的基金规模,占比仅为2.17%、0.72%,发展之路虽任重道远,但人少的地方玫瑰或许更香。(wind,截至2021-9-14)

图1:全球FOF与中国FOF规模及数量对比

数据来源:ICI,wind,全球数据截至2020-12-31;中国数据截至2021-9-14(其中2021年06月30日之前成立的基金规模为中报数据,2021年6月30日后成立的基金规模计算发行份额)

FOF到底抓了怎样的市场制胜秘籍?1.专业买手“优中选优”,不止盯业绩,还要看业绩的稳定性;2.多元化、分散化投资,平抑组合波动;3.减少交易损耗,期望远离“追涨杀跌”。

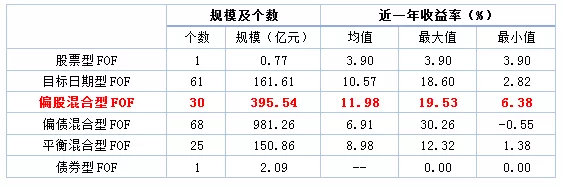

事实上,当下公募FOF规模增长的背后实际上是一种固收替代策略的成功尝试。FOF的规模多集中在养老需求的目标日期型FOF基金以及偏债混合型FOF基金,规模占比接近70%。权益型FOF(偏股混合型FOF+股票型FOF)仅31只,规模不足400亿,这类品种依然具备“稀缺性”。偏股混合型FOF近一年收益率全部为正,收益率最小值6.98%,“专业买手”实力非常响当当。未来,在权益大时代来临背景下,偏股混合型FOF或许依然是较好的选择。

表2:不同类别FOF基金规模及收益率分布

数据来源:收益率来自海通证券研究所金融产品研究中心,截至2021-08-27,规模数据同上图计算口径