A股上一轮主升浪于6月底结束,之后A股成交额中枢从1万亿抬升至1.4万亿,但指数整体并未体现极强的赚钱效应,之前强势的新能源车、光伏、CXO等成长赛道也进入高位震荡期,中枢基本保持稳定,但围绕中枢的高波动持续发生。

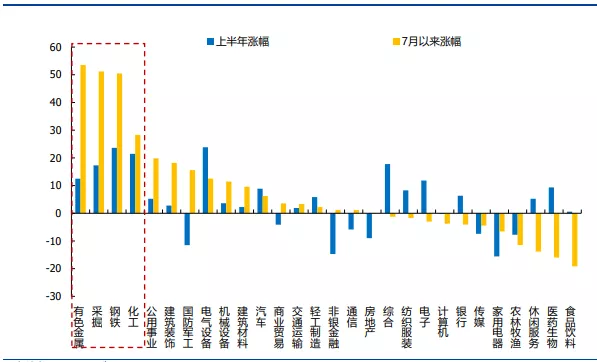

成长板块“失速”的背后是周期股的崛起,7月以来,代表周期的有色金属、采掘、钢铁、化工分别上涨53.51%、51.19%、50.49%和28.32%,周期股行情结束了吗?

图表 1:上半年及7月以来周期股领涨

资料来源:Wind,截至2021-09-13

一、周期股和大宗商品价格共振,且更早触顶

周期股相对强势和商品价格密切相关,且股市的高点一般略早于商品价格高点。2007年、2009年、2017年和2021年大宗商品价格都有所反弹,而周期股也相对跑赢成长股,表明周期股的强势和大宗商品价格呈正相关。从上涨节奏来看,在2007年、2009年、2017年中,周期股都比商品价格更早触顶,因此周期股的“退潮”或比大宗商品价格来的更早。

周期股股价的波动也大于商品价格的波动,因此在顺周期的环境中,周期股的涨幅会大于商品价格涨幅。市场长期表现的强弱一定是盈利的映射,周期股的盈利相对于其对应大宗商品的价格波动更大,使得周期股股价方差会大于大宗商品价格方差,在商品价格从底部走向顶部时,周期股有更强的股价表现,在顶部走向底部时,周期股的跌幅也更大。

从原因来看,周期股强势的背后是大宗商品价格的飙涨,周期股期间费用率稳定,使得景气周期中,商品涨价所贡献的毛利润绝大部分都转化成净利润,盈利增长弹性强;在衰退周期商品价格跌价,公司不仅承担营收下滑还要承担稳定的期间费用,使得亏损扩大。稳定的期间费用,将商品价格变动传导到周期股盈利上的影响放大,周期股的盈利波动会更大,对应的在景气周期中,周期股的投资机会也会更大。

二、当前大宗商品或保持高位震荡仍有机会

大宗商品价格是经济需求的价格信号。

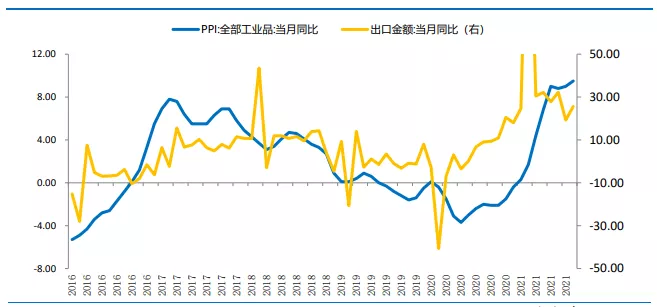

中国作为世界第一大出口国,占世界贸易总份额的25%左右,中国出口是全球经济需求的一个中介变量。2016年以来,中国出口同比增速与PPI同比高度相关。

8月中国出口(美元计)同比增25.6%,而同期PPI同比+9.5%创10年新高,出口和PPI均超预期,一定程度上表明全球经济需求仍强,而需求端对PPI的支撑也强。向前看,考虑到在7-8月高基数下,国内出口仍保持较高增速,我们预计年内出口大概率高位震荡,明年或有回落压力,对应着PPI在四季度或也保持高位震荡,明年或才见拐点,因此当前仍有机会。

图表4:PPI与出口同比增速

数据来源:Wind

三、重视“新”周期

周期股的价格是需求的信号,只要需求在扩张,供给短期无解的话,价格信号就会发挥作用。

今年以来,除了与传统经济周期相关的铁矿、煤炭、铜、原油等“老”周期表现较好,新能源相关的“新”周期如锂、有机硅、钴、稀土等也录得较大涨幅。未来一段时间,虽然全球经济复苏的“步伐”放缓,“老”周期的商品价格上涨或出现拐点,但新能源依然方兴未艾,新能源相关的“新”周期需求端支撑仍然强劲,因此锂、有机硅、钴、稀土的周期或仍有较大机会,值得投资者积极重视。