《金基研》徐佳/作者 时风/编审

今年,罗永浩扬言要做“带货一哥”的承诺算是做到了。罗永浩获得过亿交易总额的背后,不仅仅是因为他是一个可以带来巨大流量的“争议人物”,他的专业知识与专业能力才是使得网友购买他所推荐产品的真正推手。

这个逻辑在投资领域也同样适用。投资者与其花费大量时间精力去研究市场走势、行业发展以及公司经营情况等再去投资,不如选择一只有优秀基金公司与基金经理背书且业绩亮眼的基金去投资,选择对了专业的基金公司与基金经理,投资效果自然会事半功倍。

一、选基金第一步,看风险承受能力

在投资领域,高收益与高风险总是结伴而行。不同的投资者因为资产状况、家庭背景、工作情况等差异,对于风险的容忍度也不同。

有些人热衷于高收益投资,属于风险偏好型投资者;相反,有些人更倾向于将闲钱存在银行或购买银行理财产品和国债等一类几乎零风险的产品,这就是典型的风险规避型投资者。

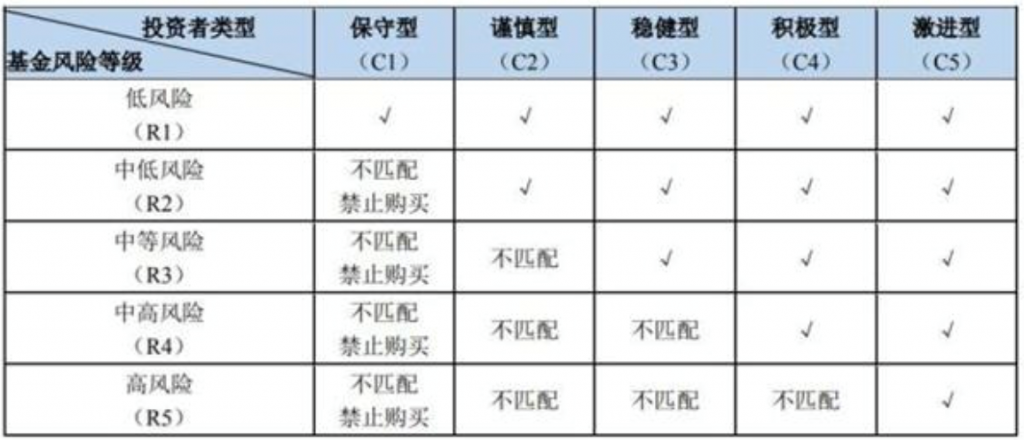

因此,在对自己的风险偏好有清楚认知的前提下,选择与自己风险承受能力相匹配的基金产品,是选择基金的第一步。

目前市场中的基金种类,一般有货币基金、债券基金、指数基金、混合基金和股票基金。简单来讲,这五类基金的风险排序由高到低为:股票型、指数型、混合型、债券型、货币型。

以易方达平稳增长混合为例,这只基金为混合型,风险等级为中高风险,属于证券投资基金中的低风险品种。这只基金以“平稳增长”著称,目的是追求资本在低风险水平下的平稳增长,即在控制风险的前提下,追求长期稳定增长。

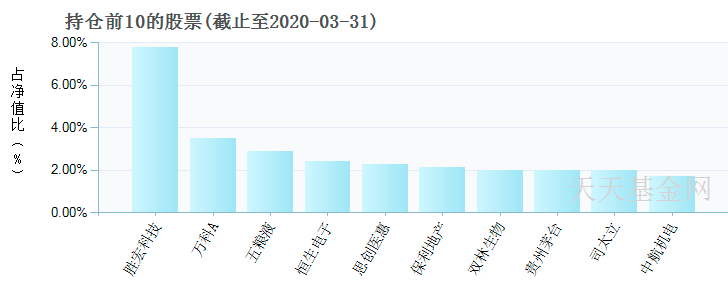

通常来说,基金的名字体现了基金的投资方向。这只基金的股票投资集中于具有持续发展能力的上市公司。截至今年一季度,这只基金持仓前十的股票分别为胜宏科技、万科A、五粮液、恒生电子、思创医惠、保利地产、双林生物、贵州茅台、司太立、中航机电。

二、选基第二步,看收益率和回撤率

基金的业绩,应该是投资者最为看重的一项了,投资基金的目的就是为了获得投资回报。

那么投资者在选购基金时,如何衡量一只基金业绩的好坏呢?通常可以从收益率和回撤率两个角度来看。

一只基金的收益率表现是其最直观的“成绩单”。以易方达平稳增长混合为例,该基金成立于2002年8月23日,自成立以来至2020年5月26日,易方达平稳增长混合收益率达852.12%。从近5年、近3年、近2年、近1年来看,其业绩都要远远超过沪深300和同类均值水平。

而回撤率则体现的是基金的抗风险能力。基金的回撤情况是和风险成正比的,即回撤越大,风险越大。因此,了解基金的最大回撤率,就可以知道这只基金在一段时间内收益率下降幅度的最大值,即可以预计购买基金后可能出现的最大跌幅。

易方达平稳增长混合这只基金,近1年的区间回撤为27.84%,可见这只基金除了业绩优良外,跌幅较小,也更稳健,可以为投资者带来稳定长期的收益。

三、选基第三步,看基金经理

既然选择了基金,那便是把投资这件专业的事交给了专业的人。基金经理的优劣,对于基金的影响至关重要,是选择基金时的一项必不可少的考量标准。

易方达平稳增长混合这只基金现任的基金经理为陈皓,他从2012年9月28日管理这只基金以来,至今年5月26日已有7年又243天。这在国内公募基金行业实在屈指可数。这使得陈皓可以长期延续稳健的投资策略,从而可以长期平稳地为投资者带来可靠的投资回报。

此外,陈皓的投资组合范围相对较广,个股集中度并不高,因此应对市场变化的灵活度更高,更能较好地把握行业之间的轮动,形成了相对全面、均衡、稳定、持续的投资风格。这只基金在他的管理下,任职回报率高达231.91%,远超同类平均回报率155.9%,在531只同类基金中排名97。

今年来,因为新冠肺炎疫情影响,全球金融市场可谓是一波三折。易方达平稳增长混合今年来至5月26日收益为14.51%,而同期同类平均收益为5.9%,同期沪深300为-5.46%。由此可见,基金经理的操作风格是禁得起市场的考验,担得起“平稳增长”之名。