人人都懂“长期主义”,但真正执行“长期主义”却很难。当我们置身股市时,如果没有科学的资产配置和投资策略,那么,高波动、不确定等因素,将把我们推向焦虑和急功近利的那一面,我们也许将在追涨杀跌中迷失,成为一名视野限于短期的“机会主义者”。如何克服人性?又如何坚守“长期主义”?

均衡投资,可能是最好的解决方案之一。

一、资产配置的均衡

股债均衡,一对黄金搭档

《聪明的投资者》一书中,巴菲特的老师格雷厄姆建议不论是防御型投资者,还是进攻型投资者,都需要同时配置一定比例的股票和债券,而且债券比例不低于25%。

那么,股债搭配这样的经典的投资策略运用到A股,效果如何呢?

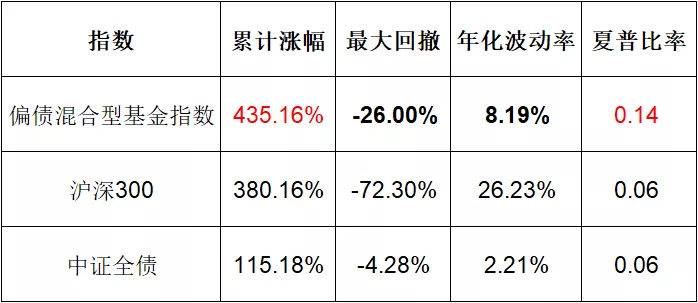

从历史收益率上来看,2005年以来,代表债券资产的中证全债指数上涨115.18%;代表股票资产的沪深300指数上涨380.16%;代表股债配置资产的偏债混合型基金指数上涨435.16%。

数据来源:Wind,2005/1/1-2021/8/26,指数过往表现不预示未来,投资需谨慎

收益之外,我们同样需要关注持仓体验,最大回撤和年化波动率也需要纳入考察。

偏债混合基金指数近17年的最大回撤、年化波动率等风险指标分别为26%、8.19%,均只处于沪深300高波动水平的1/3。

在衡量“风险性价比”的夏普比率方面,偏债混合基金指数也有明显优势。

股债均衡配置表现较优的主逻辑之一便是基于“股债跷跷板”效应,比如基本面整体改善时,即使估值不变,股票资产价格也往往会被推高,同时政策可能为了防止经济过热收紧货币,从而推升利率水平,导致债券价格下跌;反之基本面恶化时,则往往演变化股弱债强。

科学的股债均衡策略,正好让我们在机会来临时勇于出击,而在风险来临时化防守为更好的进攻。

二、风格的均衡

主题轮换快,价值与成长需兼顾

一直以来,市场始终蔓延着价值与成长风格的探讨,人们总是期望投资与市场阶段性风格相契合的资产,从而在短期内享受风格红利。

实际上,回溯近十几年A股历史,以国证价值、国证成长为代表的风格指数长期处于轮换态势。特别是2016年至20117年,价值风格明显占优;2019年中旬至2020年则轮换为强烈的成长风格。

2003年以来价值风格VS成长风格累计收益率

2003年以来价值风格VS成长风格累计收益率

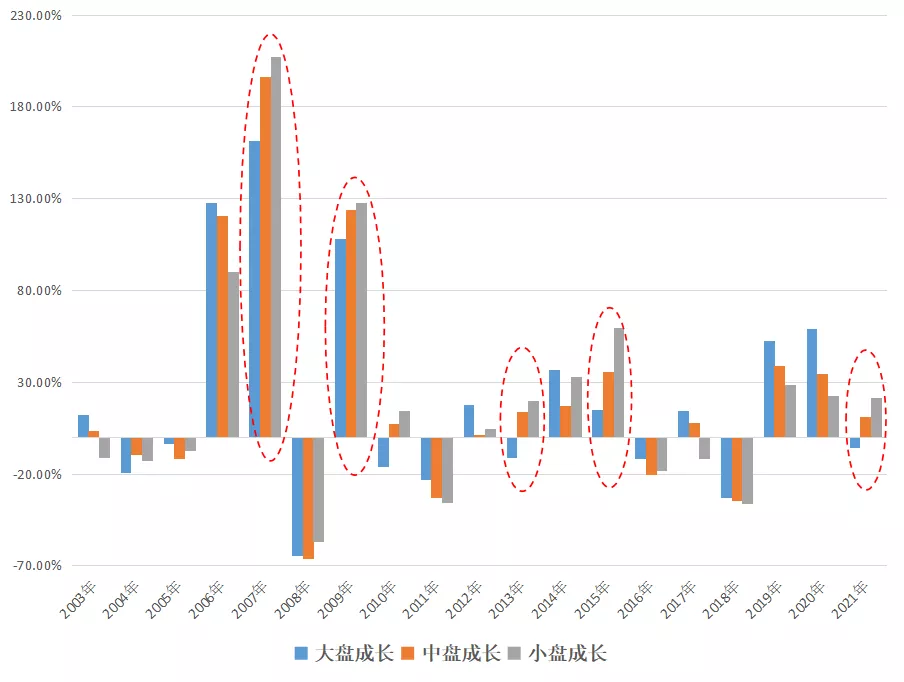

另一方面,即便是近年阶段性占优的成长风格,内部在大中小盘风格上也出现了明显分歧。2007年、2009年、2013年、2015年及今年以来的成长风格,呈现出中小盘大幅跑赢大盘的情况。当然,成长风格绝非单纯地偏向中小盘,比如2006年、2012年、2017年、2019年、2020年则是大盘成长为王的局势。

成长风格里大中小盘年度表现对比

数据来源:Wind,2003/1/1-2021/8/26,指数过往表现不预示未来,投资需谨慎

没有成长憧憬的价值风格投资,是一个伪命题;

没有价值支持的成长风格投资,在历史长河中也注定是昙花一现。

所以,在尽可能均衡配置成长与价值风格的前提下,审时度势有所侧重,也许更能兼顾收益与风险。

三、行业的均衡

没有YYDS,唯有变化永恒

行业方面,如果以年为单位,我们便能直观感受到行业轮动的频率之快。

近10年,每年各行业涨跌幅排名前五的行业各不相同,物换星移几乎是可以预见的结局。特别是今年兴起的采掘、化工行业,处在近十个年度首次上榜前五的高光时刻。

数据来源:Wind,2011/1/1-2021/8/26,行业标准为申万一级行业,指数过往表现不预示未来,投资需谨慎

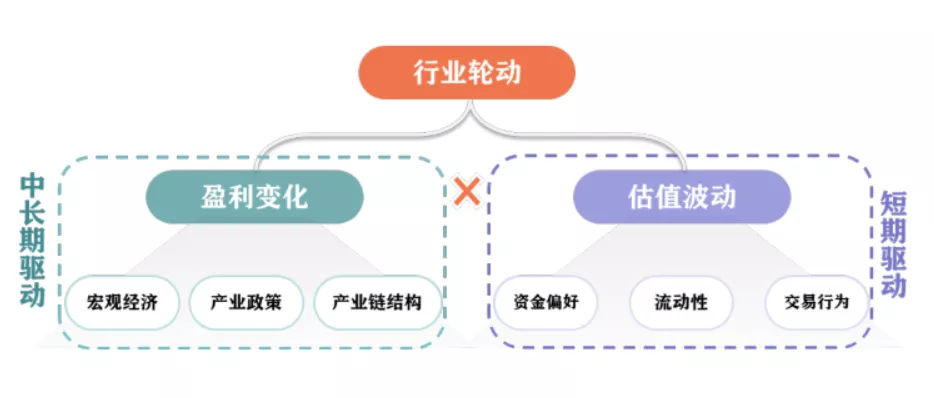

轮动背后的逻辑是各行业在不同阶段所处的产业周期不同,短期驱动力来源于资金偏好、流动性、交易行为形成的估值波动,中长期驱动则是由宏观经济、产业政策、产业链结构影响下的盈利变化。

行业轮动逻辑

资料来源:开源证券研究所

那么,下一阶段的高景气行业,又有谁敢言之凿凿呢?

四、总结

最后回到文章开头,投资中如何坚守长期主义,

意味着你需要在波动中穿越迷雾,静待市场中优质资产价格的中枢跟随价值上涨,

而均衡配置便是我们应对波动、回撤过程中,从容持仓的一大利器。