上周五,央行超预期全面降准0.5%,释放1万亿长期资金。在宏观经济不弱(PMI连续15个月处于扩张区间),流动性不紧(DR007等利率保持在2.1%左右)的背景下,央行降准是用实际行动表明了维护流动性“合理充裕”的决心。

在流动性“合理充裕”的基调下,股债混合的“固收+”迎来配置的窗口期?

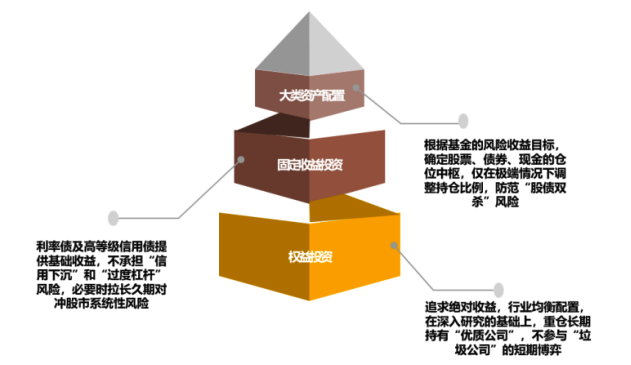

图表1:“固收+”股债双强

数据来自:富国基金整理

一、“结构性紧信用+宽货币”,利好债市短期表现

央行降准后,流动性从“结构性紧信用,稳货币”向“结构性紧信用,宽货币”边际修正。近期“紧信用”以结构性为主,剑指“地产+城投”,未来一段时间这部分的融资仍会趋紧,但金融对实体特别中小企业的支持不会减弱,继续支持中小企业降低融资成本。当“紧信用”仅限于部分领域,而大部分制造业的融资成本趋降时,市场流动性趋松,短期债市基准10年期国债收益率仍有向下空间,因此对于短期债市利好毫无疑问。

策框架中“经济增长”的权重提升,或对长期利率形成支撑,但仍要在7月底的高层会议中寻找线索。

从央行降准的原因来看,降准置换部分下半年到期的MLF,央行还希望提早降低金融机构资金成本,进而降低融资利率,从而加大金融对实体经济的支持。

从当前经济表现来看,上半年GDP同比增速或超8%,在经济仍旧景气的背景下,央行超预期降准,一方面是应对下半年外需潜在的走弱风险,实行“跨周期调节”,为未来的经济下行风险储备“弹药”,更重要的是政策或更注重“经济增长”,希望通过各类手段支撑经济增速保持在一个较高区间。如果未来经济在宏观政策的支持下,增长较为强劲,那么对10年期国债收益率可能形成支撑,因此当前10年期国债3%的位子中长期下行空间能否打开仍然存疑,要确认中长期的利率走势,仍需要在7月底政治局会议得到确认。

二、超预期降准对股市有边际推动

全面降准使得流动性预期边际向宽松的方向修正,对权益市场或有推动。前期市场经常在短期大涨后,受“流动性收紧”的揣测出现回调,本次降准央行用实际行动证明流动性会保持“合理充裕”,因此流动性对市场的制约衰减,或助推市场反弹,特别是为高景气、对流动性敏感的成长性行业如何新能源车、CXO等打开估值空间。

短期流动性无忧,中期仍要关注月底国内的政治局会议和海外的联储议息会议定调。市场关注预期,当前降准超预期,对应市场在当前“水位”的流动性预期边际宽松,但未来随着市场的“水位”上升,市场对流动性的需求也在上升,那么流动性担忧可能再度制约市场,要在中长期得到流动性确认,仍要关注月底国内外“重磅会议”的定调。

站在当前时点,降准对债市和股市短期都形成推动,因此此时配置股债混合的“固收+”或是较佳选择。