Photo by Leonie on Unsplash

《金基研》风吟/作者 杨起超 时风/编审

近年来,中国精密零部件一直呈现“依赖进口”的严峻局面,缺少自主创新的“航母舰队”,众多器件依赖于日本、德国等国家。同时产品进口周期长,器件应用过程繁琐,一直为行业发展所诟病。实现相关器件的进口替代,已经“迫在眉睫”,不仅是技术上的需求,更是作为制造业大国企业的重要挑战。

而襄阳博亚精工装备股份有限公司(以下简称“博亚精工”)作为高端板带成形加工装备制造商,坚持精品化战略,专注定制化高附加值型号产品的研发、生产与销售,数个产品首次打破国外垄断,进口替代能力及范围不断扩大。

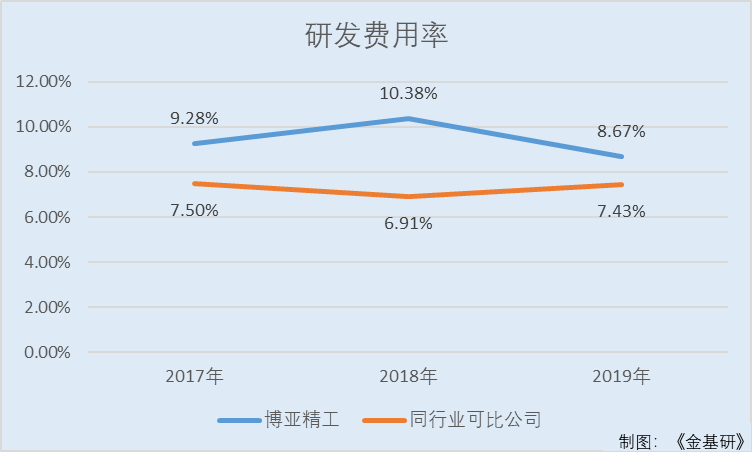

目前,博亚精工的进口替代产品型号数量持续增加,已高达1,355件,其中部分装备及生产线机组产品成为了行业首创和标杆。且博亚精工拥有全系列产品线,覆盖钢铁有色冶金行业的多个工序,产品应用全面且毛利率稳中有升,此外,博亚精工作为高新技术企业,有着稳定的研发投入,报告期内,博亚精工的研发费用率高于同行业均值。

一、产品结构丰富产能利用率饱和,曾参与多个重大项目竞争力显现

成立于1999年11月16日,博亚精工主要从事板带成形加工精密装备及关键零部件和特种装备配套零部件的研发、生产和销售,形成了两大产品线、数千种型号规格的精密制造体系。

2020年1-6月,博亚精工来自板带成形加工精密装备及关键零部件、特种装备配套零部件的销售收入分别为9,219.57万元、5,467.35万元,占当期主营业务收入的比例分别为62.77%、37.23%。

其中,博亚精工的板带成形加工精密装备及关键零部件形成了“关键零部件——整机装备——精整生产线”的全系列产品线,覆盖钢铁有色冶金的冷轧各工序段及部分热轧工序,产品应用全面,板带成形加工精密装备产能利用率达108.85%。

在板带成形加工精密装备及关键零部件领域的产品分别为辊系零部件、轴承组元、球笼式万向联轴器、板带成形加工精密装备。

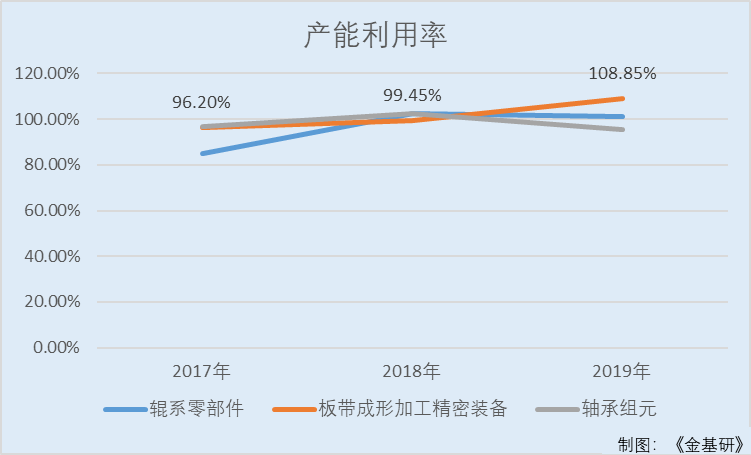

2017-2019年,博亚精工辊系零部件的产能利用率分别为85.04%、102.29%、101.36%;轴承组元的产能利用率分别为96.84%、102.31%、95.64%;板带成形加工精密装备的产能利用率分别为96.2%、99.45%、108.85%。

对优质客户的覆盖率和合作的深入程度都能够体现博亚精工板带成形加工精密装备及关键零部件业务的竞争力和市场地位。

根据世界钢铁协会统计的2019年全球钢铁生产企业粗钢产量排名,2017-2019年及2020年上半年,博亚精工与2019年全球排名前50的主要钢铁生产公司中的17家开展过业务合作,覆盖率为34%,与2019年全球排名前10的主要钢铁公司中的7家开展过业务合作,覆盖率为70%。

并且,博亚精工曾参与宝武钢铁集团湛江钢铁酸连轧集成配套项目,该项目为中国自主设计制造的高端大型酸连轧机组、是具有高影响力的国产化项目,博亚精工承担了其中的双塔圆盘剪、双塔碎边剪、破磷拉弯矫直机等核心装备的设计、制造、安装调试和与生产线上其他设备对接的工作。

该项目投产后整体机组性能、可靠性、智能化达到了国际一流水平,博亚精工配套装备的技术水平得到充分验证,在高端板带成形加工精密装备的研制实力也得到充分体现。

值得一提的是,2015年底,全部依赖进口设备的宝钢湛江项目向博亚精工伸出橄榄枝。博亚精工先后向宝武钢铁集团交付18台设备,打破了以往此类设备长期从德国、美国、日本进口的局面。

此外,近年来,博亚精工的特种装备配套零部件收入规模及占比快速增长,且毛利率始终保持着高水平。

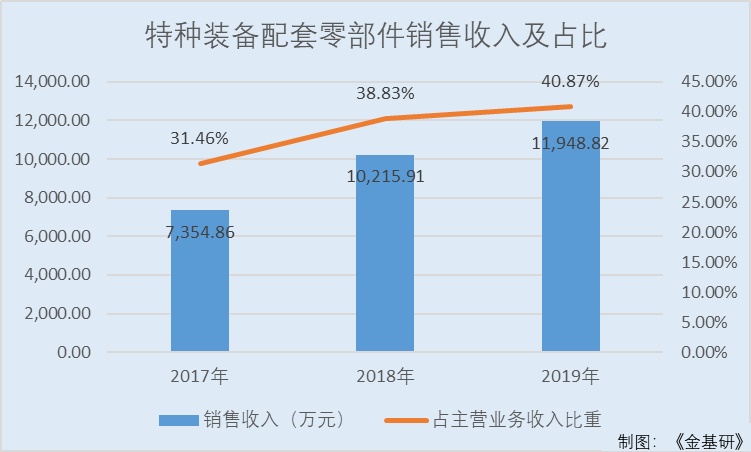

2017-2019年,博亚精工的特种装备配套零部件销售收入分别为7,354.86万元10,215.91万元、11,948.82万元,占当期主营业务收入的比重分别为31.46%、38.83%、40.87%。

且博亚精工在冶金板带成形加工精密装备及关键零部件研制和应用过程中多年积累的技术及工艺经验,具有技术准入壁垒,目前已形成品牌壁垒;特种装备配套行业具有行业准入壁垒资质壁垒、行业经验壁垒及技术壁垒。

总体有利的竞争环境为行业内企业提供了广阔的盈利空间。

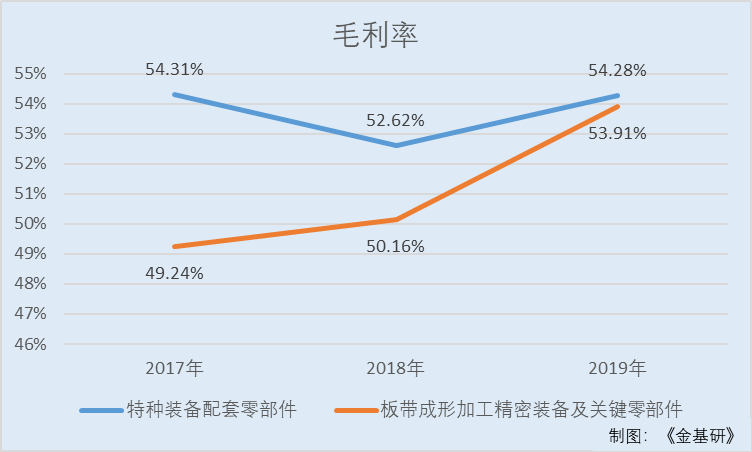

2017-2019年,博亚精工的特种装备配套零部件的毛利率分别为54.31%、52.62%、54.28%;同期,博亚精工的板带成形加工精密装备及关键零部件毛利率分别为49.24%、50.16%、53.91%。

值得一提的是,博亚精工的特种装备配套零部件产品主要为特种车辆关键零部件和结构件,这些零部件对特种车辆装备在特殊严苛环境中的机动、适应性能有着重要影响,博亚精工产品以过硬的质量和高可靠性在多种型号的特种车辆中广泛使用。

其配套的特种装备历经多次实战演练和国家级重大活动的检验,包括建国60周年国庆、纪念抗日战争胜利70周年、建军90周年、建国70周年国庆等,博亚精工与中国兵器等装备总装单位下属主机厂建立了长期稳定的配套关系。

且博亚精工产品性能得到了特种装备使用单位的广泛认可,并且多次获得国家级重大活动保障贡献奖及特种装备使用单位嘉奖,这无疑是对博亚精工的一种肯定。

二、进口替代产品型号数量持续增加,部分产品及装备成为行业标杆

在成立之初,博亚精工瞄准钢铁、有色冶金行业高端装备及关键零部件长期依赖进口的局面,以板带成形加工精密装备为切入点,以德国、日本等先进厂商的设备及零部件产品为标杆,经过长期技术攻关,逐步研制出多种板带成形加工精密装备及关键零部件产品。

2000-2001年,博亚精工研制的冶金球笼式万向联轴器在宝钢、太钢的部分设备上替代了日本NTN集团的同类产品。

2003年,博亚精工对标德国INA(属于德国SCHAEFFLER集团)、意大利CR等轴承组元产品开展技术攻关,逐步实现了轴承组元产品的进口替代。

2005年,博亚精工以对标德国西马克、德国UNGERER公司(德国恩格尔)等的矫直装备产品推向市场,于2009年起逐步实现了矫直装备产品的进口替代。

2008年,博亚精工以对标意大利达涅利、德国西马克、德国GEORG公司(德国乔格)等的剪切装备产品推向市场,于2010年起逐步实现了剪切装备产品的进口替代。

2009年,博亚精工以对标意大利达涅利等的辊涂装备产品推向市场,于2016年起逐步实现了辊涂装备产品的进口替代,板带成形加工精密装备的矫直、剪切、辊涂三大冷轧核心装备及关键零部件的产品体系形成并开展生产线集成项目。

近年来,博亚精工又从冶金冷轧纵向延伸至冶金精轧工序阶段、开发多辊矫直机,横向延伸至冶金热轧工序阶段、开发中板矫直机及其辊系零部件;产品不断升级换代,与国际同行业知名企业竞争的实力不断增强。

目前,博亚精工的板带成形加工精密装备及关键零部件产品已经成功替代德国、日本、意大利知名制造商的同类产品,其中,部分装备及生产线机组产品成为了行业首创和标杆。

在钢铁、有色冶金行业的板带成形加工装备领域,博亚精工掌握了关键零部件制造技术和系统集成技术,成功打破国际垄断、实现了国产化、具备自主知识产权,成为该领域高端装备制造商。

在特种装备领域,博亚精工瞄准客户对于高性能零部件的配套需求,将板带成形加工精密装备关键零部件的技术积累和制造经验运用于特种装备配套零部件的研发过程并不断进行技术创新,成功研制出高性能、高可靠性的特种车辆配套零部件、结构件产品,有效保障和提升装备性能,建立了良好口碑与形象。

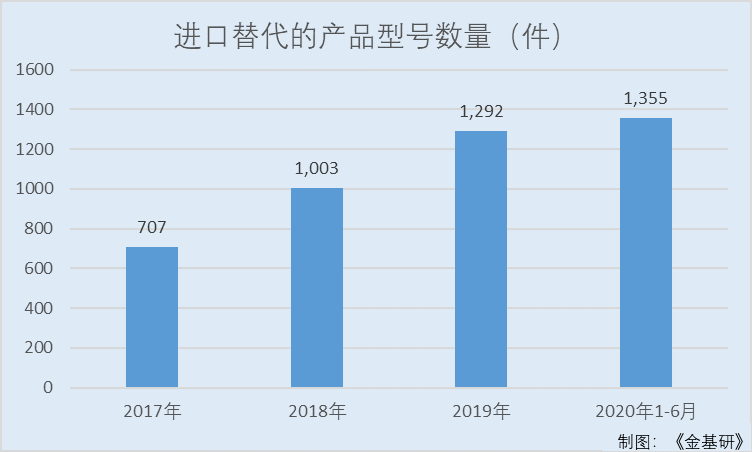

且报告期内,博亚精工进口替代的产品型号数量持续增加,其关键零部件收入持续增长。

2017-2019年及2020年上半年,博亚精工进口替代的产品型号数量分别为707件、1,003件、1,292件、1,355件。

以解决钢铁、有色冶金行业客户的“进口替代”需求为切入点,博亚精工市场影响力逐渐提升,并且为提高中国钢铁、有色冶金行业冷轧技术水平和产业转型升级作出了贡献。而进口替代产品型号数量持续增加、进口替代能力及范围不断扩大的表现,离不开博亚精工自身雄厚的科创实力。

三、研发费用率高于同行业均值,“专、精、特”机械制造核心技术体系

作为高新技术企业,博亚精工始终将技术研发放在企业发展的首要位置,成为其在“专、精、特”机械制造领域不断取得突破的核心支撑。

需要指出的是,博亚精工拥有一支专业分工明确、知识技术过硬、研发经验丰富的研发队伍。并与高校共建院士工作站、共建博士后创新实验基地,现在又在武汉、西安、长沙等地设有研发中心分部,并拥有传动实验室、精密冲压实验室、非标轴承性能验证实验室、冶金行业冷轧精密装备(拉矫剪切)模拟验证实验平台等实验、研发场所。

其中,包括一批以董事长、核心技术人员李文喜为代表的,具有五到十年以上技术经验的技术专家和资深技术人员,覆盖博亚精工业务的各个技术领域,把控技术研发方向、承担研发项目、形成博亚精工核心技术竞争力的中坚力量。

2017-2019年及2020年上半年,博亚精工的研发人员平均人数分别为107人、134.92人、123人、123.6人。

人才队伍不足成为了高端机械制造企业进一步实现进口替代,参与国际化竞争的重要制约因素。

而在面对“招工难用工荒”人力资源短缺的问题上,博亚精工开展招聘行动,开通多种渠道,线上线下招揽人才,人力资源得到了及时有效的补充,为实现企业经营指标提供了有力保障。借助武汉公司、西安公司区域资源优势,建立企业人才储备,人才结构、层次和数量得到明显优化,为满足企业长远发展积蓄了力量。联合武科大、湖北文理学院开设暑期实习班,探索人才培养新模式。积极开展校、企、地三方合作,开设订单班,共同开展产业工人技能培训,培养企业留得住的技术能手。

值得一提的是,博亚精工的研发费用率高于同行业可比公司均值。

2017-2019年,博亚精工的研发费用分别为2,193.61万元、2,754.94万元、2,563.26万元,研发费用率分别为9.28%、10.38%、8.67%。而同期,博亚精工同行业可比公司均值分别为7.5%、6.91%、7.43%。

与此同时,博亚精工在持续进行科技创新,形成了包括高端精密矫直技术、高端精密剪切技术、高端精密涂覆技术、板带成形加工精密装备系统集成技术、精密传动技术、轧机/平整机用大扭矩小直径高速传动技术、轴承组元化技术、辊系表面处理及精密加工技术和精密冲压技术等的“专、精、特”机械制造核心技术体系。

此外,经历了创业、转型、做强的不同阶段,博亚精工经受了经济的束缚与磨难、市场的奋争与洗礼、金融危机的挑战与考验,奠定了博亚精工在襄阳企业的重要地位和行业领域的隐形冠军。

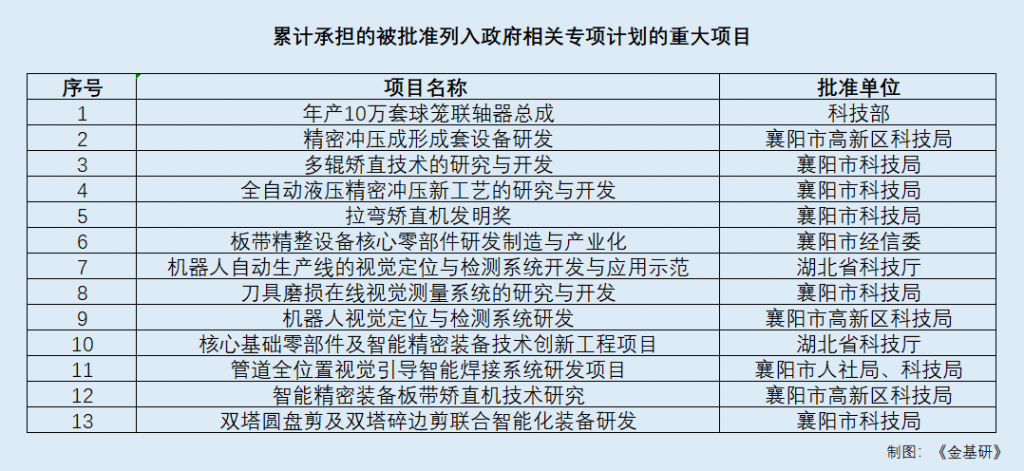

截至2020年11月20日,博亚精工累计获得已授权专利143项,其中发明专利40项,累计承担国家级、省部级、市县各级重大项目13项。

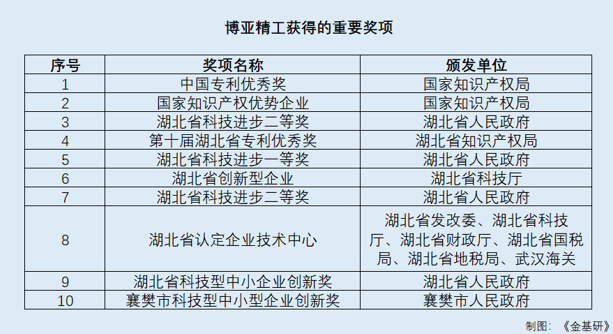

且累计获得各级政府部门、行业协会等颁发的多达46项表彰及奖励,博亚精工获得的国家级、省部级以上的重要荣誉奖项中,在科技创新方面获得了“国家知识产权优势企业”、“中国专利优秀奖”、“国家火炬计划项目”、“湖北省科技进步奖”、“湖北省支柱产业细分领域隐形冠军科技小巨人”等重要奖项和重大项目。

凭借独有的核心技术体系,近年来,博亚精工核心技术产品贡献的收入占比均超98%,一直保持在高比例。

2017-2019年及2020年上半年,博亚精工采用核心技术的产品收入占比分别为98.87%、99.11%、98.89%、98.87%。

以独特的研发体系“托底”,不断加大研发投入,博亚精工形成了良好的自主创新能力和研究开发能力,为其经营业绩的持续增长提供了有力保障。且博亚精工依托核心技术体系来发展产品体系,其以技术创新引领业务发展、以精工制造指导生产经营,在发展的过程中积累了深厚的技术、形成了高效的组织生产。

未来,博亚精工将继续以为“中国制造 2025”持续作出贡献为宏观愿景,巩固现有板带成形加工精密装备及关键零部件、特种装备配套零部件等领域的技术及市场优势,横向拓宽“专、精、特”机械制造领域、纵向拓展产品行业应用范围,努力打造博亚精工技术先进、品质过硬的精密制造及生产服务专家的行业口碑。

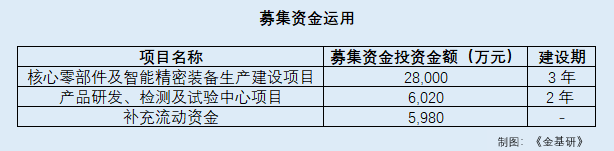

四、总募资达4亿元主要用于产能扩张,促进业务多方面创新与行业融合

此番上市,博亚精工拟募集资金4亿元,分别用于“核心零部件及智能精密装备生产建设项目”、“产品研发、检测及试验中心项目”及“补充流动资金”。

其中,“核心零部件及智能精密装备生产建设项目”博亚精工拟使用募集资金2.8亿元,博亚精工围绕核心零部件和智能精密装备两大类产品,其中核心零部件产品包括新型球笼式同步万向联轴器、新型轴承组元、新型智能传动和轮边运动系统。

智能精密装备产品包括新型矫直设备、新型剪切设备及其高精度智能化升级产品、高精度智能化升级辊涂设备、智能化高速精冲成套设备,项目建设期为三年,建成达产后将形成年产各类型多规格的核心零部件50,588套、智能精密装备45台的生产能力。

而“产品研发、检测及试验中心项目”博亚精工拟使用募集资金6,020万元,博亚精工通过建设核心零部件及高端装备试制车间、研发中心和验证测试车间,整体加强博亚精工产品的研发、检测、试验能力,项目建成后博亚精工将拥有针对有价值的客户需求或市场领域进行从构想设计、产品研发、样品试制、性能检测、成品试验的全流程研发制造体系。

核心零部件及智能精密装备生产建设项目和产品研发、检测及试验中心项目既要实现博亚精工产能规模和产品体系的扩张,又要实现产品技术、生产技术和管理水平的提升,使博亚精工业务的技术、产品、服务模式等方面的创新与钢铁有色冶金、特种装备配套、汽车等行业或领域进行深度融合,具有重要的战略意义。

综上所述,本次募集资金的投向对博亚精工主营业务发展具有重要贡献,对其经营战略具有积极影响、对业务创新创造创意性具有有力支持。

未来,博亚精工将继续以为“中国制造 2025”持续作出贡献为宏观愿景,巩固现有板带成形加工精密装备及关键零部件、特种装备配套零部件等领域的技术及市场优势,横向拓宽“专、精、特”机械制造领域、纵向拓展产品行业应用范围,努力打造博亚精工技术先进、品质过硬的精密制造及生产服务专家的行业口碑。