图片来自:深交所官网

《金基研》慕田/作者 杨起超 时风/编审

近年来,在大力发展新能源汽车的政策带动下,中国锂离子电池产业规模快速增长,2019年,锂电池正极材料产量突破50万吨,达到53.7万吨。在此形势下,作为生产锂电池原材料的规模企业,中伟新材料股份有限公司(以下简称“中伟股份”)面临良好的产业发展态势。

受益于行业东风,近年来中伟股份的主要产品产销量均实现大幅增长,毛利率走高,带动营业收入及净利润逐年递增;同时,凭借产品优势,中伟股份逐步打开市场,2019年两大主要产品市场份额均位列全球前三。此外,中伟股份注重技术创新,构建了“五位一体”的研发体系,逐步加大研发投入,以创新促发展,为其持续经营提供有力保障。

一、下游市场快速成长,营收净利稳增

近年来,新能源汽车、消费电子等下游产业良好的发展态势,带动上游材料三元前驱体、四氧化三钴的需求量持续增长。而搭乘行业“东风”,中伟股份的业绩实现稳增。

三元锂电池主要应用于新能源汽车、储能及消费电子领域。值得一提的是,近年来下游应用领域发展迅速,形成了对上游关键材料三元前驱体的巨大需求。

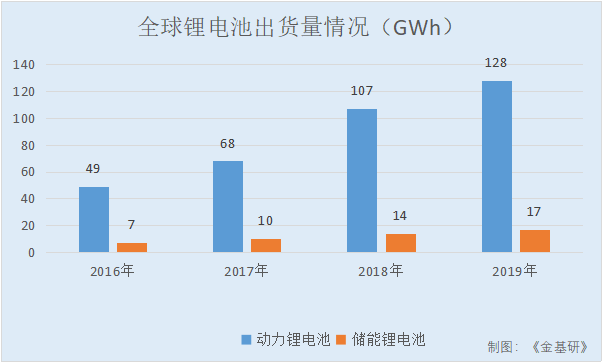

一方面,全球新能源汽车市场的快速发展,拉动动力锂离子电池出货量迅速增长。据GGII的统计数据,2016-2019年,全球动力锂电池出货量分别为49GWh、68GWh、107GWh、128GWh。

此外,储能市场是一个规模巨大并已开始商业化的市场,据GGII的统计数据,2016-2019年全球储能锂电池出货量分别为7GWh、10GWh、14GWh、17GWh。

在消费电子领域,随着智能手机、平板电脑以及智能可穿戴设备的迅速普及、出货量的快速增长,高性价比的锂电池成为消费电子厂商采购的重要考虑因素,使得在部分中低端消费电子领域三元锂电池开始替代钴酸锂电池。

另一方面,四氧化三钴行业也迎来快速发展阶段。

以四氧化三钴为前驱体材料,最终制造的钴酸锂电池,主要应用于智能手机、平板电脑、智能可穿戴设备等消费电子领域。数据显示,到2020年全球智能手机出货量将达19.2亿部、可穿戴设备出货量将达2.4亿部,稳定的下游需求将使得对钴酸锂电池需求平稳增长。

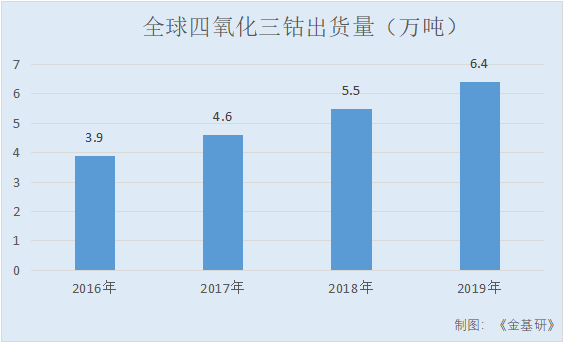

2017-2019年,全球钴酸锂正极材料出货量分别为5.7万吨、6.7万吨、7.9万吨,保持稳定增长。受益于钴酸锂电池以及钴酸锂正极材料的稳定增长,四氧化三钴的出货量呈现稳中有增的趋势。

2016-2019年,全球四氧化三钴出货量分别为3.9万吨、4.6万吨、5.5万吨、6.4万吨。

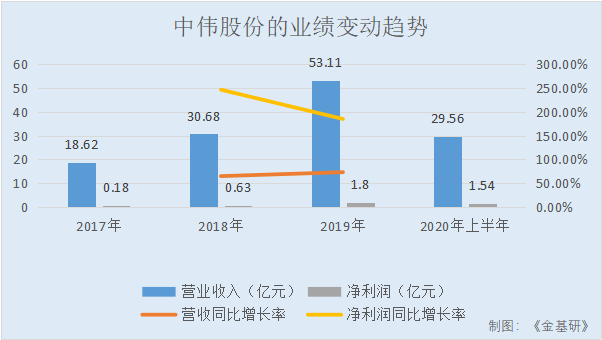

搭乘行业“东风”,中伟股份近年来业绩企稳,营收、净利润均保持高速增长。

2017-2019年,中伟股份的营业收入分别为18.62亿元、30.68亿元、53.11亿元,2018-2019年分别同比增长64.82%、73.1%。

同期,中伟股份实现的净利润分别为0.18亿元、0.63亿元、1.8亿元,2018-2019年分别同比增长246.26%、184.83%。

2020年上半年,中伟股份的营业收入为29.56亿元,同比增长22.32%,实现的净利润为1.54亿元,同比增长82.32%。

站在行业发展的“风口”,2017年以来,中伟股份营收、净利润实现稳增长,业绩表现企稳。

二、毛利率呈逐年增长态势,ROE高于行业平均水平

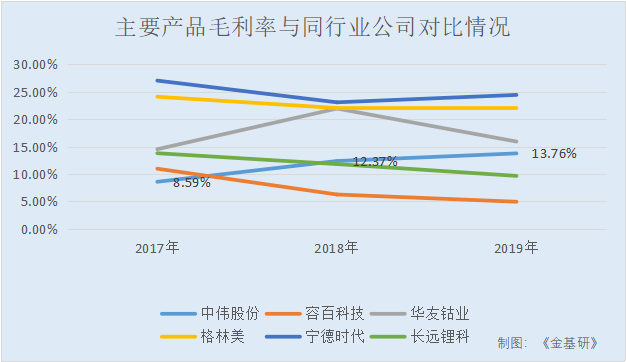

《金基研》分析同行业可比上市公司同类业务毛利率注意到,近年来中伟股份三元前驱体产品的毛利率逐年走高,对比行业平均水平上升优势明显。

2017-2019年,中伟股份三元前驱体的毛利率分别为8.59%、12.37%、13.76%,同期,同行业可比公司宁波容百新能源科技股份有限公司(以下简称“容百科技”)的同类业务毛利率分别为10.97%、6.28%、4.96%,浙江华友钴业股份有限公司(以下简称“华友钴业”)的同类业务毛利率分别为14.52%、21.92%、15.91%,格林美股份有限公司(以下简称“格林美”)的同类业务毛利率分别为24.06%、22.01%、22.11%,宁德时代新能源科技股份有限公司(以下简称“宁德时代”)的同类业务毛利率分别为27%、23.05%、24.4%,湖南长远锂科股份有限公司(以下简称“长远锂科”)的同类业务毛利率分别为13.79%、11.81%、9.66%。

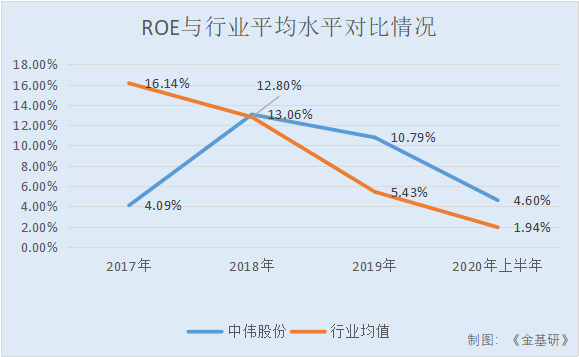

与此同时,2018年以来中伟股份扣除加权后的净资产收益率显著高于行业平均水平,盈利能力凸显。

2017-2019年及2020年上半年,中伟股份的ROE分别为4.09%、13.06%、10.79%、4.6%,同期,同行业可比公司格林美的ROE分别为8.35%、7.87%、6.97%、1.66%,华友钴业的ROE分别为36.52%、21.57%、0.89%、3.41%,容百科技的ROE分别为11.38%、8.1%、1.55%、1.12%,宁德时代的ROE分别为11.64%、10.85%、10.98%、3.53%。

2017-2019年,长远锂科的ROE分别为12.81%、15.6%、6.75%,未披露2020年上半年的净资产收益率。

2017-2019年及2020年上半年,上述5家同行业可比公司的ROE均值分别为16.14%、12.8%、5.43%、1.94%。

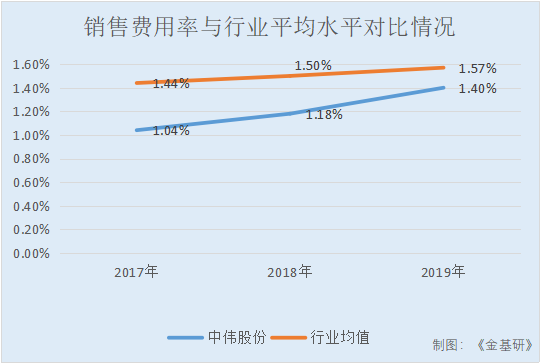

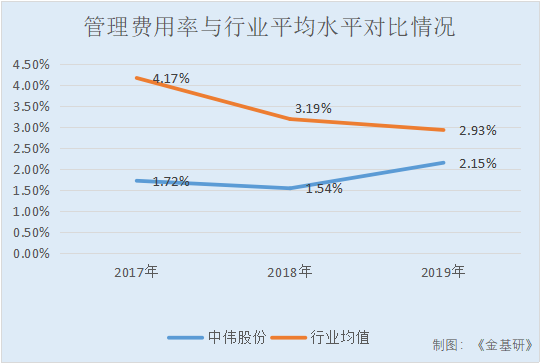

此外,中伟股份的销售费用率、管理费用率均低于行业平均水平,期间费用控制能力出色。

2017-2019年,中伟股份的销售费用率分别为1.04%、1.18%、1.4%,同期,同行业可比上市公司容百科技、华友钴业、格林美、宁德时代、长远锂科的销售费用率均值分别为1.44%、1.5%、1.57%。

同期,中伟股份的管理费用率分别为1.72%、1.54%、2.14%,同期,同行业可比上市公司容百科技、华友钴业、格林美、宁德时代、长远锂科的管理费用率均值分别为4.17%、3.19%、2.93%。

近年来,中伟股份的主要产品毛利率呈现增长态势,对比同行业可比公司优势明显。此外,其销售费用率、管理费用率低于行业均值,期间费用控制能力出色;且ROE显著高于行业平均水平,持续经营能力向好。

三、主要产品产销率高企,市占率位列全球前三

成立于2014年9月15日,中伟股份主要从事锂电池正极材料前驱体的研发、生产、加工及销售,主要产品包括三元前驱体、四氧化三钴,分别用于生产三元正极材料、钴酸锂正极材料。

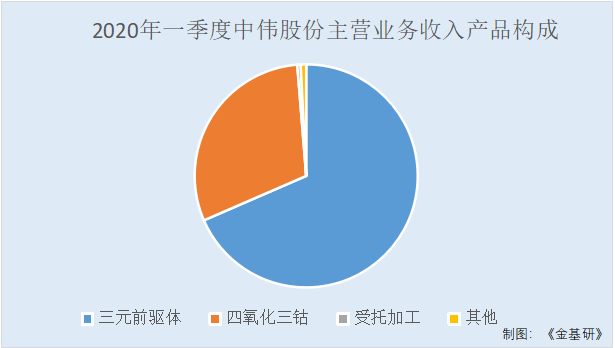

2020年1-3月,中伟股份来自三元前驱体、四氧化三钴、受托加工和其他的收入分别为106,997.16万元、47,252.62万元、763.71万元、1,227.14万元,占当期主营业务收入的比例分别为68.48%、30.24%、0.49%、0.79%。

长期来看,三元前驱体和四氧化三钴收入合计占主营业务收入的比重均超过九成,为中伟股份的主要产品。

2017-2019年,中伟股份来自三元前驱体的收入分别为11.63亿元、21,7亿元、37.79亿元,占当期主营业务收入的比例分别为64.61%、74.92%、72.33%。

同期,来自四氧化三钴的收入分别为4.51亿元、4,57亿元、13.43亿元,占当期主营业务收入的比例分别为25.02%、15.78%、25.7%。

2018-2019年,三元前驱体的销售收入较上年分别为增长了86.52%、74.15%,四氧化三钴分别同比增长了1.45%、193.71%,销售收入实现逐年增长,且整体增速较快。

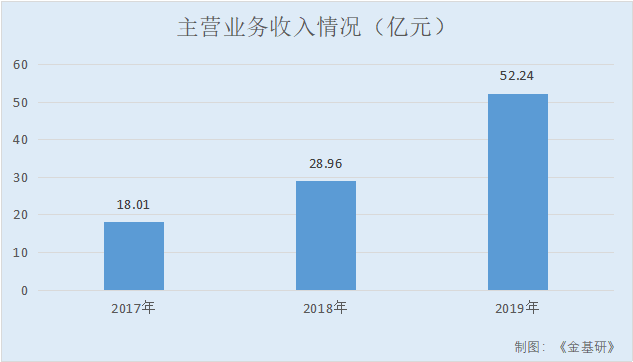

产品良好的增长趋势,推动中伟股份主营业务收入逐年递增。

2017-2019年,中伟股份的主营业务收入分别为18.01亿元、28.96亿元、52.24亿元。

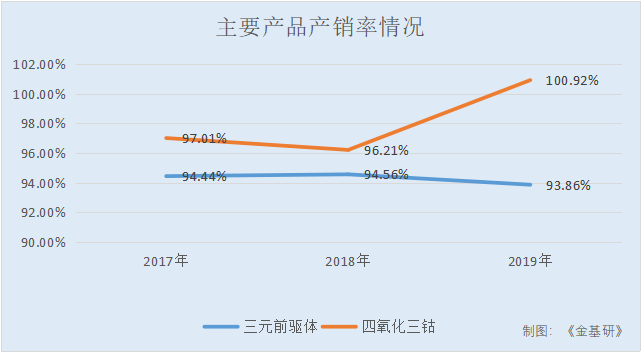

在产品产能方面,除2017年四氧化三钴产品全部进行委托加工生产外,近年来中伟股份的主要产品产能利用率、产销率高企。

2017-2019年,中伟股份三元前驱体的产能利用率分别为98.78%、99.88%、91.25%,产销率分别为94.44%、94.56%、93.86%。

同期,四氧化三钴的产能利用率分别为0%、81.59%、86.67%的,产销率分别为97.01%、96.21%、100.92%,2018-2019年,四氧化三钴的产能利用率分别为81.59%、86.67%。

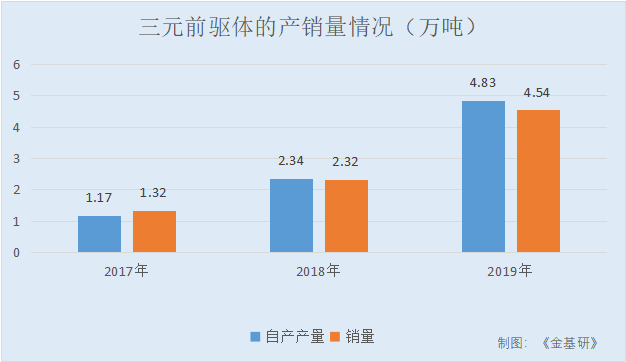

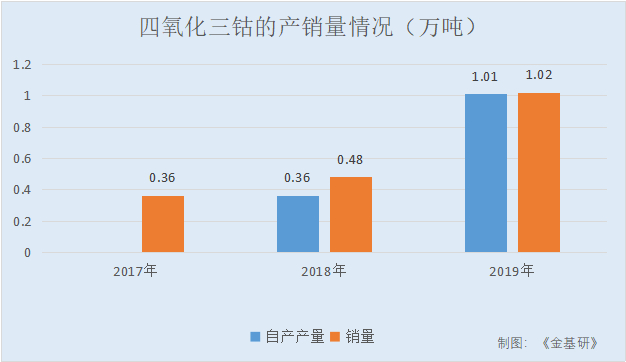

受益于下游市场的快速成长,近年来中伟股份的三元前驱体、四氧化三钴的自产产量、销量逐年递增,产品收入实现大幅增长。

2017-2019年,中伟股份三元前驱体的自产产量分别为1.17万吨、2.34万吨、4.83万吨,销量分别为1.32万吨、2.32万吨、4.54万吨。

2018-2019年,中伟股份四氧化三钴的自产产量分别为0.36万吨、1.01万吨,2017-2019年,四氧化三钴的销量分别为0.36万吨、0.48万吨、1.02万吨。

与此同时,中伟股份在三元前驱体行业、四氧化三钴行业的市场份额迅速提升,规模优势明显。

据GGII的统计数据,2019年全球三元前驱体出货量为33.4万吨,中伟股份在全球三元前驱体行业中出货量排名第二,市场占有率为13.8%。

2019年,中伟股份、格林美、优美科、广东邦普、田中化学及其他企业的全球三元前驱体出货量占比分别为13.8%、18%、10.5%、9.3%、6%、42.5%。

据GGII的统计数据,2019年全球年全球四氧化三钴出货量为6.4万吨,中伟股份在全球四氧化三钴行业中出货量排名第三,市场占有率为15.5%。

2019年,中伟股份、格林美、华友钴业、金川、优美科及其他企业的全球四氧化三钴出货量占比分别为15.5%、17.9%、23.3%、14%、7.5%、21.9%。

综合来看,中伟股份下游行业发展态势良好,而立足于新能源、消费电子等新的消费增长点,中伟股份的产品仍具有广阔的市场空间。

四、跻身全球领先锂离子电池产业链,客户资源优质

凭借优异的技术研发实力、严苛的品质管控要求,中伟股份已成为多家知名企业的核心供应商,在产业链下游积累了优质的客户资源。

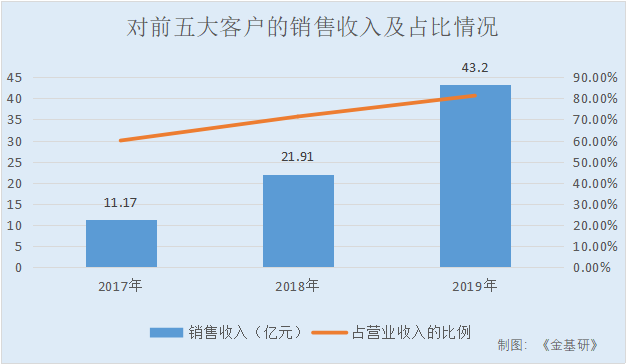

2017-2019年,中伟股份对前五大客户的销售收入分别为11.17亿元、21.91亿元、43.2亿元,占当期营业收入的比例分别为60.01%、71.41%、81.34%。

由于行业头部效应明显,优质客户快速成长,中伟股份的客户集中度有所提升,但不存在向单个客户销售的比例超过营业收入50%或严重依赖少数客户的情况,客户构成较分散。

其中,经过多年的发展,中伟股份成为LG化学三元前驱体原材料的核心供应商、厦门钨业四氧化三钴原材料的核心供应商,并已全面进入包括LG化学、宁德时代、比亚迪、三星SDI、ATL在内的全球领先锂离子电池产业链。2020年3月,中伟股份与特斯拉签定了供货协议。

值得一提的是,鉴于新能源汽车厂商、锂离子电池厂商对正极材料及正极材料前驱体厂商的验证周期较长,一旦确立合作关系,不会轻易更换。因此,中伟股份积累的优质客户资源成为其持续发展的保障。

在应收账款方面,随着业务规模的扩大和营业收入的快速增长,中伟股份的应收账款余额也同幅度增长。

2017-2019年,中伟股份的应收账款账面价值分别为2.34亿元、4.61亿元、8.1亿元,占当期营业收入的比例分别为12.59%、15.01%、15.26%。

2017-2019年,中伟股份账龄在3个月以内的应收账款余额占比分别为92.47%、94.11%、96.76%。同期,应收账款回款比例分别为100%、100%、98.41%。

近三年中伟股份应收账款账面价值占当期营业收入的占比较为稳定,且账龄较短,应收账款主要客户为厦门钨业、LG化学等知名厂商,实力雄厚且信用较好,期后回款情况良好。

五、研发投入逐年提升,构建“五位一体”高效研发体系

创新能力体现企业的核心竞争力,是企业发展的“沃土”。作为高新技术企业,中伟股份历来十分重视新技术、新产品的研发工作,取得了丰富的研发成果。

一方面,中伟股份不断加大研发经费投入。

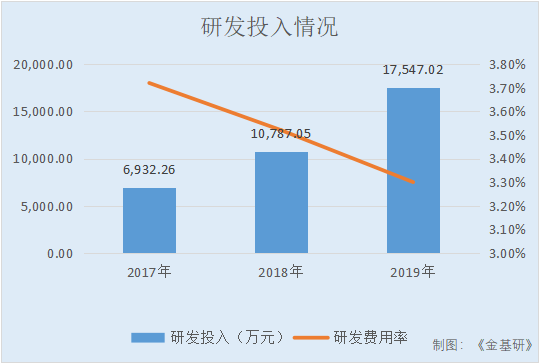

2017-2019年,中伟股份投入的研发费用分别为6,932.26万元、10,787.05万元、17,547.02万元,研发费用率分别为3.72%、3.52%、3.3%。

同时,中伟股份在近年来的快速发展中,将高校基础研发、联合实验室、省级企业技术中心、企业研究院、研发车间构建成“五位一体”高效的研发体系,拥有1个省级企业技术中心和2个市级科研中心,并建立了中伟研究院和产能4,000吨/年的研发车间。

此外,中伟股份培养了经验丰富的研发团队。截至2020年3月31日,中伟股份拥有研发人员302人,5名核心技术人员,研发人员占员工总数的比例为12.49%。

基于不断加大的研发投入和高度专业化的技术研发队伍、研发体系,中伟股份取得了丰富的研发成果。

截至2020年12月17日,中伟股份获得国内专利95项,其中发明专利43项;参与了《镍钴锰酸锂电化学性能测试放电平台容量比率及循环寿命测试方法》、《镍钴锰酸锂电化学性能测试首次放电比容量及首次充放电效率测试方法》、《镍钴铝三元素复合氢氧化物》等国家、行业标准的编写工作;研发成果“锂离子电池用高性能四氧化三钴的可控制备关键技术及产业化”荣获2018年中国有色金属工业科学技术一等奖;荣获2018年“贵州省技术创新示范企业”称号。

另一方面,经过多年的研发积累,中伟股份自主研发了单晶前驱体合成技术、定量造核连续法合成制备技术、快速高效共沉淀技术等9项核心技术,并应用于主要产品三元前驱体和四氧化三钴,形成了良好的产业化效果,实现了营业收入的持续增长。

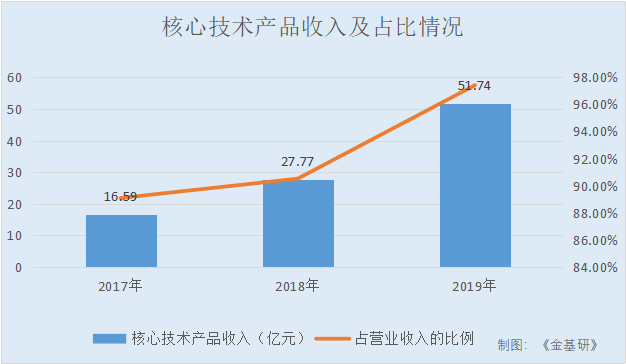

凭借独有的核心技术体系,中伟股份核心技术产品贡献的收入大幅提升,在其营业收入中的比重逐年走高。

2017-2019年,中伟股份核心技术产品的销售收入分别为16.59亿元、27.77亿元、51.74亿元,占当期营业收入的比重分别为89.09%、90.52%、97.42%。

以高效的研发体系“托底”,不断加大研发投入,中伟股份形成了良好的自主创新能力和研究开发能力,为其经营业绩的持续增长提供了有力保障。

在未来发展上,中伟股份秉承致力于新能源发展、构建人类美好生活的企业使命,专注于锂电池前驱体研发、生产、加工及销售,始终本着为客户创造价值,以技术研发为核心驱动能力,为产业链头部客户提供技术和品质的全面保障,矢志成为全球最具价值的新能源材料综合服务商。