《金基研》 霞路/作者

8月11日,中证2000指数正式发布,该指数的样本为沪深两市5,000余只股票中市值规模较小且流动性较好的2,000只。因此该指数能够反映股票市值较小的上市公司的市场表现。由此,中证2000能够与沪深300、中证500、中证1000等指数形成互补,构成国内市场的规模指数系列,共同刻画沪深两市不同市值规模股票表现的“立体画像”。

而在中证2000的发布同时,首批中证2000ETF的发行也迅速地被提上了日程,基金发行市场顿时被激起了不小的波澜。在这样背景下,针对中证2000,基金投资者有怎样的投资机会?

一、规模指数再添一员,宽基指数ETF迎来“新面孔”

随着国内市场的不断扩容,股票数量早已超过5,000只,原有的中证500、中证1000等宽基指数或将难以反映整个市场的表现。另外,当前沪深300、中证500、中证1000等指数对全市场的市值覆盖度,或难以满足广大投资者的需求,市场需要一只能够代表小盘股票走势的宽基指数。那么,中证2000能否胜任这个“职位”?它又是一只什么样的指数呢?

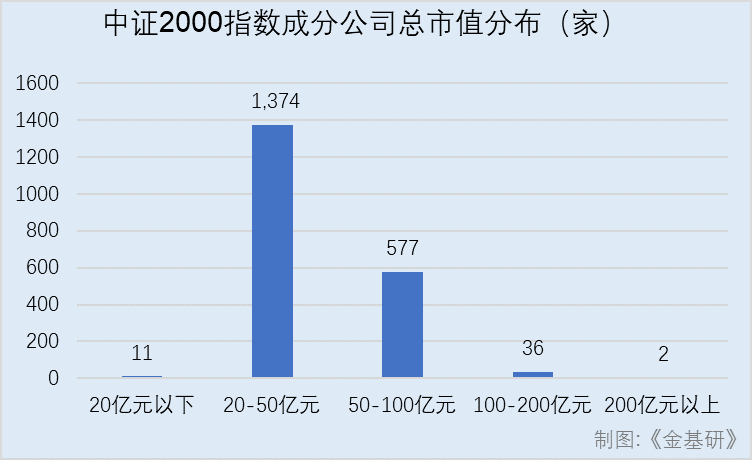

截至2023年8月29日,从市值上看,中证2000的2,000只成分股合计总市值约8.98万亿元,占沪深A股市值(91.4万亿元)的9.82%。其中,指数成分股的平均市值为44.89亿元,市值中位数为40.09亿元,1,962只成分股各自的市值低于100亿元。

值得注意的是,其中1,385只成分股各自的市值低于50亿元,数量上占到中证2000指数成分股的69.25%。

也就是说,中证2000的成分股中接近七成为市值在50亿元以下的小盘股,中证2000是一只能够代表小盘股票整体表现的指数。

此外,中证2000覆盖的行业面积广、成长风格显著的特征也值得留意。

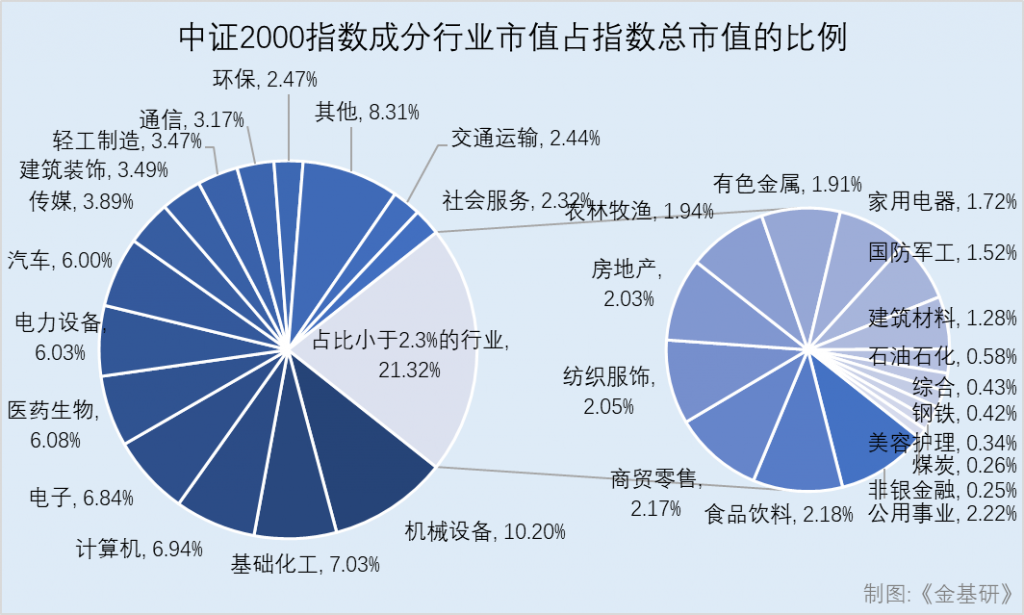

在行业方面,东方财富Choice数据显示,截至2023年8月29日,中证2000共覆盖到了31个申万一级行业,且其中市值占比较高的5个行业成长属性突出,是新一轮科技创新的“主力军”,具有鲜明的制造和科技属性。

中证2000成分行业中市值占比位居前五的行业,分别为机械设备、基础化工、计算机、电子、医药生物,占比分别为10.2%、7.03%、6.94%、6.84%、6.08%。

从近1年的收益率来看,中证2000还跑赢了中证1000、中证500及沪深300等市场部分主流的宽基指数,A股小市值效应在中证2000的业绩中显现了出来。

那么,基金投资者能否在中证2000ETF的集中发行上市潮中获益呢?

二、聚焦小盘股,中证2000ETF能为完善基金资产配置带来什么?

2022年,多家大型公募基金公司在中证1000指数发布后,集中发行了中证1000ETF,市场将此次ETF的发行热潮戏称为“ETF发行大战”。如今,中证2000指数发布,能否“复制”当时的盛况?

8月11日中证2000指数发布之后,8月26日,华夏基金、易方达基金、博时基金、南方基金等10家公司上报了中证2000ETF,其中,有南方中证2000ETF、华夏中证2000ETF等产品。

与其他类型的ETF一样,即将于近期发行的中证2000ETF,也具有交易成本低廉、分散投资、高透明度、操作简单、高流动性等特点。但与沪深300ETF等聚焦大盘价值股的ETF不同,中证2000ETF的持股数量更多,且更关注市值较小、成长性高的小盘股。

从中证2000ETF的集中发行中不难看出,各家基金公司认可中证2000指数投资价值,看好中小市值公司的成长空间,期望能够在新一轮科技创新中获益。

对于基金投资者而言,如果也看好中证2000指数投资价值和中小市值公司的成长空间,可以从即将发行的各只中证2000ETF背后的各家基金公司着手,分析各基金公司旗下各类宽基指数ETF产品的募集规模和整体业绩。也可以从拟任基金经理着手,分析基金经理的风格与中证2000ETF是否匹配、基金经理是否管理过同类型基金、基金经理曾管理或现在管理的基金的业绩如何等,再选出适合自己的中证2000ETF。

如果不急于投资中证2000ETF,投资者也可以选择在ETF上市后,充分参考各只ETF的规模、流动性、跟踪偏差等重要指标,利用ETF“交易型开放式”的特点,择机在二级市场中买入ETF份额。